ビットコイン積立おすすめ取引所5選|初心者が失敗しない選び方【2026年】

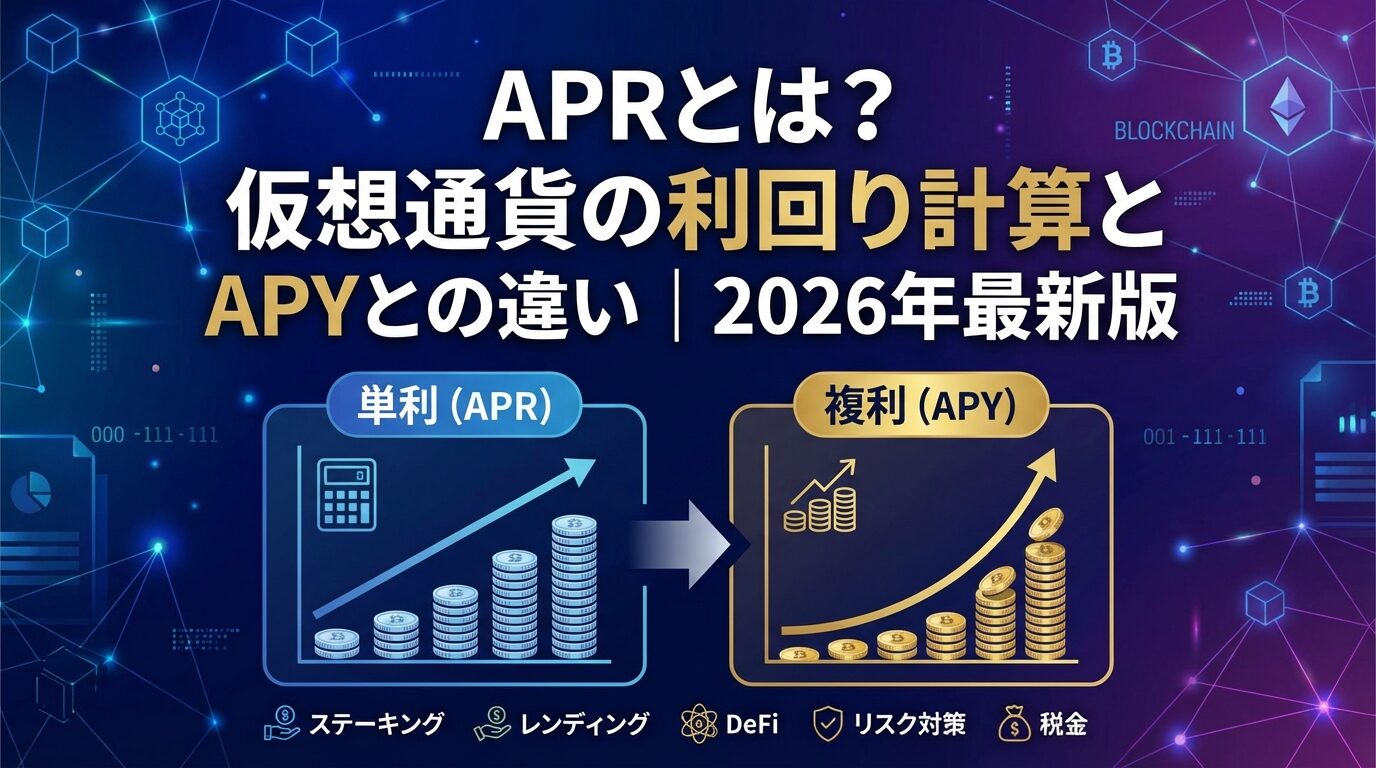

仮想通貨のステーキングやレンディングを調べていると、「APR10%」「APY12%」といった表記を目にすることがあります。

どちらも利回りを示す指標ですが、実際の収益は大きく異なる場合があり、理解せずに投資すると予想外の結果になることも少なくありません。

この記事では、APRとAPYの違いから計算方法、仮想通貨投資での活用法、注意すべきリスクまで、初心者にもわかりやすく解説します。

正しい知識を身につけることで、より適切な投資判断ができるようになるでしょう。

税務上の取扱いや確定申告の注意点についても詳しく説明しますので、ぜひ最後までご覧ください。

目次

APRとは?仮想通貨投資の利回り指標をわかりやすく解説

APRとAPYは、どちらも投資の利回りを示す指標ですが、計算方法が異なるため混同しないよう注意が必要です。仮想通貨投資を始める前に、この2つの違いを正しく理解しておきましょう。

APR(Annual Percentage Rate)は「年換算利回り」と訳され、複利を含まない状態での年間収益率を意味します。日本語では「年率」とも呼ばれ、投資や融資における基本的な利率を示す指標です。

APRは単利計算で算出されるため、預け入れた元本に対してのみ利息が発生します。例えば、100万円を年利10%のAPRで運用した場合、1年後に受け取る利息は10万円となり、元本と合わせて110万円になります。2年目も元本100万円に対して10万円の利息が発生し、合計120万円となる仕組みです。

仮想通貨の世界では、ステーキングやレンディングサービスの利回り表示にAPRが使われることがあります。計算がシンプルでわかりやすい反面、複利効果を考慮していないため、実際の収益を過小評価する可能性があります。

APY(Annual Percentage Yield)は「年換算利率」と訳され、複利効果を含めた実質的な年間収益率を示します。APRとの最大の違いは、利息が再投資されることで「利息が利息を生む」複利効果を考慮している点です。

複利計算では、一定期間ごとに発生した利息が元本に加算され、次の期間ではその合計額に対して利息が計算されます。このため、同じ年利10%でも、APRとAPYでは最終的な収益に差が生まれます。

APR10%とAPY10.47%(月次複利)では、実際の収益に差が出ます

例えば、100万円を年利10%で運用する場合、APRでは1年後に110万円ですが、毎月複利で計算されるAPY10.47%では約110万4,700円となります。複利の頻度が高いほど(日次・週次・月次など)、APYの数値は大きくなり、実際の収益も増加します。

仮想通貨取引所やDeFiプラットフォームでは、自動で報酬が再投資される場合にAPYが表示されることが多く、投資家にとってより正確な収益予測が可能になります。ただし、表示されているAPYを達成するには、実際に複利運用を継続する必要がある点に注意が必要です。

仮想通貨業界でAPRが広く使われる理由は、計算のシンプルさと透明性にあります。APRは単利計算のため、投資家が「元本に対してどれだけの利息が得られるか」を直感的に理解しやすい指標です。

特にステーキングやレンディングでは、報酬の受け取り頻度や再投資の有無がユーザーの判断に委ねられるケースが多く、複利を前提としないAPR表示の方が実態に即しています。報酬を受け取った後、すぐに売却するか、再度ステーキングするかは投資家次第だからです。

また、国内取引所では金融庁の監督下にあるため、誤解を招きにくいAPR表示が好まれる傾向があります。一方、海外のDeFiプラットフォームでは、自動複利機能を備えたサービスが多く、APY表示が一般的です。

APRとAPYのどちらで表示されているか必ず確認しましょう

投資判断を行う際は、APRとAPYのどちらで表示されているかを必ず確認し、複利運用を行うかどうかも含めて総合的に判断することが重要です。

APRの計算は比較的シンプルですが、正確に理解しておくことで投資の収益予測がしやすくなります。ここでは、基本的な計算式から実際の運用例まで、段階的に解説していきます。

APRの基本的な計算式は以下の通りです。

最終金額 = 元本 × (1 + APR × 運用期間)

運用期間は年単位で表します。例えば、6ヶ月なら0.5、3ヶ月なら0.25となります。この計算式では、元本に対してのみ利息が発生するため、複利効果は含まれません。

日次や月次でAPRを計算したい場合は、年利を365日または12ヶ月で割ることで求められます。年利10%のAPRの場合、1日あたりの利率は約0.027%(10% ÷ 365日)、1ヶ月あたりは約0.833%(10% ÷ 12ヶ月)となります。

100万円を年利10%のAPRで1年間運用した場合、計算は以下のようになります。

最終金額 = 100万円 × (1 + 0.1 × 1) = 110万円

年利10%のAPRなら、100万円が1年後に110万円になります

利息は10万円となり、元本と合わせて110万円を受け取ることができます。2年間運用を続けた場合でも、APRは単利計算のため、毎年10万円の利息が発生します。2年後の最終金額は120万円(元本100万円 + 利息10万円 × 2年)となります。

この計算方法は、利息を毎年受け取って別の用途に使う場合や、報酬を受け取るたびに売却する投資スタイルに適しています。

APRを月次や日次で計算する場合、年利を期間で按分します。年利10%のAPRで100万円を運用する場合の計算例を見てみましょう。

月次計算の場合:

1ヶ月の利率 = 10% ÷ 12 = 約0.833%

1ヶ月の利息 = 100万円 × 0.00833 = 約8,330円

日次計算の場合:

1日の利率 = 10% ÷ 365 = 約0.027%

1日の利息 = 100万円 × 0.00027 = 約270円

実際のサービスでは報酬付与頻度が異なるため、各サービスの規約を確認しましょう

この計算方法は、短期間の運用や途中で引き出す場合の収益予測に役立ちます。ただし、実際の仮想通貨サービスでは、報酬の付与頻度やロック期間によって計算方法が異なる場合があるため、各サービスの規約を確認することが重要です。

APRをAPYに変換するには、複利計算の頻度を考慮した計算式を使います。基本的な変換式は以下の通りです。

APY = (1 + APR ÷ n)^n – 1

nは年間の複利計算回数を表します。毎日複利なら365、毎月複利なら12、四半期ごとなら4となります。

例えば、年利10%のAPRを毎月複利でAPYに変換する場合:

APY = (1 + 0.1 ÷ 12)^12 – 1 = 約10.47%

毎日複利の場合:

APY = (1 + 0.1 ÷ 365)^365 – 1 = 約10.52%

このように、複利の頻度が高いほどAPYの数値は大きくなります。仮想通貨のDeFiプラットフォームでは、報酬が自動的に再投資される場合が多く、実質的にはAPYに近い収益が得られることになります。

APYは複利効果を含めた実質的な利回りを示すため、長期投資では特に重要な指標となります。複利の仕組みを正しく理解することで、より効果的な資産運用が可能になります。

APYの基本的な計算式は以下の通りです。

APY = (1 + r ÷ n)^n – 1

rは年利率(小数表記)、nは年間の複利計算回数を表します。この計算式により、利息が再投資されることで生まれる追加収益を正確に算出できます。

例えば、年利10%で毎月複利の場合:

APY = (1 + 0.1 ÷ 12)^12 – 1 = 1.00833^12 – 1 = 約0.1047 = 10.47%

APRが10%でも、複利効果によりAPYは10.47%となり、実質的な利回りが高くなることがわかります。

複利計算の頻度によって、最終的な収益は大きく変わります。年利10%のAPRで100万円を運用した場合の、複利頻度別のAPYを比較してみましょう。

年次複利(年1回):

APY = (1 + 0.1)^1 – 1 = 10%(APRと同じ)

月次複利(年12回):

APY = (1 + 0.1 ÷ 12)^12 – 1 = 約10.47%

日次複利(年365回):

APY = (1 + 0.1 ÷ 365)^365 – 1 = 約10.52%

複利の頻度が高いほど、実質的な利回りは大きくなります

このように、複利の頻度が高いほどAPYは大きくなります。仮想通貨のステーキングでは、報酬が毎日付与されるサービスもあり、その場合は日次複利に近い効果が得られます。ただし、報酬を自動的に再投資するか、手動で再ステーキングするかによって実際の収益は変わってきます。

100万円を年利10%で複利運用した場合の具体例を見てみましょう。毎月複利で計算すると、1年後の最終金額は以下のようになります。

最終金額 = 100万円 × (1 + 0.1 ÷ 12)^12 = 約110万4,700円

単利計算(APR)では110万円だったのに対し、複利計算(APY)では約4,700円多く受け取れることになります。1年間では小さな差に見えますが、運用期間が長くなるほど複利効果は大きくなります。

3年間運用を続けた場合:

最終金額 = 100万円 × (1 + 0.1 ÷ 12)^36 = 約134万8,900円

単利では130万円のところ、複利では約4万8,900円も多く受け取れます。このように、長期投資では複利効果が収益に大きな影響を与えるのです。

APRとAPYの収益差を具体的に比較してみましょう。100万円を年利10%で運用した場合の、期間別の収益差は以下の通りです。

| 運用期間 | APR(単利) | APY(月次複利) | 収益差 |

| 1年 | 110万円 | 110万4,700円 | +4,700円 |

| 3年 | 130万円 | 134万8,900円 | +4万8,900円 |

| 5年 | 150万円 | 164万5,300円 | +14万5,300円 |

| 10年 | 200万円 | 270万7,000円 | +70万7,000円 |

長期投資では複利効果が大きく影響します

このように、運用期間が長くなるほど複利効果は顕著になります。仮想通貨投資で長期保有を前提とする場合は、APYを基準に判断することで、より正確な収益予測が可能になります。

仮想通貨でAPR・APYが使われる3つのサービス

仮想通貨の世界では、保有資産を活用して利回りを得る方法がいくつかあります。ここでは、APR・APYが使われる代表的な3つのサービスについて、仕組みと特徴を解説します。

ステーキングとは、特定の仮想通貨を保有し、ブロックチェーンネットワークの維持に貢献することで報酬を得る仕組みです。PoS(Proof of Stake)というコンセンサスアルゴリズムを採用した通貨で利用できます。

国内取引所では、GMOコインやSBI VCトレードなどがステーキングサービスを提供しており、対象通貨を保有しているだけで自動的に報酬が付与されます。年利は通貨によって異なりますが、概ね3%〜10%程度が一般的です。

保有するだけで報酬が得られる、長期保有向けのサービスです

ステーキングのメリットは、売買を行わずに保有するだけで報酬が得られる点です。長期保有を前提とした投資戦略と相性が良く、価格上昇を待ちながら追加収益を得ることができます。

ステーキング報酬は受け取り時点で課税対象となります

ただし、ステーキング中は通貨を自由に動かせない「ロック期間」が設定されている場合があります。また、ステーキング報酬を受け取った時点で課税対象となるため、税務上の注意も必要です。

レンディングは、保有する仮想通貨を取引所や他のユーザーに貸し出し、その対価として利息を受け取るサービスです。銀行預金に近い仕組みで、初心者にも理解しやすい運用方法といえます。

国内取引所では、コインチェックやbitFlyerなどがレンディングサービスを提供しています。貸出期間は14日から1年程度まで選択でき、期間が長いほど利率が高くなる傾向があります。年利は通常1%〜5%程度です。

レンディングの特徴は、貸出期間と利率が事前に確定している点です。満期まで保有すれば、予定通りの利息を受け取ることができます。ただし、貸出期間中は通貨を引き出せないため、価格が急騰しても売却できないリスクがあります。

取引所破綻時に貸出資産が返還されない可能性があります

また、取引所が破綻した場合、貸し出した通貨が返還されない可能性もあります。金融庁登録業者であっても、預金保険のような公的保護制度はないため、リスクを理解した上で利用することが重要です。

イールドファーミングは、DeFi(分散型金融)プラットフォームに仮想通貨を預けて流動性を提供し、その報酬として利息やトークンを受け取る仕組みです。年利が数十%から数百%に達することもあり、高リターンを狙う投資家に人気があります。

代表的なDEX(分散型取引所)には、Uniswap、PancakeSwap、Curve Financeなどがあります。これらのプラットフォームでは、2つの通貨をペアで預けることで流動性プールに参加し、取引手数料の一部と独自トークンを報酬として受け取ることができます。

イールドファーミングの最大の魅力は高い利回りですが、その分リスクも大きくなります。預けた通貨の価格が変動すると「インパーマネントロス(変動損失)」が発生し、保有し続けた方が利益が大きかったというケースもあります。

DeFiプラットフォームはハッキングリスクが高く、資金流出事件も発生しています

また、DeFiプラットフォームはハッキングのリスクが高く、過去には数十億円規模の資金流出事件も発生しています。法整備も追いついておらず、被害に遭っても資産が返還される保証はありません。高利回りの裏には相応のリスクがあることを理解し、余裕資金の範囲内で慎重に取り組むことが重要です。

国内取引所と海外DEXでのAPR・APY表示の違い

仮想通貨のAPR・APY表示は、サービスの種類や運営地域によって異なります。ここでは、国内取引所と海外DEXでの表示方法の違いと、注意すべきポイントを解説します。

国内の仮想通貨取引所では、金融庁の監督下にあるため、利回り表示に一定の透明性が求められます。多くの取引所ではAPR表示が採用されており、複利を前提としない単利ベースの年利が示されています。

例えば、GMOコインのステーキングでは「年率3%〜10%」といった形でAPRが表示されます。SBI VCトレードでも同様にAPR表示が基本で、報酬は毎日または毎月付与されますが、自動的に再投資されるわけではありません。

金融庁登録業者のため、一定の安全基準を満たしています

国内取引所の特徴は、利回りが比較的低めに設定されている反面、セキュリティや信頼性が高い点です。金融庁登録業者であるため、一定の安全基準を満たしており、初心者でも安心して利用しやすい環境が整っています。

表示されているAPRは市場環境により変動する場合があります

ただし、表示されているAPRはあくまで目安であり、市場環境やネットワークの状況によって変動する場合があります。また、報酬を受け取った時点で課税対象となるため、税務上の管理も必要です。

海外のDEX(分散型取引所)では、APY表示が一般的です。UniswapやPancakeSwap、Curve Financeなどのプラットフォームでは、複利効果を含めたAPYが表示され、年利が数十%から数百%に達するケースもあります。

海外DEXの特徴は、報酬が自動的に再投資される仕組みを持つサービスが多い点です。例えば、流動性プールに預けた資産から得られる取引手数料が自動的に元本に加算され、複利効果が働くように設計されています。

また、独自トークンの配布によるインセンティブも大きく、新しいプロジェクトでは年利1000%を超えるAPYが提示されることもあります。ただし、こうした高利回りは持続性が低く、参加者が増えるにつれて急速に低下する傾向があります。

海外DEXは言語の壁、ガス代の高騰、ハッキングリスクなどの課題があります

海外DEXを利用する際は、言語の壁やガス代(手数料)の高騰、ハッキングリスクなど、国内取引所にはない課題もあります。また、日本居住者が海外DEXで得た利益も確定申告の対象となるため、税務管理が複雑になる点にも注意が必要です。

APRとAPYの表示の違いを理解せずに投資判断を行うと、予想外の結果になる可能性があります。例えば、APR10%とAPY10%では、実質的な利回りが大きく異なります。

APR10%は単利計算のため、100万円を1年間運用すると110万円になります。一方、APY10%で表示されている場合、それは既に複利効果を含んだ数値であり、実際のAPRはそれより低くなります。逆算すると、毎月複利でAPY10%を達成するには、APRは約9.57%となります。

高いAPYは理論上の最大値であり、実際には達成できない場合もあります

また、高いAPYを謳うサービスでは、その数値が「理論上の最大値」であり、実際には達成できない場合もあります。トークン価格の下落、流動性の減少、ガス代の高騰などにより、表示されているAPYよりも実質的な収益が低くなるケースは少なくありません。

投資判断を行う際は、APRとAPYのどちらで表示されているかを必ず確認し、複利運用を実際に行うかどうか、手数料や税金を差し引いた実質的な利回りはどの程度かを総合的に判断することが重要です。

高いAPR・APYで気をつけたい5つのリスク

高利回りのAPR・APYは魅力的ですが、その裏には相応のリスクが潜んでいます。ここでは、仮想通貨投資で特に注意すべき5つのリスクについて解説します。

APR・APYがいくら高くても、保有する仮想通貨の価格が下落すれば、元本割れのリスクがあります。例えば、年利10%のステーキングで報酬を得ていても、通貨の価格が20%下落すれば、トータルではマイナス10%の損失となります。

アルトコインは数日で50%以上下落することも

特にアルトコインや新興トークンは価格変動が激しく、数日で50%以上下落することも珍しくありません。高いAPYを提示するDeFiプロジェクトの多くは、独自トークンを報酬として配布しますが、そのトークン自体の価値が急落するケースが頻繁に発生しています。

イールドファーミングでは「インパーマネントロス(変動損失)」と呼ばれる特有のリスクもあります。流動性プールに預けた2つの通貨の価格比率が変動すると、保有し続けた方が利益が大きかったという状況が生まれます。高い利回りがインパーマネントロスを上回るかどうかを慎重に判断する必要があります。

価格下落リスクを軽減するには、ビットコインやイーサリアムなど時価総額の大きい主要通貨を選ぶ、分散投資を心がける、定期的に利益確定を行うなどの対策が有効です。

ステーキングやレンディングでは、一定期間通貨を引き出せない「ロック期間」が設定されていることがあります。この期間中は、価格が急騰しても売却できず、機会損失が発生するリスクがあります。

ロック期間中は価格変動に対応できません

例えば、3ヶ月のロック期間でレンディングを開始した直後に価格が2倍になっても、満期まで売却できません。逆に価格が暴落しても損切りができず、含み損が拡大する可能性もあります。

国内取引所のステーキングでは、いつでも引き出せる「フレキシブル型」と、一定期間ロックする「固定型」があります。固定型の方が利率は高いですが、流動性を失うリスクがあるため、投資資金の一部に留めることが賢明です。

DeFiのイールドファーミングでは、ロック期間がない代わりに、引き出し時のガス代が高額になる場合があります。イーサリアムネットワークが混雑している時期には、数千円から数万円のガス代がかかることもあり、少額投資では利益が消えてしまうケースもあります。

DeFiでイールドファーミングを行う場合、ガス代(トランザクション手数料)が利益を大きく圧迫するリスクがあります。特にイーサリアムネットワーク上のDEXでは、ガス代が高騰しやすく、複利運用のために頻繁に報酬を再投資すると、手数料負けする可能性があります。

年間で数十万円のガス代がかかることも

例えば、毎日報酬を受け取って再投資する場合、1回のトランザクションで2,000円のガス代がかかるとすると、月に6万円、年間で72万円もの手数料が発生します。これでは、年利10%の利回りを得ても、100万円の投資に対して実質的な利益はわずかです。

ガス代を抑える方法としては、BNB ChainやPolygonなど、手数料の安いブロックチェーンを利用する、報酬の再投資頻度を減らす、ある程度まとまった金額で運用するなどの工夫が必要です。

また、国内取引所のステーキングやレンディングでは、ガス代を気にする必要がないため、少額投資や初心者には適しています。手数料を含めた実質利回りを計算してから投資判断を行うことが重要です。

仮想通貨取引所やDeFiプラットフォームが倒産したり、ハッキング被害に遭ったりすると、預けた資産を失うリスクがあります。過去には、FTXの破綻やCoincheckのハッキング事件など、大規模な被害が発生しています。

預金保険制度のような保護はありません

国内取引所は金融庁の登録業者であり、顧客資産の分別管理やコールドウォレット保管が義務付けられているため、一定の安全性は確保されています。しかし、銀行預金のようなペイオフ(預金保険制度)はなく、取引所が倒産した場合に資産が全額返還される保証はありません。

海外のDEXやDeFiプラットフォームでは、スマートコントラクトの脆弱性を突かれたハッキング事件が頻発しています。高利回りを提供するプラットフォームほどハッカーの標的になりやすい傾向があります。

リスクを軽減するには、複数の取引所に資金を分散する、必要以上の資金を預けたままにしない、セキュリティ対策の実績がある信頼性の高いサービスを選ぶなどの対策が有効です。また、二段階認証やハードウェアウォレットの利用も推奨されます。

年利100%、1000%といった異常に高いAPYを謳うプロジェクトの中には、詐欺や持続不可能なスキームが含まれていることがあります。新しいDeFiプロジェクトでは、初期のユーザーを集めるために高利回りを提示しますが、運営側がトークンを売り抜けて逃げる「ラグプル(Rug Pull)」と呼ばれる詐欺も横行しています。

「必ず儲かる」「元本保証」は詐欺の可能性大

詐欺プロジェクトの特徴としては、運営者の情報が不明、ホワイトペーパーが曖昧、コードの監査が行われていない、SNSでの過度な宣伝などが挙げられます。特に「必ず儲かる」「元本保証」といった表現を使うプロジェクトは、詐欺の可能性が高いため避けるべきです。

また、有名なプロジェクトを装ったフィッシングサイトも存在します。UniswapやPancakeSwapなどの人気DEXの偽サイトに誘導され、ウォレットを接続してしまうと、資産を盗まれる危険があります。公式サイトのURLを必ず確認し、ブックマークからアクセスする習慣をつけましょう。

信頼できるプロジェクトを見極めるには、運営チームの実績を確認する、コミュニティの評判を調べる、監査報告書の有無をチェックする、少額から試してみるなどの慎重なアプローチが必要です。高利回りの裏には必ずリスクがあることを忘れず、冷静な判断を心がけましょう。

APR・APYと税金

仮想通貨のステーキングやレンディングで得た報酬には税金がかかります。ここでは、APR・APY関連の収益に対する税務上の取扱いと、確定申告での注意点を解説します。

ステーキング報酬は、報酬を受け取った時点で課税対象となります。「まだ日本円に換金していないから税金はかからない」という考えは誤りで、仮想通貨のまま受け取った場合でも、その時点の時価で所得が発生します。

換金していなくても受取時点で課税対象

例えば、ステーキング報酬として1ETHを受け取り、その時点でETHの価格が50万円だった場合、50万円の所得として計上する必要があります。その後、受け取ったETHを70万円で売却した場合は、差額の20万円が追加の所得となります。

国内取引所では、ステーキング報酬が自動的に付与されるサービスが多く、知らないうちに課税対象の所得が発生している可能性があります。特にCoincheckのように、保有しているだけで自動的に報酬が付与される仕組みでは、報酬の受取履歴を定期的に確認することが重要です。

課税タイミングは報酬を受け取った年になります。例えば、ステーキング期間が2025年12月で報酬を受け取ったのが2026年1月の場合、税金が発生するのは2026年分の確定申告となります。

ステーキング報酬を再投資して複利運用を行う場合、税務上の計算が複雑になります。報酬を受け取るたびに課税対象の所得が発生し、その後の価格変動による損益も別途計算する必要があるためです。

例えば、以下のようなケースを考えてみましょう。

・2026年1月:ステーキング報酬として1ETH受取(時価50万円)→ 所得50万円

・2026年6月:さらに1ETH受取(時価60万円)→ 所得60万円

・2026年12月:合計2ETHを80万円で売却 → 売却益の計算が必要

売却益の計算では、取得価額(50万円+60万円=110万円)と売却価額(80万円×2=160万円)の差額である50万円が所得となります。この場合、年間の合計所得は50万円+60万円+50万円=160万円となり、これが雑所得として課税対象になります。

複利運用を行う場合、報酬の受取履歴と各時点の時価を正確に記録しておくことが重要です。国内取引所では年間取引報告書が提供されるため、これを活用して計算を行いましょう。

仮想通貨のステーキング報酬を含む所得を確定申告する際には、以下の書類が必要になります。

1. 年間取引報告書

国内取引所から提供される報告書で、ステーキング報酬の受取履歴や売買履歴が記載されています。GMOコインやbitFlyerなどの主要取引所では、マイページからダウンロードできます。

2. 暗号資産の計算書

国税庁が提供する計算書で、仮想通貨の所得を計算するためのフォーマットです。年間取引報告書のデータを入力することで、雑所得の金額を算出できます。

3. 確定申告書

国税庁の「確定申告書等作成コーナー」で作成できます。ステーキング報酬は「雑所得」の区分に記入し、給与所得などと合算して申告します。

会社員は年20万円超、専業主婦は年48万円超で申告必要

会社員の場合、給与所得と退職所得以外の所得が20万円を超える場合は確定申告が必要です。個人事業主や専業主婦の場合は、ステーキング報酬を含む所得の合計が基礎控除額の48万円を超えると確定申告が必要になります。

確定申告を怠ると、延滞税や無申告加算税などのペナルティが課される可能性があります。仮想通貨の損益計算は複雑なため、不安な場合は税理士に相談することをおすすめします。

複利運用を行う場合はAPYの方が実質的な利回りが高くなります。ただし、報酬を受け取るたびに売却する場合や、短期間の運用では、APRとAPYの差はほとんどありません。自分の投資スタイルに合わせて判断しましょう。

大きな差があります。APR10%は単利計算のため、100万円を1年間運用すると110万円になります。一方、APY10%は既に複利効果を含んだ数値なので、実際のAPRは約9.57%程度です。同じ10%でも意味が異なるため、必ず確認が必要です。

報酬を受け取ったらすぐに再投資することで、複利効果を最大化できます。ただし、DeFiでは再投資のたびにガス代がかかるため、手数料と利回りのバランスを考慮する必要があります。自動複利機能を持つサービスを選ぶのも有効な方法です。

2026年2月時点では、SBI VCトレードやBITPOINTがステーキングで比較的高い利回りを提供しています。ただし、利回りは通貨や市場環境によって変動するため、各取引所の最新情報を確認することをおすすめします。

新しいDeFiプロジェクトでは、ユーザーを集めるために独自トークンを大量に配布することで高いAPRを実現しています。ただし、トークン価格の下落やプロジェクトの失敗により、実質的な利益が得られないケースも多く、リスクが非常に高いことを理解する必要があります。

はい、変動します。ステーキングやレンディングのAPR・APYは、ネットワークの状況、参加者数、市場環境などによって日々変動します。固定利率を保証するサービスは少ないため、定期的に確認することが重要です。

銀行預金の金利は元本が保証され、預金保険制度により1,000万円まで保護されます。一方、仮想通貨のAPRは元本保証がなく、価格変動や取引所倒産のリスクがあります。高い利回りの裏には相応のリスクがあることを理解しましょう。

APR・APYについて、読者からよく寄せられる質問とその回答をまとめました。投資判断の参考にしてください。

APRとAPYは、どちらも仮想通貨投資の利回りを示す重要な指標ですが、計算方法が異なるため混同しないよう注意が必要です。APRは単利計算で元本に対してのみ利息が発生し、APYは複利効果を含めた実質的な利回りを示します。同じ年利10%でも、複利運用を行うかどうかで最終的な収益は大きく変わります。

仮想通貨の世界では、ステーキング、レンディング、イールドファーミングといった方法でAPR・APYを活用した資産運用が可能です。国内取引所では比較的低めの利回りですが安全性が高く、海外DEXでは高利回りが期待できる反面、ハッキングや詐欺のリスクも高まります。投資判断を行う際は、表示されているAPR・APYが単利か複利か、手数料を含めた実質利回りはどの程度かを確認することが重要です。

高利回りには必ずリスクが伴います

高いAPR・APYには必ずリスクが伴います。トークン価格の下落、ロック期間中の流動性喪失、ガス代による利益圧迫、取引所倒産・ハッキング、詐欺プロジェクトなど、様々なリスクを理解した上で投資を行いましょう。また、ステーキング報酬は受け取った時点で課税対象となるため、確定申告の準備も忘れずに行う必要があります。

仮想通貨投資は高いリターンが期待できる一方で、価格変動や制度面でのリスクも大きい金融商品です。APR・APYの仕組みを正しく理解し、自分のリスク許容度に合った投資判断を行うことが、長期的な資産形成につながります。投資は必ず余裕資金の範囲内で行い、不安な点があれば専門家に相談することをおすすめします。

| 順位 | 取引所 | 手数料 | 通貨数 | 特徴 | 口座開設 |

|---|---|---|---|---|---|

| 1 | GMOコイン | 無料 | 26種類 |

|

口座開設 |

| 2 | コインチェック | 無料 | 29種類 |

|

詳細を見る |

| 3 | SBI VCトレード | 無料 | 23種類 |

|

詳細を見る |

PR | 情報は2026年2月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!