転職時のカードローン申込はいつ?審査対策と必要書類【2026年】

カードローンの審査に落ちてしまった経験はありませんか。

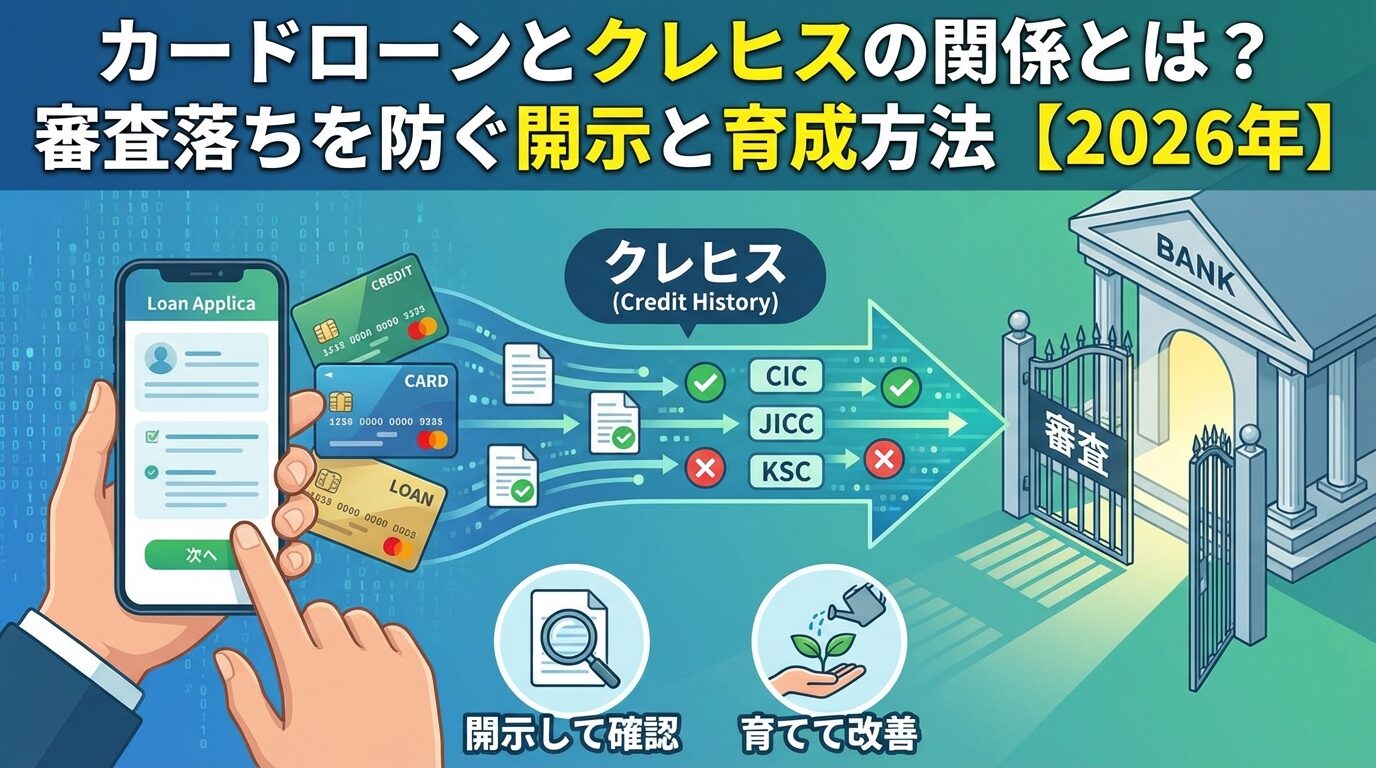

審査落ちの原因の多くは、クレヒス(クレジットヒストリー)に問題があるケースです。

クレヒスとは、あなたのお金の借入・返済履歴が記録されたデータのことで、金融機関は審査時に必ずこの情報をチェックしています。

過去の延滞や多重申込、あるいは逆にクレヒスがまったくない「スーパーホワイト」の状態も、審査で不利になる可能性があるんです。

この記事では、クレヒスの基本から信用情報の開示方法、審査落ちの原因の見つけ方、そしてクレヒスを育てる具体的な方法まで、すべてを分かりやすく解説します。

自分のクレヒス状況を正確に把握し、審査通過の可能性を高めるための知識を身につけましょう。

目次

クレヒスとは?カードローン審査との関係

クレヒスは、あなたの金融取引の履歴が記録された信用情報です。カードローンやクレジットカードの申込、借入、返済状況がすべて記録されており、金融機関は審査時にこの情報を必ずチェックします。クレヒスが良好であれば審査に有利に働き、逆に延滞や多重申込の記録があると審査落ちのリスクが高まるんです。

クレヒス(クレジットヒストリー)とは、個人の信用取引の履歴を記録した情報のことです。クレジットカードやカードローン、住宅ローン、携帯電話の分割払いなど、あらゆる信用取引が対象となります。この情報は信用情報機関と呼ばれる専門機関に蓄積され、金融機関が融資判断をする際の重要な材料となっています。

クレヒスには、契約内容(借入額・金利・返済期間)、返済状況(期日通りに返済しているか)、延滞の有無、債務整理の記録などが含まれます。良好なクレヒスとは、契約通りに返済を続けている履歴が積み重なった状態を指し、これが「信用力がある」と評価される根拠になるんです。

クレヒスがまったくない「スーパーホワイト」も審査で不利に

逆に、61日以上の延滞や債務整理の記録があると「異動情報」として登録され、新規の借入が非常に困難になります。

金融機関がクレヒスを重視するのは、過去の返済実績が将来の返済能力を予測する最も確実な指標だからです。収入や勤務先も重要ですが、実際にお金を借りて返した経験があるかどうかは、それ以上に信頼性を示す情報となります。

特にカードローンは無担保・無保証人で融資を行うため、金融機関にとってはリスクが高い商品です。そのため、申込者が過去にどのような借入・返済行動をとってきたかを詳細に確認し、貸し倒れのリスクを判断する必要があります。期日通りに返済を続けている履歴があれば「この人は信頼できる」と評価され、審査通過の可能性が高まるんです。

延滞や多重申込は「返済能力に不安」と判断される

一方で、延滞の記録が複数ある場合や、短期間に何社もの金融機関に申し込んでいる「多重申込」の状態だと、「お金に困っている」と判断され、審査落ちの原因となります。クレヒスは審査の合否を左右する最重要ポイントと言えるでしょう。

クレヒスに登録される情報は、大きく分けて以下の種類があります。それぞれの情報が審査にどのように影響するかを理解しておきましょう。

延滞を解消しないと情報が残り続ける

これらの情報は、信用情報機関に一定期間保存されます。契約情報や返済状況は契約終了後5年間、申込情報は照会日から6ヶ月間保存されるため、過去の行動が長期間にわたって審査に影響を与える可能性があるんです。

3つの信用情報機関とCRINの仕組み

日本には3つの指定信用情報機関があり、それぞれが異なる金融機関から情報を収集しています。CIC(クレジットカード会社・信販会社中心)、JICC(消費者金融中心)、KSC(銀行中心)の3機関は、CRIN(信用情報交流ネットワーク)を通じて延滞などの重要情報を共有しているため、どこか1つに事故情報があれば他の機関でも把握される仕組みになっています。

CIC(株式会社シー・アイ・シー)は、割賦販売法および貸金業法に基づく指定信用情報機関として、唯一両方の指定を受けている機関です。主にクレジットカード会社、信販会社、消費者金融が加盟しており、クレジットカードやショッピングローンの利用履歴が中心に記録されています。

毎月の返済状況が記号で詳細に記録される

CICの特徴は、毎月の返済状況が「$」「A」「P」などの記号で詳細に記録される点です。「$」は正常な入金、「A」は未入金、「P」は一部入金を示し、この記号の並びを見ることで過去2年間の返済履歴が一目で分かります。クレジットカードの利用が多い方は、CICの情報が審査で特に重視されるでしょう。

契約情報は契約期間中および契約終了後5年以内、申込情報は照会日から6ヶ月間保有されます。CICはCRINとFINEという2つのネットワークを通じて、JICCやKSCと延滞情報などを共有しています。

JICC(株式会社日本信用情報機構)は、貸金業法に基づく指定信用情報機関として指定を受けており、主に消費者金融、クレジットカード会社、信販会社が加盟しています。消費者金融の利用履歴が最も多く記録されている機関と言えるでしょう。

借入理由や返済方法の変更履歴も詳細に記録

JICCの特徴は、契約内容だけでなく、借入理由や返済方法の変更履歴なども詳細に記録される点です。また、延滞の有無だけでなく、延滞解消日や代位弁済の記録も残るため、過去にトラブルがあった場合でもその後の対応状況が分かるようになっています。

KSC(全国銀行個人信用情報センター)は、一般社団法人全国銀行協会が設置・運営する個人信用情報機関です。銀行、信用金庫、信用保証協会、銀行系クレジットカード会社などが加盟しており、住宅ローンや銀行カードローンの情報が中心に記録されています。

官報情報(自己破産・民事再生)を保有

KSCの最大の特徴は、官報情報(自己破産・民事再生の決定情報)を保有している点です。他の2機関は官報情報を直接保有していないため、自己破産の記録を最も長く保持するのがKSCとなります。以前は10年間保有されていましたが、2022年11月からは決定日から7年を超えない期間に短縮されました。

取引情報は契約期間中および契約終了日から5年を超えない期間保有されます。銀行カードローンや住宅ローンを検討している方は、KSCの情報が審査で特に重視されるため、開示請求をして自分の状況を確認しておくことをおすすめします。

CRIN(Credit Information Network)は、CIC、JICC、KSCの3つの信用情報機関が相互に情報を共有するためのネットワークです。このネットワークを通じて、延滞や債務整理などの重要な事故情報が3機関間で共有されるため、どこか1つの機関に事故情報があれば、他の機関でも把握される仕組みになっています。

CRINで共有される主な情報は以下の通りです。

消費者金融での延滞は銀行にも知られる

たとえば、消費者金融での延滞記録がJICCに登録されると、その情報はCRINを通じてCICやKSCにも共有されます。そのため、「消費者金融での延滞は銀行には知られない」という考えは誤りで、銀行カードローンの審査時にも過去の延滞が把握される可能性が高いんです。逆に言えば、どこか1つの機関で良好なクレヒスを築けば、他の機関でも信用力が評価されやすくなるということでもあります。

自分のクレヒスを確認する方法

自分のクレヒス状況を正確に把握するには、信用情報機関に開示請求を行う必要があるんです。CIC、JICC、KSCの3機関それぞれに請求が必要ですが、手続きは意外と簡単です。スマートフォンやパソコンから申請でき、数日以内に自分の信用情報を確認できます。審査に不安がある方は、申込前に必ず開示請求をして、自分の状況をチェックしておきましょう。

CICの開示請求は、インターネット開示と郵送開示の2つの方法があります。窓口での開示は現在受け付けていないため、注意が必要です。

インターネット開示(手数料500円)が最も簡単

スマートフォンやパソコンから、CICの公式サイト(https://www.cic.co.jp/mydata/)にアクセスし、クレジットカードで手数料を支払うことで、即座に開示報告書をPDFで受け取ることができます。受付時間は8時から21時45分までで、土日祝日も利用可能です。

手順は以下の通りです。

郵送開示(手数料1,500円)は、定額小為替証書を郵便局で購入し、申込書と本人確認書類のコピーと一緒に郵送する方法です。開示報告書が届くまでに10日前後かかるため、急ぎの場合はインターネット開示を利用しましょう。

JICCの開示請求は、スマートフォンアプリ開示と郵送開示の2つの方法があります。窓口での開示は現在休止中のため、利用できません。

スマートフォンアプリ開示(手数料1,000円)が最も便利

JICCの公式アプリをダウンロードし、本人確認書類をスマートフォンで撮影してアップロードするだけで、最短数分で開示報告書を受け取ることができます。クレジットカード、コンビニ払い、ペイジー、キャリア決済などの支払方法が選べます。

手順は以下の通りです。

KSCの開示請求は、Web開示と郵送開示の2つの方法があります。窓口での開示は受け付けていません。

Web開示(手数料1,000円)が最も迅速

KSCの公式サイト(https://www.zenginkyo.or.jp/pcic/open/)から申し込むと、開示報告書が1週間から10日程度で簡易書留郵便で届きます。支払方法はクレジットカード、PayPay、キャリア決済から選べます。

手順は以下の通りです。

郵送開示(手数料1,124円から1,200円)は、申込書と本人確認書類のコピー、手数料(定額小為替証書)を郵送する方法です。開示報告書が届くまでに10日から2週間程度かかります。

3つの機関すべてに開示請求すると完全に把握できる

3つの機関すべてに開示請求をすることで、自分の信用情報を完全に把握できます。特にカードローンやクレジットカードの審査に不安がある方は、申込前に必ず開示請求を行い、延滞や異動情報がないか確認しておくことをおすすめします。

開示報告書を取得しても、専門用語や記号が多くて読み方が分からないという方は少なくありません。このセクションでは、開示報告書の具体的な見方と、審査落ちの原因となる情報の見つけ方を解説します。本人識別情報の確認から、異動情報のチェックまで、順を追って確認していきましょう。

開示報告書の最初に記載されているのが本人識別情報で、氏名、生年月日、住所、電話番号、勤務先などの基本情報が記載されています。まずはこの情報が正確かどうかを確認しましょう。

住所や電話番号が古いと審査落ちの原因に

特に注意すべきは、住所や電話番号の変更が正しく反映されているかという点です。引っ越しや携帯電話の変更をした際に、クレジットカード会社やカードローン会社に届け出をしていないと、古い情報が残ったままになっている可能性があります。審査時に申告した住所と信用情報の住所が一致しないと、本人確認ができず審査落ちの原因となることがあるんです。

また、旧姓のままになっている情報がないかも確認してください。結婚や離婚で姓が変わった場合、信用情報機関に届け出をしないと旧姓の情報が残り続けます。複数の姓で情報が分散していると、クレヒスが正しく評価されない可能性があるため、誤りがあれば各信用情報機関に訂正を依頼しましょう。

契約内容のセクションには、現在契約中のカードローンやクレジットカード、過去に契約していたローンの情報が記載されています。契約会社名、契約日、契約金額、返済回数、残債額などが確認できます。

「支払状況」欄で過去の延滞履歴を確認できる

特に重要なのが「支払状況」の欄です。CICの場合、過去2年間の返済履歴が「$」「A」「P」などの記号で表示されます。「$」は請求通りに入金されたことを示し、「A」は未入金、「P」は一部入金を示します。この記号が並んだ「入金状況」の欄を見れば、過去にどの月に延滞があったかが一目で分かるんです。

「AAA」のように連続すると長期延滞とみなされる

たとえば、「$$$A$$$$$」という表示があれば、4ヶ月前に1回延滞があったことを意味します。1回や2回の「A」があっても、その後きちんと返済していれば大きな問題にはなりませんが、「AAA」のように連続している場合は、長期延滞として審査に大きく影響します。

JICCやKSCでも、返済状況は「正常」「延滞」「完済」などの文言で記載されています。延滞の記録がある場合は、延滞発生日と延滞解消日も記載されるため、現在も延滞中なのか、すでに解消済みなのかを確認できます。

異動情報とは、61日以上の長期延滞、代位弁済、債務整理、自己破産などの重大な事故情報のことです。開示報告書の「返済状況」や「お支払の状況」の欄に「異動」という文字が記載されていれば、いわゆる「ブラックリスト入り」の状態と言えます。

異動情報があると新規借入は極めて困難

異動情報が登録されていると、新規のカードローンやクレジットカードの審査に通ることは極めて困難です。異動情報は、契約終了後5年間(KSCの自己破産情報は決定から7年間)保存されるため、この期間は新規借入が難しいと考えておいた方がよいでしょう。

異動情報の確認ポイントは以下の通りです。

異動情報がある場合でも、すでに完済していれば「異動解消」として記録されます。完済から5年が経過すれば情報は削除されるため、それまでは新規借入を控え、クレヒスの回復を待つことが重要です。

申込情報とは、カードローンやクレジットカードに申し込んだ記録のことです。開示報告書の「利用記録」や「照会記録」の欄に、どの会社にいつ申し込んだかが記載されています。この情報は照会日から6ヶ月間保存されます。

短期間に複数申込で「申込ブラック」に

申込情報で注意すべきは「多重申込」です。短期間(たとえば1ヶ月以内)に複数の金融機関に申し込んでいると、「お金に困っている」「返済能力に不安がある」と判断され、審査落ちの原因となります。これを「申込ブラック」と呼ぶこともあります。

具体的なチェックポイントは以下の通りです。

多重申込の場合は6ヶ月間申込を控える

もし多重申込の状態になっている場合は、最低でも6ヶ月間は新規申込を控え、申込情報が削除されるのを待ちましょう。その間にクレヒスを育てる活動(既存のクレジットカードを適切に利用するなど)を行うことで、次回の審査通過率を高めることができます。

クレヒスに傷がつく原因と保存期間

クレヒスに傷がつく主な原因は、長期延滞、債務整理、多重申込の3つです。それぞれの情報がどのくらいの期間保存されるのかを理解しておくことで、クレヒス回復の見通しを立てることができます。このセクションでは、各原因の詳細と保存期間について解説します。

61日以上の延滞で「ブラックリスト入り」

61日以上または3ヶ月以上の延滞が発生すると、信用情報機関に「異動情報」として登録されます。これがいわゆる「ブラックリスト入り」の状態で、新規のカードローンやクレジットカードの審査に通ることは極めて困難になります。

延滞が発生する原因はさまざまですが、口座残高不足による引き落とし失敗、支払い忘れ、収入減少による返済困難などが代表的です。特に注意が必要なのは、クレジットカードのリボ払いやカードローンの返済を軽視してしまうケースです。「少額だから大丈夫」と考えていても、延滞が61日を超えれば異動情報として記録され、数年間にわたって信用力が大きく低下してしまうんです。

異動情報は、延滞を解消(完済)してから5年間保存されます。たとえば、2024年1月に延滞が発生し、2024年6月に完済した場合、2029年6月まで異動情報が残り続けます。この期間は新規借入が難しいため、既存の借入を完済し、クレヒスの回復を待つことが重要です。

短期延滞でも繰り返すと審査に悪影響

なお、61日未満の短期延滞であれば異動情報として登録されることはありませんが、返済状況の欄には延滞の記録が残ります。短期延滞でも繰り返すと審査に悪影響を与えるため、期日通りの返済を心がけましょう。

債務整理や自己破産を行った場合も、信用情報機関に記録が残るんです。債務整理には、任意整理、個人再生、自己破産の3つの方法がありますが、いずれも信用情報に「異動」または「債務整理」として記載され、新規借入が困難になります。

任意整理は、弁護士や司法書士を通じて債権者と交渉し、利息のカットや返済期間の延長を行う手続きです。裁判所を通さないため比較的手続きが簡単ですが、信用情報には「債務整理」として記録され、完済後5年間は新規借入ができません。

個人再生は、裁判所を通じて借金を大幅に減額し、原則3年間で返済する手続きです。住宅ローンを残したまま他の借金を整理できるメリットがありますが、信用情報には「民事再生」として記録され、完済後5年間は新規借入が困難です。

自己破産はKSCで7年間記録が残る

自己破産は、裁判所を通じて借金をゼロにする手続きです。最も強力な債務整理方法ですが、信用情報への影響も最も大きく、KSCでは決定日から7年間、CICやJICCでは免責決定後5年間記録が残ります。自己破産の記録がある間は、カードローンやクレジットカードの審査に通ることはほぼ不可能です。

法テラスで無料相談や費用立替制度を利用可能

債務整理を検討している方は、信用情報への影響を理解した上で、弁護士や司法書士に相談することをおすすめします。法テラスでは、収入が一定基準以下の方に対して無料法律相談や費用の立替制度を提供しているため、経済的に困難な状況でも専門家のサポートを受けることができます。

多重申込とは、短期間に複数の金融機関に申し込むことを指します。申込情報は信用情報機関に6ヶ月間記録されるため、1ヶ月以内に3社以上、または半年以内に5社以上に申し込んでいると、「申込ブラック」と呼ばれる状態になり、審査に通りにくくなります。

多重申込は「お金に困っている」と判断される

金融機関が多重申込を警戒する理由は、「お金に困っている」「返済能力に不安がある」と判断されるためです。たとえば、1ヶ月以内に5社のカードローンに申し込んでいる場合、「すぐにお金が必要で、どこか1社でも借りられればよい」という状況と受け取られ、貸し倒れリスクが高いと評価されてしまうんです。

申込ブラックを避けるためのポイントは以下の通りです。

もし申込ブラックの状態になってしまった場合は、6ヶ月間は新規申込を控え、申込情報が削除されるのを待ちましょう。その間に、既存のクレジットカードやローンの返済を期日通りに行い、良好なクレヒスを積み上げることで、次回の審査通過率を高めることができます。

信用情報の保存期間は、情報の種類によって異なります。以下の表で、主な情報の保存期間をまとめました。

| 情報の種類 | CIC | JICC | KSC |

| 契約情報 | 契約終了後5年以内 | 完済後5年以内 | 契約終了後5年以内 |

| 申込情報 | 照会日から6ヶ月間 | 照会日から6ヶ月以内 | 照会日から1年以内 |

| 異動情報(延滞・代位弁済) | 契約終了後5年以内 | 契約終了後5年以内 | 契約終了後5年以内 |

| 債務整理 | 発生日から5年以内 | 発生日から5年以内 | 契約終了後5年以内 |

| 自己破産 | 免責決定後5年以内 | 免責決定後5年以内 | 決定日から7年以内 |

情報が削除されるタイミングは、各機関の更新サイクルによって異なります。たとえば、CICは毎月1回情報を更新するため、保存期間が終了した情報は翌月の更新時に削除されます。JICCやKSCも同様に、定期的な更新時に削除が行われます。

延滞を放置すると情報が残り続ける

重要なのは、保存期間の起算日です。契約情報や異動情報は「契約終了日」または「完済日」から5年間なので、延滞を解消しないまま放置していると、いつまでも情報が残り続けることになります。延滞がある場合は、できるだけ早く完済し、保存期間のカウントダウンを始めることが重要です。

スーパーホワイトとは?クレヒスがない場合の対策

スーパーホワイトとは、信用情報機関にまったくクレヒスが記録されていない状態を指します。一見すると問題がないように思えますが、実は審査で不利になるケースがあるんです。このセクションでは、スーパーホワイトが審査で不利になる理由と、年代別の対策方法について解説します。

スーパーホワイトとは、クレジットカードやカードローン、分割払いなどの信用取引をまったく利用したことがなく、信用情報機関に記録が一切ない状態を指します。現金主義で生活してきた方や、20代前半でまだクレジットカードを持っていない方がこの状態に該当します。

スーパーホワイトが審査で不利になる理由は、「過去の返済実績が確認できない」ためです。金融機関は、クレヒスを見て「この人は借りたお金をきちんと返してくれるか」を判断しますが、スーパーホワイトの場合は判断材料がまったくないため、審査が慎重になります。特に30代以降でスーパーホワイトの場合、「過去に債務整理をして情報が削除された後ではないか」と疑われることもあるんです。

また、年齢が高いほどスーパーホワイトは不利になります。20代前半であれば「まだクレジットカードを持っていないだけ」と判断されやすいですが、40代や50代でスーパーホワイトの場合、「何か問題があってクレジットカードを持てなかったのではないか」と疑われる可能性が高まります。

スーパーホワイトを解消するには、まずクレジットカードや携帯電話の分割払いなど、少額の信用取引から始めて、良好な返済履歴を積み上げることが重要です。

スーパーホワイトの対策は、年代によって異なります。それぞれの年代に適した方法を紹介します。

【20代のスーパーホワイト対策】

20代前半であれば、スーパーホワイトでも大きな問題にはなりません。まずは以下の方法でクレヒスを育てましょう。

【30代のスーパーホワイト対策】

30代でスーパーホワイトの場合、カードローンの審査で慎重に見られる可能性があります。以下の方法で早めにクレヒスを育てることをおすすめします。

【40代以降のスーパーホワイト対策】

40代以降でスーパーホワイトの場合、審査で最も不利になりやすいです。「過去に債務整理をしたのではないか」と疑われる可能性が高いため、慎重に対策を進める必要があります。

どの年代でも共通して重要なのは、「少額から始めて、期日通りに返済する」ことです。いきなり高額のカードローンに申し込むのではなく、まずは小さな信用取引で実績を作り、徐々にクレヒスを育てていくことが成功の鍵となります。

クレヒスを育てる最も簡単な方法は、携帯電話の分割払いを利用することです。スマートフォンを購入する際、端末代金を24回払いや36回払いにすると、その返済履歴が信用情報機関に記録されます。審査も比較的通りやすく、毎月数千円の支払いを期日通りに行うだけで、良好なクレヒスを積み上げることができるんです。

口座残高不足で延滞すると信用情報に傷がつきます

自動引き落としの設定を確認し、残高不足にならないよう注意しましょう。

奨学金の返済も、クレヒスとして記録される場合があります。日本学生支援機構の奨学金は、2009年以降に貸与を受けた方の返済情報が信用情報機関(KSC)に登録されるようになりました。毎月期日通りに返済していれば、良好なクレヒスとして評価されます。

奨学金の延滞は信用情報に記録されます

特に3ヶ月以上の延滞は異動情報として記録されるため、奨学金の返済も軽視せず、期日を守ることが重要です。

その他、以下の方法でもクレヒスを育てることができます。

重要なのは、「少額から始めて、期日通りに返済する」ことです。無理に高額のローンを組む必要はなく、毎月数千円の支払いを半年から1年間続けるだけで、十分なクレヒスを育てることができます。

クレヒスの状況によって、審査に通りやすいカードローンは異なります。スーパーホワイトの方、過去に延滞歴がある方、クレヒス育成目的の方、それぞれに適したカードローンの選び方を解説します。自分の状況に合ったカードローンを選ぶことで、審査通過の可能性を高めることができます。

スーパーホワイトの方におすすめなのは、初回利用者向けのサービスが充実している消費者金融系カードローンです。銀行カードローンは審査が厳しく、クレヒスがない状態では通りにくい傾向があります。

消費者金融系カードローンの中でも、以下の特徴を持つカードローンがおすすめです。

無利息期間を活用すれば利息0円でクレヒス育成可能

たとえば、10万円を借りて30日以内に完済すれば、利息は0円でクレヒスだけを残すことができるんです。

過去に延滞歴がある方の場合、大手消費者金融や銀行カードローンの審査は厳しくなります。ただし、延滞がすでに解消されており、異動情報として登録されていない場合(61日未満の短期延滞)であれば、審査に通る可能性はあります。

延滞歴がある方におすすめのカードローンの特徴は以下の通りです。

異動情報がある場合は審査通過が困難です

61日以上の延滞、債務整理、自己破産の場合、大手消費者金融や銀行カードローンの審査に通ることはほぼ不可能です。この場合は、まず異動情報が削除されるまで待つ(完済後5年間)か、中小消費者金融に相談することをおすすめします。

中小消費者金融は金利が高めに設定されていることが多いため、借りすぎには注意が必要です

クレヒス育成を目的としてカードローンを利用する場合、以下の条件を満たすカードローンを選びましょう。

クレヒス育成のための具体的な戦略は以下の通りです。

たとえば、10万円を年18.0%で借りて12ヶ月で返済する場合、月々の返済額は約9,168円、総返済額は約110,016円となります。しかし、無利息期間を活用して30日以内に完済すれば、利息は0円でクレヒスだけを残すことができるんです。

借りすぎには注意してください

クレヒスを育てるために必要なのは、少額の借入と期日通りの返済を繰り返すことであり、高額の借入は必要ありません。無理のない範囲で計画的に利用しましょう。

銀行カードローンと消費者金融では、審査基準に大きな違いがあります。自分のクレヒス状況に応じて、どちらを選ぶべきかを判断しましょう。

| 項目 | 銀行カードローン | 消費者金融 |

| 審査基準 | 厳しい(クレヒス重視) | 独自の審査基準あり(現在の返済能力重視) |

| 審査スピード | 最短翌日以降(警察庁DB照会のため即日不可) | 最短即日(最短18分から3分) |

| 金利 | 低め(年1.5%から15.0%程度) | 高め(年3.0%から18.0%程度) |

| 総量規制 | 対象外(年収の3分の1を超えても借りられる) | 対象(年収の3分の1まで) |

| 無利息期間 | なし(一部例外あり) | あり(初回最大30日間など) |

| 在籍確認 | 原則電話あり | 原則電話なし |

銀行カードローンは金利が低いというメリットがありますが、審査が厳しく、クレヒスに問題がある場合や、スーパーホワイトの場合は審査に通りにくい傾向があります。また、警察庁データベースへの照会が義務化されているため、即日融資ができず、最短でも翌営業日以降の融資となります。

一方、消費者金融は金利が高めですが、独自の審査基準で審査を行っており、即日融資にも対応しています。無利息期間を活用すれば、短期間の借入であれば利息負担を抑えることも可能です。クレヒスに不安がある方や、急ぎで資金が必要な方は、消費者金融を選ぶことをおすすめします。

クレヒスに不安がある方におすすめのカードローン会社3社

クレヒスに不安がある方でも、申込条件がシンプルで、サービスが充実しているカードローン会社があります。ここでは、スーパーホワイトの方、過去に延滞歴がある方、クレヒス育成目的の方におすすめのカードローン会社3社を紹介します。

| プロミスの基本情報 | |

| 実質年率 | 2.5-18.0% |

| 限度額 | 1万円~800万円

※借入限度額は審査によって決定いたします。 |

| 融資スピード | 最短3分(※p)

※p:お申込時間や審査によりご希望に添えない場合がございます。 |

| 申込年齢 | 18-74歳

※主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。 |

| 在籍確認 | 原則、電話での在籍確認なし ✓ |

| 郵送物 | 選択可(WEB完結で原則、郵送物なし) ✓

※手続きによって発生する場合もあり。 |

| 無利息期間 | 初回最大30日(初回利用翌日から)

※メールアドレス登録とWeb明細利用の登録が必要です。 |

| 借入方法 | 振込,ATM,アプリ |

📌 プロミスの特徴

✓ 最短3分融資

※お申込時間や審査によりご希望に添えない場合がございます。

✓ 無利息期間は初回利用翌日から起算(契約日ではない)

※メールアドレス登録とWeb明細利用の登録が必要です。

✓ 18歳から申込可能(高校生除く)

※主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。

✓ 原則、電話での在籍確認なし

プロミスは、金利年2.5%〜18.0%で利用できるカードローンです。最短3分で審査が完了し、即日融資(※p)にも対応しているため、急ぎで資金が必要な方におすすめです。無利息期間は初回利用翌日から最大30日間※メールアドレス登録とWeb明細利用の登録が必要です。なので、契約後すぐに借りなくても無利息期間が消費されない点が大きなメリットです。

18歳から申込可能(高校生を除く)※主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。

初めてのカードローン利用に適しています。また、原則電話による在籍確認なしのため、職場に知られる心配もありません。

金利は年2.5%〜18.0%、限度額は最大800万円です。※借入限度額は審査によって決定いたします。少額融資にも対応しており、10万円以下の借入でも審査対象となります。返済方法も柔軟で、ATM返済、振込返済、口座振替、アプリ返済から選べます。

クレヒス育成目的でプロミスを利用する場合、無利息期間を活用して少額を借りて早期完済することで、利息負担を抑えながらクレヒスを育てることができます。たとえば、10万円を借りて30日以内に完済すれば、利息は0円でクレヒスだけを残すことができます。

PR:プロミス

| アイフルの基本情報 | |

| 実質年率 | 3.0-18.0% |

| 限度額 | 1~800万円※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。 |

| 融資スピード | 最短18分(※ai)※ai:お申込み時間や審査状況によりご希望にそえない場合があります。 |

| 申込年齢 | 20-69歳 |

| 在籍確認 | 原則、電話での在籍確認なし ✓ |

| 郵送物 | 原則なし ✓※「スマホでかんたん本人確認」又は「銀行口座で本人確認」をし、カード郵送希望無の場合郵送物は届きません。 |

| 無利息期間 | 初めての方なら最大30日間利息0円※お申込み時間や審査状況によりご希望にそえない場合があります。 |

| 借入方法 | お振込み、提携ATM、スマホアプリ |

📌 アイフルの特徴

✓ 最短18分で審査が完了

※お申込み時間や審査状況によりご希望にそえない場合があります。

✓ 原則、電話での在籍確認なし

✓ WEB完結で原則、郵送物なし

※「スマホでかんたん本人確認」又は「銀行口座で本人確認」をし、カード郵送希望無の場合郵送物は届きません。

✓ 契約翌日から初回最大30日間金利0円

※お申込み時間や審査状況によりご希望にそえない場合があります。

アイフルは、審査スピードと利便性に定評がある大手消費者金融です。最短18分で審査が完了(※ai)し、原則として在籍確認の電話連絡がないため、職場に知られずに借りられるのが大きな魅力です。

2025年オリコン顧客満足度調査では初回利用部門で1位を獲得(※1)しており、初めてカードローンを利用する方にも安心しておすすめできます。

スーパーホワイトの方でも申し込める

クレヒスがまったくない状態でも、現在の収入や勤務先の安定性を重視して審査を行うため、20代や30代のスーパーホワイトの方でも審査通過の実績があります。また、初回最大30日間の無利息期間は契約翌日から開始されるので、契約後すぐに借りなくても無利息期間が消費されない点も便利です。

金利は年3.0%から18.0%、限度額は最大800万円です。※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。少額融資にも対応しており、10万円以下の借入でも審査対象となります。WEB完結※申込等内容に不備があれば電話確認あり。で申込から借入までスマートフォンで完結し、原則郵送物もない※WEB契約時「カードレス」「口座振替」選択時ため、家族に知られる心配もありません。

クレヒス育成目的でアイフルを利用する場合、10万円を借りて初回最大30日間の無利息期間内に完済すれば、利息0円でクレヒスを作ることができます。返済方法も柔軟で、ATM返済、振込返済、アプリ返済から選べるため、自分のライフスタイルに合わせて利用できます。

※1出典:アイフル「2年連続総合1位を獲得」

PR:アイフル

良いクレヒスを育てるには、少額利用と期日通りの返済を繰り返すことが最も効果的です。このセクションでは、カードローンを活用した具体的なクレヒス育成方法と、住宅ローン審査への影響について解説します。戦略的にクレヒスを育てることで、将来の大きな借入にも有利に働きます。

クレヒスを効率的に育てる最も効果的な方法は、少額利用と完済のサイクルを繰り返すことです。高額の借入を長期間続けるよりも、10万円以下の少額を借りて短期間で完済する方が、クレヒスの評価が高まりやすいんです。

具体的な方法は以下の通りです。

1年間で4回の借入→完済実績が信用情報に記録されます

たとえば、10万円を借りて初回最大30日間の無利息期間内に完済すれば、利息は0円です。これを3ヶ月ごとに繰り返せば、良好なクレヒスとして評価されます。

借りすぎると延滞のリスクが高まります

クレヒス育成が目的であれば、必要以上に高額を借りる必要はありません。毎月の返済負担が大きくなると、逆に延滞のリスクが高まるため、無理のない範囲で計画的に利用しましょう。

完済後すぐに再度借りるのではなく、3ヶ月から6ヶ月程度の間隔を空けることをおすすめします

クレヒスを育てる上で最も重要なのは、返済期日を厳守することです。どれだけ少額の借入でも、延滞が1回でもあればクレヒスに傷がつき、審査に悪影響を与えます。返済期日を守るための仕組み作りが、クレヒス育成の鍵となります。

返済期日を厳守するための具体的な方法は以下の通りです。

特に重要なのは、自動引き落としの設定です。手動で振込返済を行う場合、返済日を忘れてしまうリスクがあります。自動引き落としを設定しておけば、返済日に自動的に引き落とされるため、返済忘れを防ぐことができます。

また、給料日の直後を返済日に設定することで、口座残高不足のリスクを減らすことができます。たとえば、給料日が25日であれば、返済日を27日に設定すれば、給料が入金された直後に返済が完了するため、残高不足の心配がありません。

返済日を厳守する仕組みを作ることで、延滞のリスクを最小限に抑え、良好なクレヒスを積み上げることができます。

クレヒスに傷がある方が、良好なクレヒスを取り戻すには、計画的な行動が必要です。以下に、クレヒス回復のための月次行動計画を示します。

【0ヶ月目:現状把握】

【1ヶ月目から6ヶ月目:延滞解消・申込情報削除待ち】

【7ヶ月目から12ヶ月目:少額利用開始】

【13ヶ月目以降:クレヒス安定化】

このタイムラインに従って行動することで、クレヒスを計画的に回復させることができます。重要なのは、焦らず着実に実績を積み上げることです。

カードローンの利用履歴は、将来の住宅ローン審査にも影響を与えます。カードローンを利用していること自体が問題になるわけではありませんが、以下のポイントに注意が必要です。

【住宅ローン審査で重視されるポイント】

住宅ローンの審査では、カードローンの残債額が返済能力の計算に含まれます。たとえば、カードローンで50万円の残債がある場合、その分だけ住宅ローンの借入可能額が減少します。そのため、住宅ローンを申し込む前には、できるだけカードローンを完済しておくことをおすすめします。

延滞歴は住宅ローン審査に大きく影響します

特に直近2年間の返済履歴が重視されるため、住宅ローンを検討している方は、カードローンの返済を期日通りに行うことが非常に重要です。

一方で、カードローンを適切に利用し、期日通りに返済している履歴があれば、逆に信用力の証明となり、住宅ローン審査でプラスに働くこともあります。「カードローンを利用している=信用力がない」というわけではなく、「適切に利用し、返済している=信用力がある」と評価されるんです。

住宅ローンを検討している方は、以下の点に注意してカードローンを利用しましょう。

クレヒスは、カードローン審査の合否を左右する最も重要な要素です。過去の借入・返済履歴が信用情報機関に記録され、金融機関はこの情報をもとに審査を行います。クレヒスに傷がある場合や、逆にクレヒスがまったくない「スーパーホワイト」の状態も、審査で不利になる可能性があるため、自分の状況を正確に把握することが大切です。

自分のクレヒスを確認するには、CIC、JICC、KSCの3つの信用情報機関に開示請求を行いましょう。スマートフォンやパソコンから簡単に申請でき、数日以内に開示報告書を受け取ることができます。開示報告書を見れば、延滞の有無、異動情報の記録、申込情報の数など、審査に影響する要素をすべて確認できます。

クレヒスに不安がある方は、消費者金融系カードローンを選ぶことをおすすめします。アイフル、プロミス、セブン銀行カードローンなど、原則電話による在籍確認なし、初回最大30日間無利息期間あり、少額融資対応のカードローンを活用することで、審査通過の可能性を高めることができます。

※お申込み時間や審査状況によりご希望にそえない場合があります。

※メールアドレス登録とWeb明細利用の登録が必要です。

良いクレヒスを育てるには、少額利用と期日通りの返済を繰り返すことが最も効果的です。10万円以下の少額を借りて無利息期間内に完済するサイクルを作ることで、利息負担を抑えながらクレヒスを育てることができます。返済期日を厳守する仕組み作りも重要で、自動引き落としの設定や給料日直後の返済日設定など、延滞を防ぐ工夫を取り入れましょう。

クレヒスに傷がある場合でも、計画的に行動すれば回復は可能です。延滞がある場合はできるだけ早く完済し、異動情報が削除されるまで新規申込を控えることが重要です。完済後5年間で異動情報は削除されるため、その間に良好な返済履歴を積み上げることで、クレヒスを回復させることができます。

返済能力を超えた借入はクレヒスを悪化させます

なお、借入れは計画的にご利用ください。返済シミュレーションを活用し、無理のない返済計画を立てることが大切です。詳しくは各カードローン会社にご確認ください。

| 順位 | カードローン | 金利 | 限度額 | 審査時間 | 申し込み |

|---|---|---|---|---|---|

| 1 | プロミス | 2.5%~18.0% | 1~800万円※ | 最短3分※ | 詳細はこちら |

| 2 | アイフル | 3.0%~18.0% | 1~800万円※ | 最短18分※ | 詳細はこちら |

| 3 | アコム | 2.4%~17.9% | 1~800万円 | 最短20分※ | 詳細はこちら |

PR | 情報は2026年3月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!