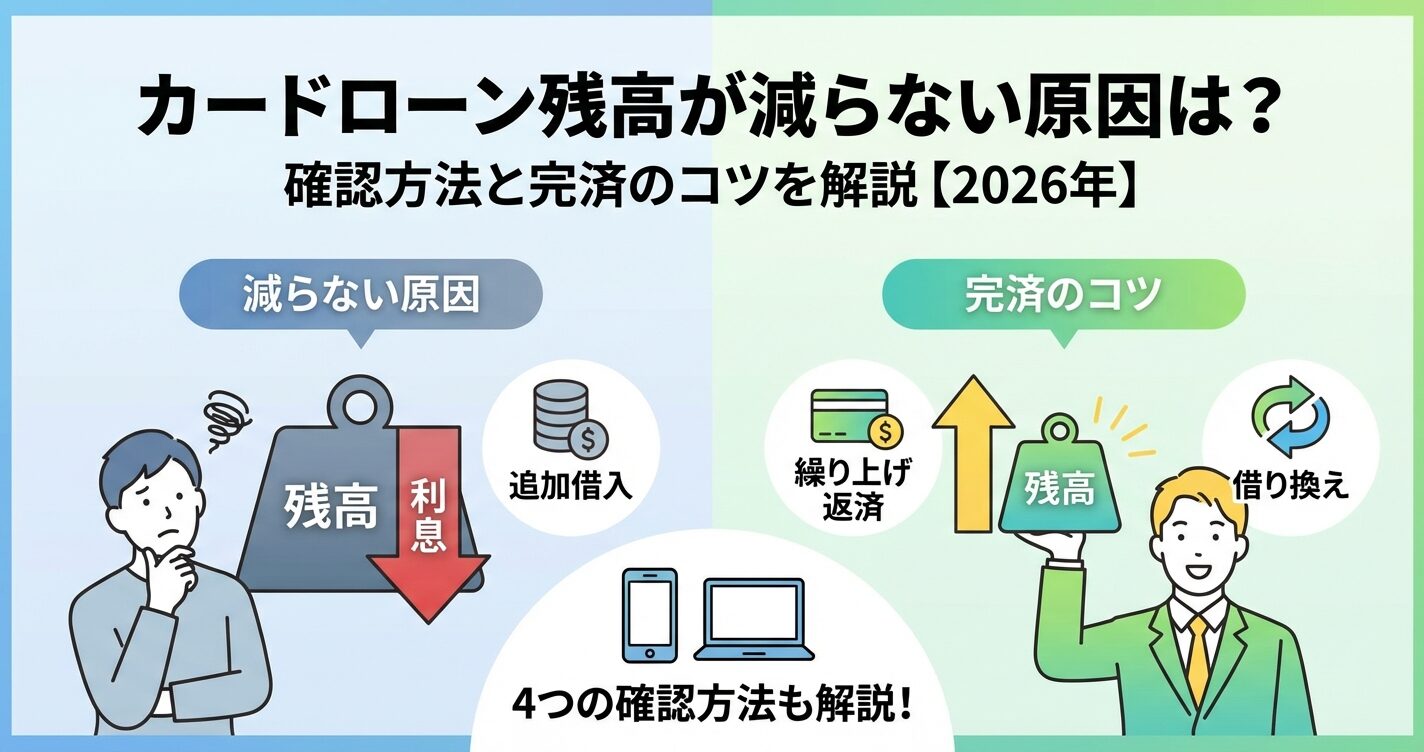

カードローン残高が減らない原因は?確認方法と完済のコツを解説【2026年】

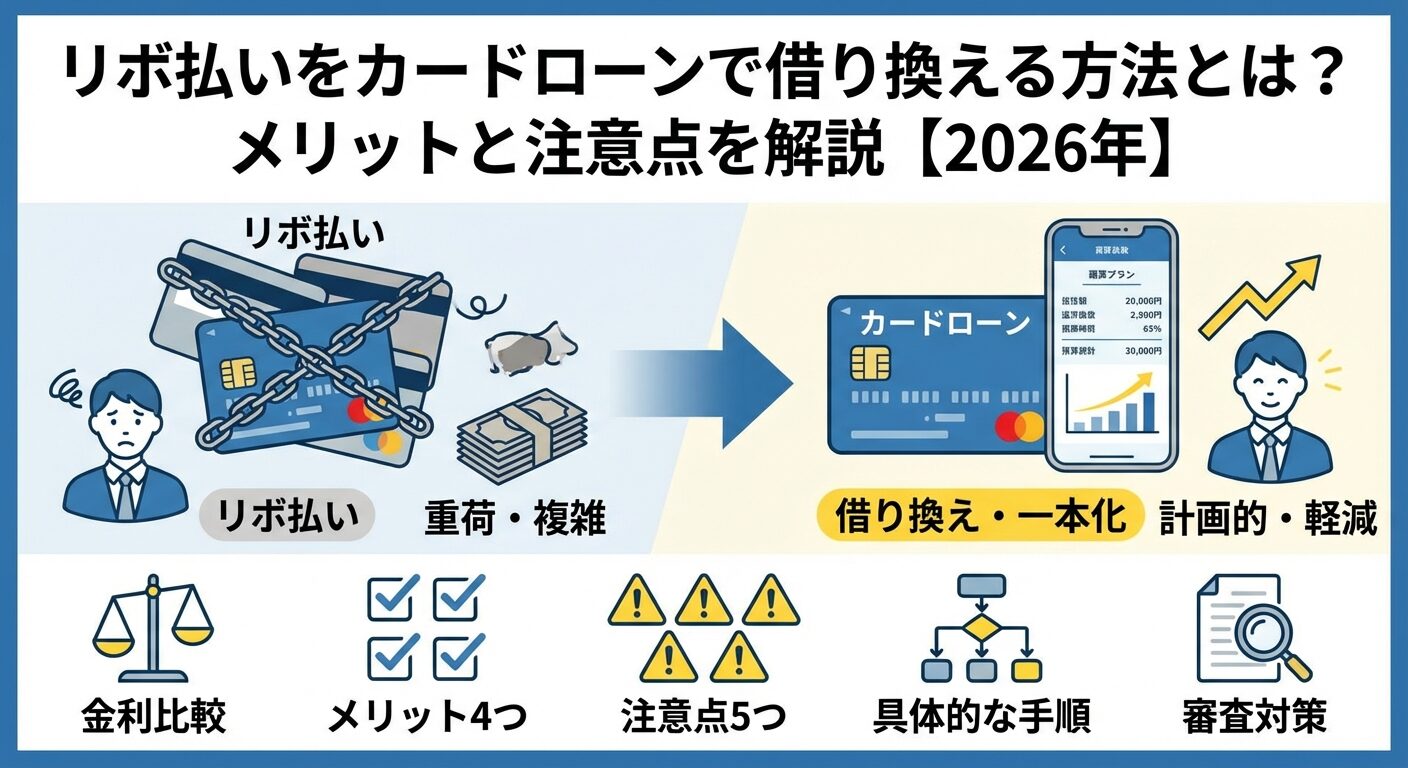

リボ払いの残高が膨らんで、毎月の返済が負担になっていませんか。

カードローンで借り換えれば金利を下げられる可能性がありますが、必ずしも得になるとは限りません。

この記事では、リボ払いとカードローンの違いを比較し、借り換えのメリット・デメリットを具体的に解説します。

あなたの状況で借り換えが有効かどうか、客観的な判断基準を示します。

借り換え以外の選択肢も含めて、最適な解決策を見つけましょう。

目次

カードローンとリボ払いの違い

カードローンとリボ払いは、どちらもお金を借りる仕組みですが、金利や返済方法に大きな違いがあります。まずは両者の基本的な仕組みを理解し、どちらが自分に適しているかを判断しましょう。

カードローンは、銀行や消費者金融が提供する個人向け融資サービスです。契約時に設定された限度額の範囲内で、何度でも借入と返済を繰り返せる仕組みになっています。

金利は年3.0%~18.0%程度で、借入額が大きいほど金利が低くなる傾向があります。返済方法は元利均等返済や残高スライド返済が一般的で、毎月一定額を返済していきます。

カードローンの特徴は、資金使途が原則自由であることです。生活費や急な出費、他のローンの借り換えなど、事業性資金以外であればどのような目的でも利用できます。

審査では年収・勤務先・他社借入状況などが確認され、信用情報機関のデータも照会されます。消費者金融の場合、総量規制により年収の3分の1を超える借入はできません。

リボ払い(リボルビング払い)は、クレジットカードの支払方法の一つです。利用金額にかかわらず、毎月一定額または一定率を返済していく仕組みになっています。

金利は年15.0%前後が一般的で、カードローンの上限金利とほぼ同水準です。ただし、リボ払いは利用残高に対して常に金利がかかり続けるため、返済期間が長引くほど利息負担が大きくなります。

リボ払いには「定額方式」と「残高スライド方式」があります。定額方式は毎月の返済額が固定されており、残高スライド方式は残高に応じて返済額が変動します。

元金がなかなか減らず残高が膨らむリスク

リボ払いの問題点は、毎月の返済額が少ないため元金がなかなか減らず、気づかないうちに残高が膨らんでしまうことです。利用明細を確認しないと、いくら借りているのか把握しにくいという課題もあります。

カードローンとリボ払いの主な違いを表にまとめました。金利・返済方法・利用目的の3つの観点で比較すると、それぞれの特徴が見えてきます。

| 項目 | カードローン | リボ払い |

| 金利 | 年3.0%~18.0%程度 | 年15.0%前後 |

| 金利の決まり方 | 借入額が大きいほど低金利 | カード会社により固定 |

| 返済方法 | 元利均等返済・残高スライド返済 | 定額方式・残高スライド方式 |

| 毎月の返済額 | 借入額に応じて設定 | 少額に設定されがち |

| 利用目的 | 原則自由(事業性資金除く) | カード利用代金の支払 |

| 総量規制 | 消費者金融は対象(年収の3分の1まで) | 対象外 |

| 審査 | あり(年収・勤務先・信用情報) | カード発行時に審査済み |

カードローンは借入額が大きい場合に金利が下がる可能性があり、計画的な返済がしやすい仕組みです。一方、リボ払いは手軽に利用できますが、金利が高めで返済期間が長引きやすいという特徴があります。

50万円超なら借り換えで金利負担を軽減

リボ払いの残高が50万円を超えている場合、カードローンで借り換えることで金利負担を減らせる可能性があります。ただし、審査に通るかどうかは年収や他社借入状況により異なります。

リボ払いをカードローンで借り換えるメリット4つ

リボ払いをカードローンで借り換えると、金利負担の軽減や返済管理のしやすさなど、いくつかのメリットがあります。ここでは、借り換えによって得られる具体的なメリットを4つ紹介します。

カードローンの金利は、借入額が大きいほど低くなる傾向があります。リボ払いの金利が年15.0%前後であるのに対し、銀行カードローンなら年14.5%以下、消費者金融でも年18.0%以下で借りられる場合があります。

たとえば、リボ払い残高50万円を年15.0%で返済している場合と、カードローンで年14.5%に借り換えた場合を比較してみましょう。

リボ払いで毎月1万円ずつ返済すると、完済まで約70ヶ月かかり、総利息は約19万円になります。一方、カードローンで年14.5%に借り換えて同じ返済額で返済すると、総利息は約18万円となり、約1万円の利息軽減が見込めます。

100万円以上なら上限金利年15.0%

借入額が大きいほど金利差の影響は大きくなります。100万円以上の借入であれば、利息制限法により金利の上限が年15.0%となるため、リボ払いより確実に低金利で借りられます。

複数のクレジットカードでリボ払いを利用している場合、それぞれの返済日や返済額が異なり、管理が煩雑になります。カードローンで借り換えれば、複数の支払いを1つにまとめられます。

たとえば、A社で30万円、B社で20万円、C社で10万円のリボ払い残高がある場合、3社それぞれに毎月返済する必要があります。カードローンで60万円を借りてすべて一括返済すれば、返済先が1つになり、返済日も月1回に統一できます。

返済先が1つになり返済忘れのリスク減

返済先が1つになることで、返済忘れのリスクが減り、家計管理もしやすくなります。また、複数のカード会社に分散していた利息負担を、1つのカードローンにまとめることで、金利差によっては総利息を減らせる可能性もあります。

ただし、おまとめローンとして借り換える場合、総量規制の「例外貸付け」に該当するため、年収の3分の1を超えていても借りられる場合があります。

リボ払いは毎月の返済額が少額に設定されがちで、いつ完済できるのか見通しが立ちにくいという問題があります。カードローンに借り換えれば、返済計画を明確にできます。

カードローンの返済シミュレーションを利用すれば、毎月の返済額と完済までの期間、総利息額を事前に確認できます。たとえば、50万円を年14.5%で借りて毎月1万5,000円ずつ返済する場合、約42ヶ月で完済でき、総利息は約12万円となります。

返済計画が明確で家計の見通しが立つ

返済計画が明確になることで、家計の見通しが立てやすくなり、無理のない返済が可能になります。また、ボーナス時に繰り上げ返済を行えば、返済期間を短縮し、利息負担をさらに減らすこともできます。

カードローン会社の多くは、公式サイトで返済シミュレーターを提供しています。借り換えを検討する際は、必ずシミュレーションを行い、返済計画を立てましょう。

リボ払いは毎月の返済額が少ないため、返済期間が長引きがちです。カードローンで借り換えて返済額を増やせば返済期間を短縮し、総利息を大幅に減らせます。

たとえば、リボ払い残高50万円を毎月1万円ずつ返済すると、完済まで約70ヶ月かかります。一方、カードローンで借り換えて毎月2万円ずつ返済すれば、約28ヶ月で完済でき、返済期間を半分以下に短縮できます。

毎月2万円返済で利息約12万円軽減

返済期間が短くなれば、その分利息負担も減ります。上記の例では、毎月1万円返済の場合の総利息が約19万円であるのに対し、毎月2万円返済にすれば総利息は約7万円となり、約12万円の利息軽減が見込めます。

返済額増加は家計への負担も大きくなる

ただし、毎月の返済額を増やすと家計への負担も大きくなります。無理のない範囲で返済額を設定し、ボーナス時に繰り上げ返済を活用するなど、柔軟な返済計画を立てることが重要です。

借り換えで気をつけたい5つのこと

カードローンでの借り換えにはメリットがある一方で、注意すべきデメリットやリスクも存在します。借り換えを検討する際は、以下の5つのポイントを必ず確認しましょう。

審査結果次第で金利が上がる場合も

カードローンで借り換えれば必ず金利が下がるわけではありません。審査の結果、リボ払いと同等か、それ以上の金利が適用される場合もあります。

消費者金融のカードローンは、初回契約時に上限金利(年18.0%前後)が適用されることが多く、リボ払いの金利(年15.0%前後)より高くなる可能性があります。借り換えによって金利が上がれば、総利息も増えてしまいます。

銀行カードローンは上限金利が年14.5%前後と低めですが、審査が厳しく、年収や勤務先、他社借入状況によっては審査に通らない場合があります。

事前に複数社の金利を比較しましょう

借り換えを検討する際は、事前に複数のカードローン会社の金利を比較し、シミュレーションを行いましょう。金利が下がらない場合は、借り換えのメリットがないため、他の方法を検討する必要があります。

カードローンの審査では、年収・勤務先・他社借入状況・信用情報などが確認されます。リボ払いの残高が多い場合、すでに総量規制の上限に近い状態であり、審査に通らない可能性があります。

年収の3分の1を超える貸付けは原則禁止

消費者金融のカードローンは、貸金業法により年収の3分の1を超える貸付けが原則禁止されています。たとえば、年収300万円の人は、貸金業者からの借入合計が100万円までに制限されます。

銀行カードローンは総量規制の対象外ですが、自主規制により年収の2分の1程度を上限としている場合が多く、審査も厳格です。 勤続年数が短い、他社借入が多い、過去に延滞があるなどの場合は審査に通りにくくなります。

申込情報は6ヶ月間記録される

審査に落ちると、信用情報機関に申込情報が6ヶ月間記録されます。 短期間に複数社へ申し込むと「申込ブラック」と判断され、さらに審査に通りにくくなるため注意が必要です。

カードローンで借り換えると、毎月の返済額を自由に設定できる場合があります。しかし、返済額を減らすと返済期間が長引き、総利息が増えてしまいます。

たとえば、50万円を年14.5%で借りた場合、毎月2万円返済すれば約28ヶ月で完済し、総利息は約7万円です。一方、毎月1万円返済にすると約62ヶ月かかり、総利息は約16万円に増えます。

返済額を減らすと長期的には損をする

リボ払いから借り換える際、毎月の返済額を減らすと家計の負担は軽くなりますが、長期的には損をする可能性があります。返済額は無理のない範囲で、できるだけ多く設定することが重要です。

返済シミュレーションを活用し、毎月の返済額と総利息のバランスを確認しましょう。ボーナス時に繰り上げ返済を行うことで、返済期間を短縮し、利息負担を減らすこともできます。

借金がなくなるわけではありません

カードローンで借り換えても、借金がなくなるわけではありません。リボ払いをカードローンに置き換えただけで、返済義務は継続します。

借り換えによって毎月の返済額が減ると、一時的に家計が楽になったように感じるかもしれません。しかし、返済期間が長引けば、その分利息負担が増え、最終的な総返済額は増えてしまいます。

再びリボ払いを使うと借金が二重に

また、借り換え後にリボ払いを再び利用してしまうと、借金が二重になり、さらに返済が苦しくなります。借り換えを行う際は、リボ払いのカードを解約するか、利用を厳しく制限する必要があります。

借り換えは対症療法であり、根本的な解決策ではありません。家計の見直しや支出の削減など、借金を増やさないための対策を同時に行うことが重要です。

リボ払いの再利用で多重債務に陥るリスク

カードローンで借り換えた後、リボ払いのカードをそのまま持ち続けると、再び利用してしまうリスクがあります。これは「借り換え後の再発」と呼ばれる問題で、多重債務の原因になります。

リボ払いは手軽に利用できるため、つい使ってしまいがちです。カードローンで借り換えた後も、クレジットカードの利用枠が残っていると、急な出費や欲しいものがあったときに再びリボ払いを利用してしまう可能性があります。

リボ払いカードは解約または設定解除を

借り換え後は、リボ払いのカードを解約するか、リボ払い設定を解除して一括払いのみにすることをおすすめします。また、クレジットカードの利用明細を毎月確認し、無駄な支出がないかチェックする習慣をつけましょう。

家計簿アプリや支出管理ツールを活用して、収支を見える化することも効果的です。借り換えを成功させるには、借金を増やさないための行動変容が不可欠です。

借り換えが向いている人・向いていない人

カードローンでの借り換えは、すべての人に適しているわけではありません。ここでは、借り換えが向いている人と向いていない人の条件を具体的に示します。

カードローンでの借り換えが有効なのは、以下の条件に当てはまる人です。

複数リボ払いは一本化で管理しやすく

特に、複数のクレジットカードでリボ払いを利用している場合、一本化することで返済管理がしやすくなります。また、銀行カードローンの審査に通る見込みがあれば、金利を年14.5%以下に下げられる可能性があります。

年収400万円以上で、勤続年数が3年以上、他社借入が年収の3分の1以下であれば、審査に通る可能性は高いと言えます。ただし、審査基準はカードローン会社により異なるため、複数社を比較検討することが重要です。

以下の条件に当てはまる人は、カードローンでの借り換えが適していない可能性があります。

借入額が少ない場合、借り換えによる金利差のメリットが小さく、手続きの手間や審査の時間を考えると、繰り上げ返済や返済額の増額で対応する方が効率的です。

多重債務の状態なら債務整理を検討

また、収入が不安定な場合や、すでに多重債務の状態にある場合は、借り換えではなく債務整理を検討すべきです。法テラスや消費生活センターなど、公的な相談窓口を利用することをおすすめします。

年収と借入額のバランスによって、借り換えの適否を判断できます。以下の目安を参考にしてください。

| 年収 | 借入額 | 判断 |

| 300万円 | 30万円以下 | 繰り上げ返済を優先 |

| 300万円 | 50万円~80万円 | 借り換えを検討 |

| 300万円 | 100万円以上 | 債務整理を検討 |

| 400万円 | 50万円以下 | 繰り上げ返済を優先 |

| 400万円 | 100万円前後 | 借り換えを検討 |

| 400万円 | 130万円以上 | 債務整理を検討 |

| 500万円以上 | 100万円以下 | 借り換えを検討 |

| 500万円以上 | 150万円以上 | 債務整理を検討 |

年収の3分の1までが借入上限

総量規制により、消費者金融からの借入は年収の3分の1までに制限されます。 年収300万円の人は100万円まで、年収400万円の人は約133万円までが上限です。

年収の4分の1超は返済困難リスク高

借入額が年収の3分の1に近い場合、審査に通る可能性は低くなります。また、借入額が年収の4分の1を超える場合、返済が困難になるリスクが高いため、債務整理など他の選択肢を検討すべきです。

カードローンで借り換える具体的な手順

カードローンでリボ払いを借り換える際の具体的な手順を、4つのステップに分けて解説します。計画的に進めることで、スムーズに借り換えを完了できます。

まずは、現在のリボ払い残高と金利を正確に把握しましょう。クレジットカードの利用明細やWeb明細で、以下の情報を確認します。

複数のクレジットカードでリボ払いを利用している場合は、すべてのカードの情報を一覧にまとめると分かりやすくなります。Excelやスプレッドシートを使って整理するのがおすすめです。

年18.0%超は利息制限法違反の可能性

リボ払いの金利は、カード会社により異なりますが、年15.0%前後が一般的です。金利が年18.0%を超えている場合は、利息制限法の上限を超えている可能性があるため、カード会社に確認しましょう。

また、リボ払い残高を一括返済する際に、手数料や違約金がかかるかどうかも事前に確認しておきます。多くのカード会社では、一括返済時の手数料は無料ですが、念のため確認することをおすすめします。

リボ払いの情報を整理したら、次はカードローンを選びます。金利・審査スピード・返済方法などを比較し、自分に合ったカードローンを選びましょう。

銀行カードローンは上限金利が年14.5%前後と低めですが、審査が厳しく、即日融資には対応していません。 消費者金融のカードローンは上限金利が年18.0%前後と高めですが、審査が早く、即日融資に対応している場合があります。

カードローンを選ぶ際は、以下のポイントを確認します。

申込は、カードローン会社の公式サイトから行うのが一般的です。本人確認書類(運転免許証・マイナンバーカードなど)と、借入額が50万円を超える場合は収入証明書(源泉徴収票・給与明細など)が必要になります。

申込情報は6ヶ月間記録される

申込情報は信用情報機関に6ヶ月間記録されるため、複数社への同時申込は避けましょう。 審査に落ちた場合、次の申込までに6ヶ月以上の期間を空けることをおすすめします。

申込後、カードローン会社による審査が行われます。審査では、年収・勤務先・他社借入状況・信用情報などが確認されます。

消費者金融のカードローンは、最短20分程度で審査結果が出る場合があります。銀行カードローンは、警察庁データベースへの照会が義務付けられているため、審査結果が出るまで最短でも翌営業日以降となります。

審査中には、勤務先への在籍確認が行われる場合があります。在籍確認は、申込者が申告した勤務先に本当に在籍しているかを確認するための手続きです。多くのカードローン会社では、電話ではなく書面確認や、申込者の同意を得てから電話を行うなど、配慮した対応をしています。

金利が想定より高い場合は再検討を

審査に通過すると、借入可能額と適用金利が通知されます。希望額より少ない金額しか借りられない場合や、金利が想定より高い場合は、借り換えのメリットがあるかどうかを再度確認しましょう。

カードローンの契約が完了し、借入ができるようになったら、リボ払い残高を一括返済します。返済方法は、カード会社により異なりますが、以下の方法が一般的です。

一括返済する際は、カード会社に事前に連絡し、正確な返済額を確認しましょう。リボ払いは日割り計算で利息が発生するため、返済日により金額が変わります。

返済後は、リボ払いが完済されたことを必ず確認します。カード会社から完済証明書や利用明細を取り寄せ、残高が0円になっていることを確認しましょう。

完済後はカード解約または設定解除を

完済後は、リボ払いのカードを解約するか、リボ払い設定を解除して一括払いのみにすることをおすすめします。カードをそのまま持ち続けると、再びリボ払いを利用してしまうリスクがあります。

借り換え時のカードローンの選び方

カードローンで借り換える際、どのカードローンを選ぶかが重要です。金利・審査・返済方法・プライバシーなど、複数の観点から比較し、自分に合ったカードローンを選びましょう。

借り換えの最優先は金利の低いカードローンを選ぶことです。金利は実質年率で表示されており、下限金利と上限金利の幅があります。

銀行カードローンは、上限金利が年14.5%前後と低めです。三井住友銀行は年1.5%~14.5%、みずほ銀行は年2.0%~14.0%、三菱UFJ銀行(バンクイック)は年1.4%~14.6%となっています。

消費者金融のカードローンは、上限金利が年18.0%前後です。プロミスは年2.5%~18.0%、アイフルは年3.0%~18.0%、アコムは年2.4%~17.9%となっています。

初回契約時は上限金利が適用されることが多い

そのため、上限金利を比較することが重要です。リボ払いの金利が年15.0%前後であれば、銀行カードローンで借り換えることで金利を下げられる可能性があります。

金利が低いほど審査が厳しい傾向がある

年収・勤続年数・他社借入状況などを考慮し、審査に通る見込みがあるカードローンを選びましょう。

銀行カードローンは審査が厳しく、消費者金融は比較的柔軟な審査を行う傾向があります。

審査では、年収・勤務先・勤続年数・他社借入状況・信用情報などが確認されます。正社員で勤続年数が長く、他社借入が少ない場合は、審査に通りやすくなります。

一方、パート・アルバイト・派遣社員などの非正規雇用の場合、銀行カードローンの審査に通りにくい場合があります。消費者金融のカードローンは、パート・アルバイトでも安定した収入があれば申込可能です。

信用情報機関に開示請求して確認がおすすめ

審査に不安がある場合は、事前に信用情報機関(CIC・JICC・KSC)に開示請求を行い、自分の信用情報を確認することをおすすめします。

返済方法の選択肢が多いカードローンを選ぶと、ライフスタイルに合わせた返済がしやすくなります。

主な返済方法は以下の通りです。

口座振替は、返済忘れを防げるメリットがありますが、返済日に口座残高が不足していると延滞になります。ATM返済は、返済日を自由に選べますが、手数料がかかる場合があります。

繰り上げ返済手数料無料なら利息負担を減らせる

繰り上げ返済や一括返済がしやすいカードローンを選ぶことも重要です。繰り上げ返済の手数料が無料であれば、ボーナス時などにまとめて返済し、利息負担を減らすことができます。

また、返済日を自由に選べるカードローンもあります。給料日の直後に返済日を設定すれば、口座残高不足のリスクを減らせます。

会社や家族に知られたくない場合は、在籍確認なし・郵送物なしを選ぶことが重要です。

在籍確認は、申込者が申告した勤務先に本当に在籍しているかを確認するための手続きです。従来は電話で行われることが多かったのですが、最近では書面確認や、申込者の同意を得てから電話を行うなど、配慮した対応をするカードローン会社が増えています。

プロミスは原則、電話での在籍確認なし、アイフルは原則、電話での在籍確認なし、アコムは原則お勤め先への電話での在籍確認なしとしています。在籍確認が不安な場合は、申込時にカードローン会社に相談することをおすすめします。

郵送物については、Web完結申込やカードレス契約を選ぶことで、自宅への郵送物をなくせる場合があります。SMBCモビットのWEB完結申込は、原則、在籍確認なし、原則、郵送物なしで契約できます。

返済遅延すると郵送物が発生する可能性がある

ただし、返済が遅れた場合や、契約内容の変更があった場合には、郵送物が発生する可能性があります。家族に知られたくない場合は、返済遅延を避けることが最も重要です。

審査に通るためのポイントと対策

カードローンの審査に通るためには、信用情報・総量規制・申込方法など、いくつかのポイントを理解しておく必要があります。ここでは、審査通過率を高めるための実践的なアドバイスを紹介します。

信用情報機関に登録された情報が審査で照会されるため、理解が必要です。信用情報には、クレジットカードやローンの契約情報・返済状況・申込情報などが記録されています。

延滞情報は完済後も5年間残る

信用情報に延滞情報が記録されていると、審査に通りにくくなります。延滞情報は、支払いが61日以上または3ヶ月以上遅れた場合に「異動」として記録され、完済後も5年間残ります。

短期間に複数申込すると「申込ブラック」に

また、短期間に複数のカードローンに申し込むと、「申込ブラック」と判断され、審査に通りにくくなります。申込情報は信用情報機関に6ヶ月間記録されるため、複数社への同時申込は避けましょう。

自分の信用情報を確認するには、各信用情報機関に開示請求を行います。CICはインターネット開示(500円)、JICCはスマホアプリ開示(1,000円)、KSCはインターネット開示(1,000円)で確認できます。

信用情報に問題がある場合は、まず延滞を解消し、完済後5年間は新規借入を控えることをおすすめします。信用情報が回復するまでの間は、家計の見直しや支出の削減で対応しましょう。

消費者金融は年収の3分の1を超える貸付けが原則禁止されています。これを「総量規制」と呼びます。

たとえば、年収300万円の人は、貸金業者からの借入合計が100万円までに制限されます。すでに他社で50万円借りている場合、新規に借りられるのは50万円までとなります。

総量規制の対象となるのは、消費者金融・信販会社・クレジットカード会社のキャッシング枠などです。銀行カードローン・住宅ローン・自動車ローンは総量規制の対象外です。

おまとめローンは総量規制の例外貸付けに該当

ただし、おまとめローンや借り換えローンは、総量規制の「例外貸付け」に該当するため、年収の3分の1を超えていても借りられる場合があります。例外貸付けは、顧客に一方的に有利な借換えであることが条件です。

総量規制の上限に近いと審査に通りにくい

総量規制の上限に近い場合、消費者金融のカードローンでは審査に通りにくくなります。銀行カードローンは総量規制の対象外ですが、自主規制により年収の2分の1程度を上限としている場合が多いため、注意が必要です。

複数社への同時申込は「申込ブラック」の原因に

申込情報は6ヶ月間記録され、他社からも確認できるため、「申込ブラック」と判断されるリスクがあります。

申込情報は、照会日から6ヶ月間記録されます。 短期間に3社以上への申込が記録されていると、「お金に困っている」「返済能力に問題がある」と判断され、審査に通りにくくなります。

カードローンに申し込む際は、1社ずつ申し込み、審査結果を待ってから次の申込を検討しましょう。審査に落ちた場合、次の申込までに最低でも6ヶ月以上の期間を空けることをおすすめします。

また、審査に通りやすいカードローンを選ぶことも重要です。銀行カードローンの審査に不安がある場合は、消費者金融のカードローンを検討しましょう。消費者金融は、パート・アルバイトでも安定した収入があれば申込可能です。

申込前に、カードローン会社の公式サイトで申込条件を確認し、自分が条件を満たしているかどうかをチェックしましょう。年齢・収入・勤務形態などの条件を満たしていない場合は、申し込んでも審査に通りません。

借り換え以外の解決方法

カードローンでの借り換えが難しい場合や、借入額が大きすぎる場合は、他の解決方法を検討する必要があります。ここでは、借り換え以外の選択肢として、繰り上げ返済・債務整理・公的支援制度を紹介します。

借り換え前に繰り上げ返済で元金を減らすことを検討しましょう。繰り上げ返済とは、毎月の返済額とは別に、追加で元金を返済することです。

元金が減ると利息負担が減り返済期間も短縮

繰り上げ返済のメリットは、元金が減ることで利息負担が減り、返済期間を短縮できることです。たとえば、リボ払い残高50万円を毎月1万円ずつ返済している場合、ボーナス時に10万円を繰り上げ返済すれば、返済期間を約1年短縮できます。

繰り上げ返済は、カード会社に事前に連絡し、返済方法を確認します。ATMでの返済や、指定口座への振込で対応できる場合が多いです。繰り上げ返済の手数料がかかるかどうかも確認しましょう。

生活費を削りすぎないよう無理のない範囲で

繰り上げ返済を行う際は、生活費や緊急時の備えを確保した上で、無理のない範囲で行うことが重要です。生活費を削りすぎて、再びリボ払いを利用してしまうと、本末転倒になります。

借入額が年収の3分の1超なら債務整理を検討

毎月の返済が困難な場合は債務整理を検討すべきです。債務整理には、任意整理・個人再生・自己破産の3つの方法があります。

任意整理は、弁護士や司法書士が債権者と交渉し、利息のカットや返済期間の延長を行う手続きです。裁判所を通さないため、手続きが比較的簡単で、費用も安く抑えられます。

個人再生は、裁判所を通じて借金を大幅に減額し、3~5年で分割返済する手続きです。住宅ローンを残したまま他の借金を減額できるため、持ち家を手放したくない場合に有効です。

自己破産は、裁判所を通じて借金を全額免除してもらう手続きです。生活に必要な最低限の財産は残せますが、持ち家や車などの財産は処分されます。また、一定期間は職業制限があります。

債務整理すると5~7年間は新規借入不可に

債務整理を行うと、信用情報機関に記録が残り、5~7年間は新規借入やクレジットカードの作成ができなくなります。ただし、返済が困難な状態を放置すると、延滞情報が記録され、結局は信用情報に傷がつきます。

債務整理を検討する場合は、法テラスや弁護士会の無料相談を利用しましょう。収入・資産が一定基準以下であれば、法テラスの民事法律扶助制度を利用でき、弁護士費用の立替えや無料相談が受けられます。

借金問題は公的な相談窓口を活用して専門家のアドバイスを受けることで、自分に合った解決策を見つけられます。

主な相談窓口は以下の通りです。

| 相談窓口 | 内容 | 費用 |

| 消費生活センター | 借金・多重債務の相談 | 無料 |

| 法テラス | 弁護士・司法書士の無料相談 | 無料(条件あり) |

| 日本貸金業協会 | 貸金業者とのトラブル相談 | 無料 |

| 金融庁金融サービス利用者相談室 | 金融機関とのトラブル相談 | 無料 |

| 弁護士会法律相談センター | 弁護士による法律相談 | 30分5,500円程度 |

消費生活センターは、全国各地に設置されており、借金問題の相談に無料で対応しています。電話番号「188(いやや)」に電話すると、最寄りの消費生活センターにつながります。

法テラスは、収入・資産が一定基準以下の人を対象に、弁護士・司法書士による無料法律相談を提供しています。同一問題について3回まで無料で相談でき、債務整理の費用も立替えてもらえます。

放置すると延滞が続き信用情報に傷がつく

借金問題は一人で抱え込まず、早めに専門家に相談することが重要です。放置すると延滞が続き、信用情報に傷がつき、さらに借入が困難になります。

カードローンでリボ払いを借り換えることで、金利負担を減らせる可能性がありますが、必ずしもすべての人に適しているわけではありません。

リボ払いの金利が年15.0%前後であるのに対し、銀行カードローンなら年14.5%以下、消費者金融でも年18.0%以下で借りられる場合があります。ただし、審査の結果、金利が下がらない場合や、審査に通らない場合もあります。

借り換えが向いているのは残高50万円以上の人

借り換えが向いているのは、リボ払い残高が50万円以上あり、安定した収入があり、他社借入が少なく、信用情報に問題がない人です。一方、借入額が少ない場合や、収入が不安定な場合は、繰り上げ返済や債務整理を検討すべきです。

借り換えを行う際は、リボ払い残高と金利を正確に把握し、複数のカードローンを比較し、返済計画を立てることが重要です。また、借り換え後にリボ払いを再び使わないよう、カードの解約や家計管理の見直しも必要です。

返済困難な方は消費生活センターへ相談を

返済にお困りの方は、消費生活センターや法テラスなど、公的な相談窓口にご相談ください。専門家のアドバイスを受けることで、自分に合った解決策を見つけられます。

計画的にご利用ください。返済能力を超えた借入にご注意ください。

なお、ご利用は計画的に。返済シミュレーションを活用し、無理のない返済計画を立てることが大切です。返済能力を超えた借入にご注意ください。

| 順位 | カードローン | 金利 | 限度額 | 審査時間 | 申し込み |

|---|---|---|---|---|---|

| 1 | プロミス | 2.5%~18.0% | 1~800万円※ | 最短3分※ | 詳細はこちら |

| 2 | アイフル | 3.0%~18.0% | 1~800万円※ | 最短18分※ | 詳細はこちら |

| 3 | アコム | 2.4%~17.9% | 1~800万円 | 最短20分※ | 詳細はこちら |

PR | 情報は2026年3月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!