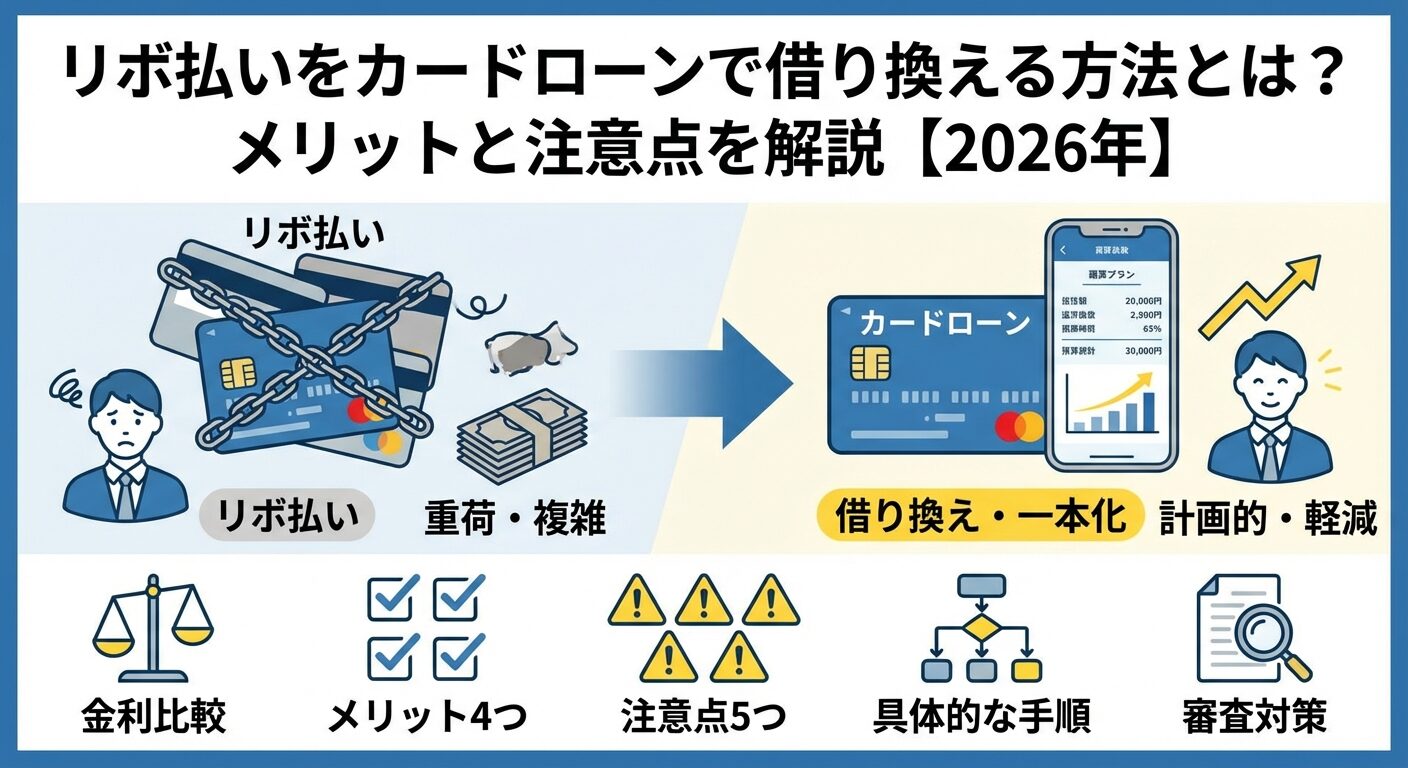

リボ払いをカードローンで借り換える方法とは?メリットと注意点を解説【2026年】

カードローンの返済が苦しくなり、「減額できないか」と検索している方は多いでしょう。

実は「カードローン減額」には2つの意味があります。

1つは利用限度額が減らされるケース、もう1つは借金総額を減らす方法(債務整理)です。

この記事では、債務整理を中心に、カードローンの借金を減額する5つの方法を詳しく解説します。

任意整理・個人再生・自己破産の違い、費用、デメリット、家族に知られない方法まで、実践的な情報をお届けします。

返済に悩んでいる方が、自分に合った解決策を見つけるための道しるべとなる内容です。

目次

カードローンの減額とは?

「カードローン減額」という言葉には、大きく分けて2つの意味があります。1つ目は金融機関側が利用限度額を減らすケース、2つ目は利用者が借金総額を減らす方法です。

カードローンの利用限度額が減額されるのは、主に以下の理由によります。まず、他社借入が増えて総量規制に抵触した場合です。貸金業法では、貸金業者からの借入総額が年収の3分の1を超えることが原則禁止されています。

次に、返済遅延や延滞が発生した場合です。信用情報に傷がつくと、金融機関は貸し倒れリスクを警戒し、限度額を引き下げます。また、長期間利用していない場合も、定期的な与信見直しで減額されることがあります。

さらに、収入が減少した場合や、転職・退職などで返済能力が低下したと判断されると、限度額が減らされる可能性があります。これらは金融機関側の判断であり、利用者が直接コントロールできるものではありません。

一方、利用者が主体的に借金総額を減らす方法として、債務整理があります。債務整理とは、法的手続きを通じて借金の減額や返済計画の見直しを行う制度です。主な手法は、任意整理・個人再生・自己破産の3つです。

任意整理は、弁護士や司法書士を通じて債権者と交渉し、将来利息をカットして返済額を減らす方法です。個人再生は、裁判所を通じて借金を大幅に減額し、3~5年で分割返済する手続きです。自己破産は、裁判所に申し立てて借金をゼロにする最終手段となります。

債務整理は信用情報に影響するため慎重な判断が必要

これらの債務整理は、返済能力を超えた借金を抱えている方にとって、生活を立て直すための重要な選択肢です。次のセクションでは、債務整理以外の方法も含めて、借金を減らす5つの方法を詳しく見ていきます。

カードローンの借金を減額する5つの方法

カードローンの借金を減らす方法は、債務整理だけではありません。まずは債務整理以外の選択肢を検討し、それでも難しい場合に法的手続きを考えるのが基本です。ここでは、自力返済の方法2つと債務整理3つ、計5つの方法を紹介します。

繰り上げ返済とは、毎月の返済額に加えて追加で返済することです。カードローンの利息は日割り計算のため、元金を早く減らせば減らすほど、支払う利息の総額が減ります。ボーナスや臨時収入があった際に、積極的に繰り上げ返済を行うことで、総返済額を大幅に削減できます。

一括返済は、借入残高を一度に全額返済する方法です。利息は借入日数に応じて発生するため、早期に完済すればその分利息負担が軽くなります。たとえば、50万円を年18.0%で借りている場合、1年間返済すると利息は約9万円ですが、半年で完済すれば約4.5万円に抑えられます。

信用情報に傷をつけずに借金を減らせる最も健全な方法

生活費を圧迫しない範囲で行うことが重要

無理な返済は新たな借入を招き、かえって状況を悪化させる可能性があります。

複数のカードローンを利用している場合、低金利のローンに借り換えることで利息負担を軽減できます。たとえば、年18.0%の消費者金融から年14.5%の銀行カードローンに借り換えれば、同じ返済額でも元金の減りが早くなります。

おまとめローンは、複数の借入を1つにまとめる専用商品です。返済先が1つになることで管理がしやすくなり、返済日の管理ミスによる延滞を防げます。また、おまとめローンは総量規制の「例外」貸付けに該当するため、年収の3分の1を超えていても利用できる場合があります。

返済遅延がある場合は審査に通らない可能性あり

また、返済期間が延びると総返済額が増えることもあるため、シミュレーションで確認することが大切です。

任意整理は、弁護士や司法書士を通じて債権者と交渉し、将来利息をカットして元金のみを3~5年で分割返済する手続きです。裁判所を通さないため、手続きが比較的簡単で、費用も抑えられます。

たとえば、借入残高300万円を年18.0%で返済している場合、毎月8万円返済しても利息が約4.5万円発生し、元金は3.5万円しか減りません。任意整理で将来利息をカットすれば、毎月の返済額がすべて元金に充てられ、確実に借金が減っていきます。

保証人に影響せず、整理する債権者を選べる

信用情報機関に登録され、完済後5年間は新規借入困難

住宅ローンや自動車ローンは対象外にして、カードローンだけを整理することも可能です。

個人再生は、裁判所を通じて借金を大幅に減額し、3~5年で分割返済する手続きです。借金額に応じて減額幅が決まり、最大で借金を1/10まで圧縮できます。たとえば、500万円の借金が100万円に減額され、これを3年(36回)で返済する形になります。

住宅ローン特則で自宅を手放さずに済む

住宅ローンはそのまま返済を続け、その他の借金だけを減額できます。マイホームを守りながら借金を整理したい方に適した手法です。

安定した収入が必要で、手続き費用も50万円前後と高額

減額後の借金を確実に返済できる見込みがなければ、裁判所は再生計画を認可しません。また、官報に掲載されるため、完全に秘密にすることは難しいです。

自己破産は、裁判所に申し立てて借金をゼロにする手続きです。返済能力がまったくない場合の最終手段として位置づけられます。免責が認められれば、すべての借金の返済義務がなくなり、生活を一から立て直すことができます。

自己破産には「同時廃止」と「管財事件」の2種類があります。同時廃止は、財産がほとんどない場合に適用され、手続きが簡単で費用も安く済みます。管財事件は、一定の財産がある場合に適用され、破産管財人が財産を処分して債権者に配当します。

持ち家や車などの財産を失い、一定期間特定の職業に就けない

保証人がいる借金は保証人に請求が行く

信用情報機関には5~10年間登録され、その間は新規借入が困難になります。

自己破産は「人生の終わり」ではなく、「再スタートの手段」です。ギャンブルや浪費が原因の場合は免責が認められないこともありますが、生活苦や病気、失業などやむを得ない理由であれば、多くのケースで免責が認められます。

債務整理3つの手法を徹底比較

任意整理・個人再生・自己破産は、それぞれ減額効果や費用、デメリットが大きく異なります。ここでは、3つの手法を比較表で整理し、どのような人に向いているかを解説します。

| 項目 | 任意整理 | 個人再生 | 自己破産 |

| 減額効果 | 将来利息カット | 借金1/5~1/10 | 借金ゼロ |

| 裁判所 | 不要 | 必要 | 必要 |

| 手続き費用 | 1社3~5万円 | 50万円前後 | 30~50万円 |

| 返済期間 | 3~5年 | 3~5年 | なし |

| 財産 | 維持できる | 維持できる | 処分される |

| 保証人への影響 | なし(対象外にできる) | あり | あり |

| 信用情報登録期間 | 完済後5年 | 手続き後5~10年 | 手続き後5~10年 |

任意整理は、安定した収入があり、元金を3~5年で返済できる見込みがある人に向いています。たとえば、借金総額が300万円で、毎月7万円程度の返済が可能なら、任意整理で将来利息をカットすることで完済の道筋が見えてきます。

保証人がいる借金や住宅ローンを維持したい場合に最適

整理する債権者を選べるため、カードローンだけを対象にして、その他のローンはそのまま返済を続けることができます。

手続きが比較的簡単で、弁護士費用も1社あたり3~5万円程度と抑えられるため、初めて債務整理を検討する方にとってハードルが低い方法です。

元金は減額されないため、借金総額が大きすぎる場合は不向き

個人再生は、借金総額が大きく、任意整理では返済が難しいが、自宅を手放したくない人に向いています。住宅ローン特則を利用すれば、住宅ローンはそのまま返済を続け、その他の借金だけを大幅に減額できます。

たとえば、住宅ローン以外に500万円の借金がある場合、個人再生で100万円に減額し、これを3年で返済すれば月々約2.8万円の返済で済みます。住宅ローンと合わせても、現在の返済額より大幅に軽減される可能性があります。

安定した収入が必要で、手続き費用も50万円前後と高額

会社員や公務員など、定期的な収入がある方でなければ、裁判所が再生計画を認可しません。

自己破産は、収入がほとんどなく、返済能力がまったくない人に向いています。病気や失業、多重債務で生活が破綻している場合、自己破産で借金をゼロにして生活を立て直すことができます。

また、財産がほとんどない場合は「同時廃止」となり、手続きが簡単で費用も20~30万円程度に抑えられます。生活保護を受給している方や、収入が最低生活費以下の方は、法テラスの民事法律扶助制度を利用すれば、費用の立替えや免除を受けられる場合があります。

持ち家や車などの財産を失い、一定期間特定の職業に就けない

しかし、生活必需品や99万円以下の現金は手元に残せるため、生活が完全に破綻するわけではありません。借金に追われる日々から解放され、新しい人生をスタートできる点が最大のメリットです。

どの債務整理を選ぶべきか迷った場合は、以下のフローチャートを参考にしてください。まず、安定した収入があるかどうかを確認します。収入がほとんどない場合は、自己破産を検討します。

収入がある場合は、元金を3~5年で返済できるかを計算します。返済可能なら任意整理、難しいなら個人再生または自己破産を検討します。次に、自宅を手放したくないかどうかを確認します。自宅を守りたい場合は個人再生、財産を失っても構わない場合は自己破産を選びます。

弁護士や司法書士に相談して、自分の状況に最も適した方法を選ぶことが重要

無料相談を実施している法律事務所も多いので、まずは専門家の意見を聞いてみることをおすすめします。

銀行カードローンと消費者金融

債務整理の効果は、借入先が銀行カードローンか消費者金融かによって大きく異なります。金利の違いが、任意整理による減額効果に影響するためです。ここでは、借入先による違いを詳しく解説します。

銀行カードローンは、消費者金融に比べて金利が低いため、任意整理による減額効果が薄くなります。たとえば、年14.5%の銀行カードローンで300万円借りている場合、将来利息をカットしても毎月の返済額はそれほど大きく減りません。

また、銀行カードローンは保証会社がついており、任意整理をすると保証会社が代位弁済を行います。その後、保証会社との交渉になりますが、保証会社は消費者金融系が多く、結局は消費者金融と交渉する形になります。

銀行カードローンは総量規制対象外で借金額が大きくなりがち

300万円を超える借金の場合、任意整理では元金を返済しきれず、個人再生や自己破産を検討する必要が出てきます。

消費者金融は、上限金利が年18.0%と高いため、任意整理による利息カット効果が大きくなります。 たとえば、年18.0%で200万円借りている場合、毎月6万円返済しても利息が約3万円発生し、元金は3万円しか減りません。

利息だけで100万円以上節約できる計算

任意整理で将来利息をカットすれば、毎月6万円の返済がすべて元金に充てられ、約3年で完済できます。消費者金融の借入が多い方は、任意整理の効果を実感しやすいと言えます。

また、消費者金融は任意整理の交渉に応じやすい傾向があります。大手消費者金融は、過去に多くの任意整理案件を扱っており、和解条件もある程度標準化されています。弁護士や司法書士を通じて交渉すれば、スムーズに手続きが進むことが多いです。

過払い金とは、利息制限法の上限を超えて支払った利息のことです。2010年の貸金業法改正前は、グレーゾーン金利(年20%超~29.2%)で貸付けを行う業者が多く、その時期に借入していた方は過払い金が発生している可能性があります。

過払い金が発生する条件は、平成19年(2007年)以前から借入を開始していること、利息制限法の上限(年15%~20%)を超える金利で契約していたことです。完済後10年以内であれば、過払い金返還請求ができます。

弁護士や司法書士に依頼すれば、無料で過払い金診断を行ってくれる事務所も多い

過払い金がある場合、任意整理と同時に請求することで、借金を大幅に減らせる可能性があります。

債務整理のデメリット

債務整理には、借金を減額できるというメリットがある一方で、信用情報への影響や生活上の制約というデメリットもあります。ここでは、債務整理のリスクを正確に理解するための情報を提供します。

債務整理を行うと、信用情報機関に事故情報(異動情報)が登録されます。これがいわゆる「ブラックリスト」です。登録期間は、債務整理の種類によって異なります。

任意整理の場合、完済後5年間登録されます。個人再生と自己破産の場合、手続き開始から5~10年間登録されます。具体的には、CICとJICCは5年、KSC(全国銀行個人信用情報センター)は自己破産の場合7年間登録されます。

登録期間中は新規借入やクレジットカード作成、住宅ローン審査に通りにくくなる

ただし、登録期間が過ぎれば事故情報は削除され、通常の審査を受けられるようになります。信用情報の回復を早めるには、債務整理後に安定した収入を維持し、公共料金や携帯電話料金を遅れずに支払うことが重要です。

債務整理後は、信用情報に事故情報が登録されるため、新規の借入やクレジットカードの審査に通らなくなります。カードローン、クレジットカード、住宅ローン、自動車ローンなど、すべての与信審査が厳しくなります。

デビットカードやプリペイドカードは債務整理後でも利用可能

また、家族カードは本会員の信用情報で審査されるため、家族に影響がなければ利用できる場合があります。

信用情報の登録期間が過ぎれば、再び審査を受けられるようになりますが、すぐに高額のローンが組めるわけではありません。まずは少額のクレジットカードから始めて、利用実績(クレジットヒストリー)を積み上げることが重要です。

賃貸契約については、保証会社の種類によって影響が異なります。信販系の保証会社は信用情報を照会するため、債務整理後は審査に通りにくくなります。一方、独立系の保証会社や家賃保証会社は信用情報を照会しないため、審査に影響しません。

住宅ローンは債務整理後5~10年間は審査に通ることが難しい

信用情報の登録期間が過ぎた後でも、頭金を多めに用意する、配偶者との収入合算にするなど、審査に通りやすくする工夫が必要です。

携帯電話の分割払いも信用情報を照会するため、一括購入が必要になる場合あり

ただし、格安SIMや中古端末を利用すれば、費用を抑えて携帯電話を持つことができます。

債務整理を行うと、保証人がいる借金については保証人に請求が行きます。任意整理の場合、保証人がいる借金を対象外にすれば影響を避けられますが、個人再生と自己破産はすべての債務が対象になるため、保証人に迷惑がかかります。

保証人に請求が行くと、一括返済を求められることが多い

保証人が支払えない場合、保証人も債務整理を検討する必要が出てきます。そのため、債務整理を行う前に、必ず保証人に事情を説明し、理解を得ることが重要です。

保証人に迷惑をかけたくない場合は、任意整理で保証人付きの借金を対象外にするか、保証人と相談して一緒に債務整理を検討

奨学金の保証人になっている親や親族、賃貸契約の連帯保証人など、保証人がいる契約がないか事前に確認しましょう。

債務整理にかかる費用と期間

債務整理には、弁護士費用や裁判所費用がかかります。手続きの種類によって費用と期間が大きく異なるため、事前に把握しておくことが重要です。ここでは、各手法の費用と期間を詳しく解説します。

任意整理は15~30万円、個人再生は50~80万円、自己破産は30~60万円が目安です。

| 手法 | 着手金 | 成功報酬 | 実費 | 合計目安 | 期間 |

| 任意整理 | 1社3~5万円 | 減額分の10%程度 | 1~2万円 | 15~30万円(3社) | 3~6ヶ月 |

| 個人再生 | 30~50万円 | なし | 20~30万円 | 50~80万円 | 6ヶ月~1年 |

| 自己破産 | 20~40万円 | なし | 1~20万円 | 30~60万円 | 6ヶ月~1年 |

任意整理の費用は1社あたり3~5万円が相場です。3社を整理する場合、着手金だけで15万円程度かかります。これに加えて、減額できた金額の10%程度を成功報酬として支払うことが一般的です。

たとえば、将来利息100万円をカットできた場合、成功報酬は10万円程度になります。合計で20~30万円の費用がかかると考えておくとよいでしょう。

多くの法律事務所は分割払いに対応

任意整理の期間は、3~6ヶ月程度です。弁護士や司法書士が受任通知を送ると、債権者からの督促が止まります。その間に取引履歴を取り寄せて債務額を確定し、債権者と和解交渉を行います。和解成立後、3~5年で分割返済を開始します。

個人再生の費用は弁護士費用30~50万円、裁判所費用20~30万円で合計50~80万円程度かかります。裁判所費用には、予納金(官報公告費用)、個人再生委員への報酬(15~25万円、裁判所により異なる)が含まれます。

個人再生は裁判所を通す手続きのため、書類作成や裁判所への出頭が必要です。弁護士に依頼すれば、書類作成や裁判所とのやり取りを代行してもらえます。

費用は高額ですが分割払いに対応している事務所も多い

個人再生の期間は、6ヶ月~1年程度です。申立てから再生計画の認可まで4~6ヶ月、認可後3~5年で分割返済を行います。住宅ローン特則を利用する場合は、さらに時間がかかることがあります。

自己破産の費用は弁護士費用20~40万円、裁判所費用1~20万円で合計30~60万円程度です。財産がほとんどない場合は「同時廃止」となり、裁判所費用は1~3万円程度に抑えられます。財産がある場合は「管財事件」となり、破産管財人への報酬として20万円程度が必要です。

法テラスの民事法律扶助制度で費用立替可能

生活保護を受給している方や、収入が最低生活費以下の方は、法テラスの民事法律扶助制度を利用できます。この制度を使えば、弁護士費用を立替えてもらえ、月5,000円~10,000円の分割払いで返済できます。生活保護受給中は返済が猶予され、受給が続く限り免除される場合もあります。

自己破産の期間は、6ヶ月~1年程度です。同時廃止の場合は3~6ヶ月で手続きが完了しますが、管財事件の場合は1年以上かかることもあります。免責が確定すれば、すべての借金の返済義務がなくなります。

家族や職場に知られずに減額する方法

債務整理を検討する際、家族や職場に知られたくないという方は多いでしょう。手法によって秘匿性が異なるため、ここでは家族や職場に知られにくい方法を解説します。

任意整理は裁判所を通さない手続きのため家族に知られにくい方法です。弁護士や司法書士からの連絡は、本人の携帯電話やメールアドレスに送られ、自宅に郵送物が届くこともほとんどありません。事務所によっては、郵送物の差出人名を個人名にするなどの配慮をしてくれます。

任意整理は官報に掲載されない

また、整理する債権者を選べるため、家族カードや家族名義の口座引き落としになっている借金を対象外にすれば、家族に影響を与えずに手続きを進められます。

返済が滞ると債権者から督促が来る可能性

確実に返済を続けることが、秘密を守るための前提条件です。

個人再生と自己破産は裁判所を通す手続きのため同居家族に知られる可能性が高いです。裁判所から郵送物が届くこと、家計の状況を証明する書類(給与明細、家計簿など)の提出が必要なこと、官報に掲載されることが理由です。

配偶者の収入証明書や同居家族の通帳コピーが必要

特に、これらの書類を集める過程で、家族に事情を説明せざるを得ないケースが多いです。また、持ち家を処分する場合や、家族が保証人になっている場合は、必ず家族に影響が及びます。

ただし、官報を日常的にチェックしている一般人はほとんどいないため、官報掲載によって周囲に知られる可能性は低いです。裁判所からの郵送物も、封筒に「裁判所」と書かれているだけで、内容が債務整理だと分かるわけではありません。

郵送物の受け取り方法を弁護士に相談可能

債務整理そのものでは職場に連絡が行くことはありません。弁護士や司法書士が職場に電話することもありません。ただし、個人再生や自己破産で裁判所に提出する書類として、給与明細や退職金見込額証明書が必要になる場合があります。

退職金見込額証明書は、勤務先の総務部や人事部に発行を依頼する必要があります。この際、「住宅ローンの審査に必要」など、別の理由を伝えることで、債務整理だと悟られないようにすることが可能です。

自己破産中は一部職業で資格制限を受ける

また、一部の職業(弁護士、司法書士、警備員、保険外交員など)は、自己破産の手続き中に資格制限を受けます。免責が確定すれば制限は解除されますが、手続き期間中は職場に説明が必要になる場合があります。任意整理や個人再生では、職業制限はありません。

弁護士・司法書士への相談方法

債務整理を検討する際は、まず専門家に相談することが重要です。ここでは、弁護士と司法書士の違い、無料相談窓口、相談時の準備について解説します。

弁護士はすべての債務整理手続きを代理できる一方、司法書士は140万円以下の債務について任意整理の代理ができます。任意整理、個人再生、自己破産のいずれも、金額の制限なく対応可能です。裁判所への出頭も弁護士が代理できるため、依頼者の負担が軽減されます。

司法書士は、認定司法書士(簡裁訴訟代理等関係業務認定を受けた司法書士)であれば、140万円以下の債務について任意整理の代理が可能です。個人再生や自己破産については、書類作成の支援はできますが、代理人にはなれません。裁判所への出頭は依頼者本人が行う必要があります。

司法書士の方が弁護士より費用が安いことが多い

借金総額が140万円以下で、任意整理を検討している場合は、司法書士に依頼するとコストを抑えられます。一方、借金総額が大きい場合や、個人再生・自己破産を検討している場合は、弁護士に依頼する方がスムーズです。

債務整理の相談は、公的機関でも無料で受けられます。法テラスは収入・資産が一定基準以下の方を対象に無料法律相談を実施しています。同一問題について3回まで無料で相談でき、弁護士費用の立替制度も利用できます。

消費生活センター(全国共通ダイヤル188)では、多重債務に関する相談を受け付けています。専門の相談員が、債務整理の基本的な情報を提供し、必要に応じて弁護士会や法テラスを紹介してくれます。

弁護士会・司法書士会も無料相談会を定期開催

日本弁護士連合会や各地の弁護士会も、無料法律相談会を定期的に開催しています。また、日本司法書士会連合会や各地の司法書士会でも、無料相談を実施しています。まずはこれらの公的機関に相談して、自分の状況に合った専門家を紹介してもらうのが安心です。

債務整理の相談をする際は、以下の書類を準備しておくとスムーズです。借入先のリスト、収入証明書、家計簿、本人確認書類が必要です。

書類が揃っていなくても相談は可能

相談時には、借金の経緯、返済状況、今後の希望(家を手放したくない、家族に知られたくないなど)を正直に伝えることが重要です。

ブラックOK・誰でも借りられるはヤミ金融

債務整理を検討する際は、悪質な業者に注意が必要です。「ブラックOK」「誰でも借りられる」といった広告を出している業者は、ヤミ金融の可能性が高いです。また、「借金を帳消しにできる」「確実に減額できる」といった誇大広告にも注意しましょう。

正規の弁護士・司法書士は弁護士会や司法書士会に登録されているため、相談前に所属弁護士会や司法書士会を確認し、登録番号を調べることをおすすめします。また、契約前に費用の内訳を明確に説明してくれるかどうかも重要なポイントです。

整理屋・紹介屋に注意

「整理屋」「紹介屋」と呼ばれる悪質業者も存在します。整理屋は、高額な手数料を取って債務整理を行うと偽り、実際には何もしない業者です。紹介屋は、「審査に通りやすい業者を紹介する」と言って紹介料を取る業者です。これらの業者に引っかからないよう、公的機関や弁護士会を通じて専門家を探すことが安全です。

債務整理を行うと、信用情報機関に事故情報が登録されます。任意整理は完済後5年間、個人再生と自己破産は手続き後5~10年間登録されます。この期間中は、新規の借入やクレジットカードの作成が難しくなります。一方、繰り上げ返済や一括返済は信用情報に悪影響を与えません。

任意整理の場合、完済後5年間は信用情報に事故情報が登録されます。この期間が過ぎれば、住宅ローンや自動車ローンの審査を受けられるようになります。ただし、すぐに高額のローンが組めるわけではなく、まずは少額のクレジットカードで利用実績を積むことが重要です。

銀行カードローンも任意整理の対象になります。ただし、銀行カードローンは金利が低いため、消費者金融に比べて減額効果が薄いです。また、保証会社が代位弁済を行うため、保証会社との交渉になります。借金総額が大きい場合は、個人再生や自己破産を検討した方が良い場合もあります。

過払い金があるかどうかは、取引履歴を取り寄せて引き直し計算をすれば分かります。平成19年(2007年)以前から借入を開始していて、利息制限法の上限(年15%~20%)を超える金利で契約していた場合、過払い金が発生している可能性があります。弁護士や司法書士に依頼すれば、無料で過払い金診断を行ってくれる事務所も多いです。

債務整理中は、信用情報に事故情報が登録されるため、新たな借入は原則できません。また、債務整理の目的は借金を減らして生活を立て直すことですから、新たな借入をすることは本末転倒です。どうしても資金が必要な場合は、公的支援制度(生活福祉資金貸付制度など)の利用を検討しましょう。

利用限度額が減額される理由は、他社借入の増加、返済遅延、長期間の未使用、収入の減少などです。総量規制に抵触した場合や、信用情報に傷がついた場合は、金融機関が貸し倒れリスクを警戒して限度額を引き下げます。心当たりがない場合は、金融機関に問い合わせて理由を確認しましょう。

専業主婦でも債務整理は可能です。任意整理の場合、配偶者の収入で返済できる見込みがあれば手続きできます。個人再生や自己破産の場合も、配偶者の収入証明書を提出することで手続きが進められます。ただし、配偶者に内緒で債務整理をするのは難しいため、事前に相談することが重要です。

賃貸契約への影響は、保証会社の種類によって異なります。信販系の保証会社は信用情報を照会するため、債務整理後は審査に通りにくくなります。一方、独立系の保証会社や家賃保証会社は信用情報を照会しないため、審査に影響しません。また、保証人を立てる契約であれば、信用情報に関係なく契約できる場合があります。

カードローンの減額には、「利用限度額の減額」と「借金総額の減額(債務整理)」の2つの意味があります。利用限度額の減額は金融機関側の判断、借金総額の減額は利用者が主体的に行う手続きです。

借金を減らす方法は5つあります。繰り上げ返済・一括返済、低金利ローンへの借り換え、任意整理、個人再生、自己破産です。まずは債務整理以外の方法で返済できないか検討し、難しい場合に法的手続きを考えるのが基本です。

任意整理は15~30万円、個人再生は50~80万円

債務整理の3つの手法は、それぞれ減額効果と費用が異なります。任意整理は将来利息をカットして元金を返済する方法で、費用は15~30万円程度です。個人再生は借金を1/5~1/10に減額し、費用は50~80万円程度です。自己破産は借金をゼロにする方法で、費用は30~60万円程度です。

信用情報に事故情報が5~10年間登録される

債務整理のデメリットは、信用情報に事故情報が登録されることです。任意整理は完済後5年間、個人再生と自己破産は手続き後5~10年間、新規借入やクレジットカード作成が難しくなります。また、保証人がいる借金は保証人に請求が行くため、事前の相談が必要です。

債務整理を検討する際は、弁護士や司法書士に相談しましょう。法テラスや消費生活センターでは無料相談を実施しています。相談時には、借入先のリスト、収入証明書、家計簿などを準備しておくとスムーズです。

借金問題は一人で抱え込まず専門家に相談

債務整理は「人生の終わり」ではなく、「再スタートの手段」です。適切な手続きを選び、計画的に返済を進めることで、必ず生活を立て直すことができます。なお、借入れは計画的にご利用ください。返済シミュレーションを活用し、無理のない返済計画を立てましょう。

| 順位 | カードローン | 金利 | 限度額 | 審査時間 | 申し込み |

|---|---|---|---|---|---|

| 1 | プロミス | 2.5%~18.0% | 1~800万円※ | 最短3分※ | 詳細はこちら |

| 2 | アイフル | 3.0%~18.0% | 1~800万円※ | 最短18分※ | 詳細はこちら |

| 3 | アコム | 2.4%~17.9% | 1~800万円 | 最短20分※ | 詳細はこちら |

PR | 情報は2026年3月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!