仮想通貨はオワコンなのか?2026年の市場動向と今後の将来性を徹底解説

確定申告の期限が迫っているのに、仮想通貨の取得単価がわからず困っていませんか。

取引所が閉鎖していたり、古い取引の記録が見つからなかったりすると、どうやって税金を計算すればいいのか不安になりますよね。

でも安心してください。取得単価がわからない場合でも、段階的に対処する方法があります。

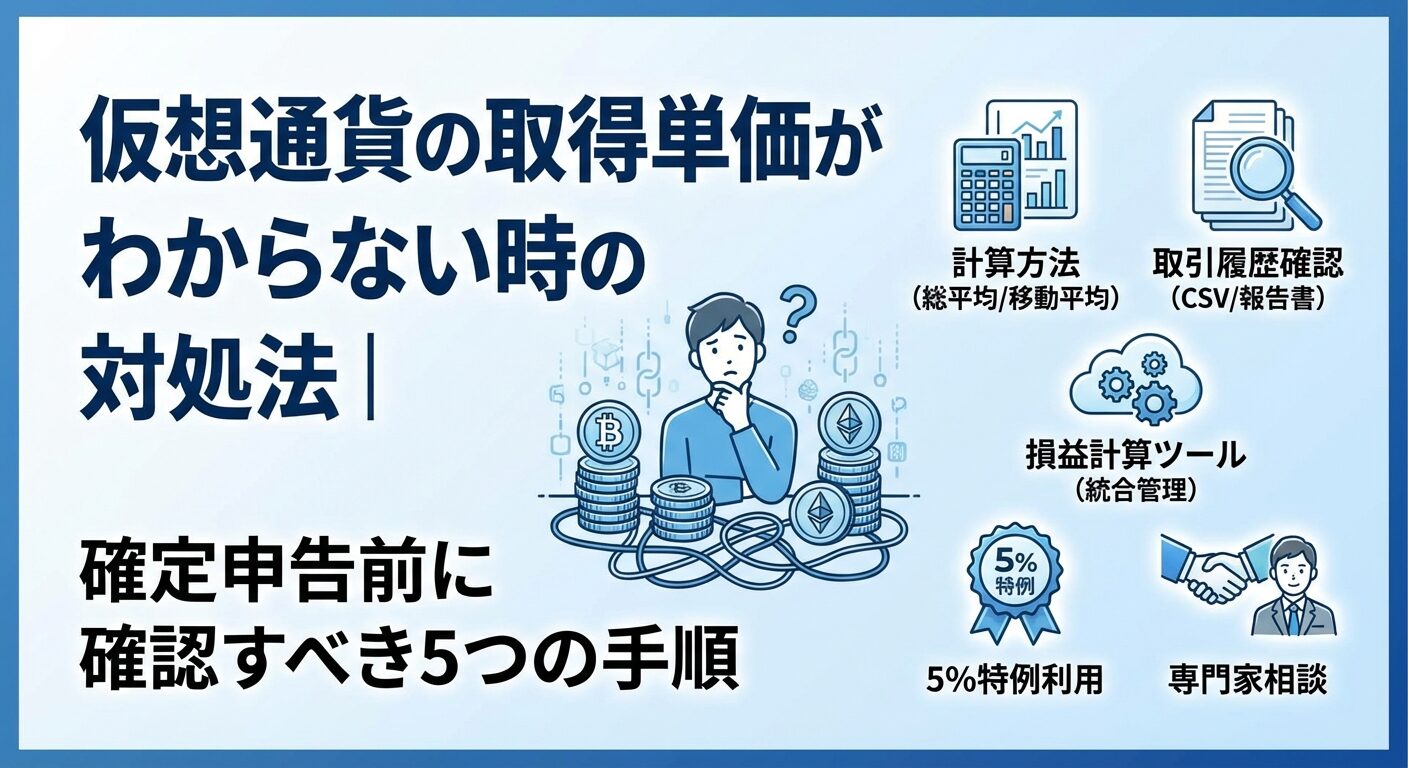

この記事では、取引履歴の確認方法から、みなし取得原価5%特例の活用、損益計算ツールの使い方まで、確定申告前に知っておくべき対処法を詳しく解説します。

最後まで読めば、取得単価がわからない状況でも適切に確定申告を進められるようになりますよ。

目次

仮想通貨の取得単価がわからない場合、以下の5つの手順で段階的に対処しましょう。

ただし、税額が大きくなる可能性があるため、他の方法を試してから最終手段として検討しましょう。

これらの手順を順番に試していけば、多くのケースで取得単価を確認できます。それでも解決しない場合は、仮想通貨税務に詳しい税理士に相談することをおすすめします。

仮想通貨の取得単価とは?確定申告で必要な理由

仮想通貨の取得単価は、確定申告で正確な損益を計算するために欠かせない情報です。まずは取得単価の基本を理解しておきましょう。

取得単価とは、仮想通貨を1単位あたりいくらで購入したかを示す平均価格のことです。たとえば、ビットコインを100万円で1BTC購入した場合、取得単価は100万円となります。

複数回に分けて購入した場合は、総平均法または移動平均法という計算方法を使って、平均的な取得単価を算出します。この取得単価をもとに、仮想通貨を売却したときの利益(譲渡所得)を計算するのです。

仮想通貨の売却益は原則として雑所得に分類され、年間20万円を超える利益がある場合は確定申告が必要です。利益の計算式は「売却価額-取得価額」となるため、取得単価がわからないと正確な所得金額を算出できません。

国税庁の指針では、仮想通貨を売却したとき、他の仮想通貨と交換したとき、仮想通貨で商品を購入したときなど、さまざまなタイミングで課税対象となります。いずれの場合も取得価額の把握が必須となるため、取得単価の記録は非常に重要なのです。

取得単価がわからないまま確定申告を行うと、いくつかのリスクが生じます。

適切な申告ができず、税務調査で指摘を受ける可能性があります

税務署から説明を求められたときに根拠資料を提示できないと、追徴課税や加算税が発生する恐れもあります。

また、取得単価がわからない場合に5%特例(みなし取得原価)を使うと、実際よりも税額が大きくなってしまうケースが多いです。たとえば、500万円で売却した仮想通貨の実際の取得価額が300万円だった場合、利益は200万円ですが、5%特例を使うと取得価額が25万円(500万円×5%)となり、利益は475万円として計算されてしまいます。

取得単価がわからないと税金面で大きな不利益につながる

できる限り正確な記録を残しておくことが大切です。

取得単価の計算方法2つ

仮想通貨の取得単価を計算する方法には、総平均法と移動平均法の2種類があります。それぞれの特徴を理解して、自分に合った方法を選びましょう。

総平均法は、1年間に購入した仮想通貨の合計金額を合計数量で割って、平均取得単価を算出する方法です。年末にまとめて計算するため、比較的シンプルで初心者にも取り組みやすいのが特徴です。

具体例を見てみましょう。1月に50万円で1BTC、5月に100万円で1BTC、10月に150万円で1BTCを購入した場合、総平均法では以下のように計算します。

平均取得単価=(50万円+100万円+150万円)÷3BTC=100万円/BTC

この場合、年末時点での取得単価は100万円となります。年の途中で売却した場合でも、年末に一括で計算するため、その時点での正確な損益は把握しにくいというデメリットがあります。

届出をしなかった場合は自動的に総平均法が適用されます

移動平均法は、仮想通貨を購入するたびに、その時点での平均取得単価を更新していく方法です。取引ごとに計算するため、常に最新の取得価額を把握できるのが特徴です。

同じ例で移動平均法を使って計算してみましょう。

1月:50万円で1BTC購入→取得単価50万円/BTC

5月:100万円で1BTC購入→取得単価(50万円+100万円)÷2BTC=75万円/BTC

10月:150万円で1BTC購入→取得単価(150万円+75万円×2BTC)÷3BTC=100万円/BTC

このように、購入のたびに取得単価が更新されるため、年の途中で売却した場合でも、その時点での正確な損益を把握できます。ただし、取引回数が多いと計算が煩雑になるため、損益計算ツールの利用がほぼ必須となります。

移動平均法を選択する場合は届出書の提出が必要です

総平均法と移動平均法のどちらを選ぶべきかは、取引のスタイルによって異なります。

一度選択した評価方法は原則として3年間変更できません

長期的に見ると、どちらの方法でも最終的な損益額は一致しますが、単年度ごとの所得金額が変わる可能性があるため、税率への影響も考慮して選ぶことをおすすめします。

取引履歴から取得単価を確認する方法

取得単価がわからない場合、まず最初に試すべきは取引所からの情報取得です。ここでは具体的な手順を解説します。

国内の暗号資産交換業者は年間取引報告書の発行が義務付けられています。この報告書には、1年間の購入金額・売却金額・数量などが記載されており、総平均法での損益計算に活用できます。

年間取引報告書は通常1月中旬以降に取得可能です

PDF形式で提供されることが多く、国税庁が用意する「仮想通貨の計算書」に転記するだけで簡単に損益計算ができます。

年間取引報告書は総平均法での計算を前提としています

移動平均法を選択している場合は利用できません。また、マイニングやステーキング報酬、取引所以外での取引は含まれないため、それらの取引がある場合は別途計算が必要です。

年間取引報告書だけでは情報が不足している場合や、移動平均法で計算したい場合は、取引履歴をCSV形式でダウンロードしましょう。

取引履歴には、取引日時、売買区分(購入・売却)、数量、価格、手数料などの詳細情報が含まれています。これを損益計算ツールにアップロードすれば、自動的に取得単価を計算してくれます。

定期的にダウンロードして保管しておくことをおすすめします

取引履歴のダウンロード期間は取引所によって異なりますが、多くの場合は過去数年分まで取得可能です。ただし、一部の取引所では保存期間が限られているため、定期的にダウンロードして保管しておくことをおすすめします。

ここでは、主要な国内取引所での取引履歴・年間取引報告書のダウンロード手順を紹介します。

Coincheckは、CSV形式の取引履歴をダウンロードする形式となっています。

ログイン後、「取引履歴」から「業界標準フォーマット」を選択してダウンロードします。業界標準フォーマットには、取引履歴、積立、レンディング、報酬履歴など幅広い取引種類が含まれているため、網羅性が高いです。

bitFlyerでは、年間取引報告書と取引履歴の両方を取得できます。

GMOコインでは、年間取引報告書を会員ページから取得できます。

ログイン後、「明細」→「帳票」から「年間取引報告書」を選択します。対象年の受信日が含まれるように期間を指定して検索すると、PDF形式でダウンロードできます。年間取引報告書は翌年1月中旬以降に交付されます。

その他の国内取引所も、基本的にはマイページや取引履歴のメニューから年間取引報告書または取引履歴をダウンロードできます。

取引履歴は原則として7年間保存する義務があります

取引所によってダウンロード方法や保存期間が異なるため、利用している取引所の公式サイトやヘルプページで確認しましょう。海外取引所の場合は、日本の税務に適合した年間取引報告書が発行されないことが多いため、取引履歴をもとに自分で計算する必要があります。

複数取引所を使っている場合の統合管理方法

複数の取引所を利用している場合、取得単価の管理はさらに複雑になります。ここでは統合管理のポイントを解説します。

取引所Aで購入した仮想通貨を取引所Bに送金した場合、取得単価はどうなるのでしょうか。

取引所間の送金は単なる資産の移動であり、取得単価は引き継がれます。つまり、取引所Aで100万円で購入したビットコインを取引所Bに送金しても、取得価額は100万円のままです。

ただし、送金手数料が発生した場合は、その手数料を取得価額に含めるか、別途経費として計上するかを判断する必要があります。一般的には、送金手数料は取得価額に含めて計算することが推奨されています。

同じ銘柄の仮想通貨は銘柄ごとに統合して管理しましょう

複数の取引所を利用している場合は、同じ銘柄の仮想通貨をすべて合算して、全体の平均取得単価を計算する必要があります。取引所ごとに別々に計算するのではなく、銘柄ごとに統合して管理しましょう。

複数の取引所を利用している場合、手作業で統合管理するのは非常に困難です。そこで活用したいのが、損益計算ツールです。

Gtaxやクリプタクトなどのツールが自動で統合計算してくれます

Gtaxやクリプタクトなどのツールでは、複数の取引所から取引履歴をアップロードすると、自動的に銘柄ごとに統合して取得単価を計算してくれます。取引所間の送金も自動で識別し、適切に処理してくれるため、手間を大幅に削減できます。

統合管理のポイントは以下の通りです。

複数の取引所を利用している場合は、損益計算ツールの活用がほぼ必須と言えるでしょう。無料プランで試してから、自分に合ったツールを選ぶことをおすすめします。

取引所が閉鎖している場合の対処法

取引所が閉鎖・サービス終了している場合、取引履歴を取得できず困ることがあります。ここでは代替手段を紹介します。

仮想通貨の取引はすべてブロックチェーン上に記録されています。取引所が閉鎖していても、ウォレットアドレスがわかれば、ブロックチェーンエクスプローラー(Etherscan、Blockchain.comなど)を使って過去の取引を確認できます。

ブロックチェーン記録には、取引日時、送金元・送金先アドレス、数量、手数料などが記録されています。これらの情報をもとに、取引履歴を復元することが可能です。

ブロックチェーン記録には円での価格は記載されていません

別途その時点の市場価格を調べる必要があります。損益計算ツールのカスタムファイル機能を使えば、ブロックチェーン記録をもとに作成したデータをアップロードして計算できます。

ブロックチェーン記録も確認できない場合は、以下のような代替証拠を探してみましょう。

これらの代替証拠は、完全な取引履歴の代わりにはなりませんが、税務調査で説明を求められた際の補助資料として有効です。できる限り多くの証拠を保存しておくことをおすすめします。

将来の取引所閉鎖リスクに備えて、以下の対策を講じておきましょう。

取引履歴は原則として7年間保存する義務があります

取引所任せにせず、自分でもバックアップを取っておくことが大切です。

みなし取得原価5%特例とは?使うべきケースと注意点

どうしても取得単価がわからない場合、最終手段として5%特例(みなし取得原価)を利用できます。ここでは特例の詳細と注意点を解説します。

みなし取得原価5%特例とは、取得価額が不明な場合に、売却価額の5%を取得価額とみなして計算できる制度です。 この特例は所得税基本通達に基づくもので、仮想通貨に限らず、不動産や株式などにも適用されます。

計算方法は非常にシンプルです。たとえば、500万円で仮想通貨を売却した場合、取得価額は500万円×5%=25万円となります。したがって、譲渡所得は500万円-25万円=475万円として計算されます。

確定申告書に5%特例を適用した旨を明記する必要があります

この特例を利用する場合、確定申告書に5%特例を適用した旨を明記する必要があります。また、税務調査で取得価額が不明であることを説明できるよう、取得価額を調べるために行った努力(取引所への問い合わせ、メール検索など)の記録を残しておくことが望ましいです。

5%特例を使うべきケースは、以下のような状況です。

取引所が閉鎖していて履歴が取得できない

取引所が倒産・閉鎖していて、取引履歴を一切取得できない場合は、5%特例の利用を検討しましょう。ただし、その前にブロックチェーン記録やメールなどの代替証拠を探すことをおすすめします。

取引が古すぎて記録が残っていない

2017年以前など、古い時期の取引で記録が一切残っていない場合も、5%特例の利用が現実的な選択肢となります。

実際の取得価額が5%よりも低い

まれなケースですが、実際の取得価額が売却価額の5%よりも低い場合は、5%特例を使った方が税額を抑えられます。たとえば、100万円で売却した仮想通貨を1万円で購入していた場合、5%特例(5万円)の方が取得価額が高くなり、結果的に税額が低くなります。

一方で、5%特例を使わない方が良いケースもあります。

実際の取得価額が5%よりも高い

多くの場合、実際の取得価額は売却価額の5%よりも高いです。たとえば、500万円で売却した仮想通貨を300万円で購入していた場合、5%特例(25万円)を使うと税額が大幅に増えてしまいます。

取引履歴を取得できる可能性がある場合は必ず履歴の取得を試みましょう

取引履歴を取得できる可能性がある

取引所がまだ営業していて取引履歴を取得できる可能性がある場合は、5%特例を使う前に必ず履歴の取得を試みましょう。

代替証拠がある

メールやスクリーンショット、銀行の入出金履歴などの代替証拠がある場合は、それらをもとに取得価額を推定する方が税額を抑えられる可能性があります。

5%特例はあくまで最終手段です

5%特例はあくまで最終手段です。まずは取引履歴の取得や代替証拠の収集を試み、それでもどうしても取得価額がわからない場合に限って利用を検討しましょう。

5%特例を使った場合と実際の取得価額を使った場合で、税額がどれだけ変わるかシミュレーションしてみましょう。

前提条件

・売却価額:500万円

・実際の取得価額:300万円

・その他の所得:給与所得500万円(所得税率20%、住民税率10%と仮定)

実際の取得価額を使った場合

譲渡所得:500万円-300万円=200万円

税額:200万円×30%=60万円

5%特例を使った場合

譲渡所得:500万円-25万円(500万円×5%)=475万円

税額:475万円×30%=142.5万円

5%特例を使うと税額が82.5万円も増える可能性があります

この例では、5%特例を使うと税額が82.5万円も増えてしまいます。このように、5%特例は税額が大幅に増える可能性が高いため、できる限り実際の取得価額を把握する努力をすることが重要です。

損益計算ツールの選び方

仮想通貨の損益計算を効率化するには、専用ツールの活用が欠かせません。ここでは主要ツールの比較と選び方を解説します。

国内で利用者が多い損益計算ツールは、主にGtax、クリプタクト、クリプトリンクの3つです。それぞれの特徴を比較してみましょう。

| ツール名 | 無料プラン | 有料プラン料金 | 対応取引所 | 特徴 |

| Gtax | 100件まで | 8,250円〜 | 国内外多数 | 会計ソフト連携、税理士利用多数 |

| クリプタクト | 50件まで | 8,800円〜 | 155取引所以上 | 対応銘柄数26,000以上、DeFi対応 |

| クリプトリンク | 50件まで | 9,960円〜 | 国内外対応 | 税理士監修、コスパ良好 |

無料プランで試してから有料プランに移行するのがおすすめ

無料プランで試してみて、使い勝手や対応状況を確認してから有料プランに移行するのがおすすめです。年間の取引件数によって最適なプランが変わるため、まずは自分の取引件数を把握しましょう。

損益計算ツールを選ぶ際のポイントは以下の通りです。

対応取引所を確認する

自分が利用している取引所にツールが対応しているかを最初に確認しましょう。国内取引所のみ利用している場合は、どのツールでも対応していることが多いですが、海外取引所を利用している場合は対応状況が異なります。

年間取引件数で料金を比較する

取引件数が100件以下ならGtaxの無料プラン、50件以下ならクリプタクトの無料プランが利用できます。有料プランの料金は取引件数によって変わるため、自分の取引量に合ったプランを選びましょう。

必要な機能を確認する

総平均法・移動平均法の両方に対応しているか、DeFi取引に対応しているか、確定申告書の作成支援機能があるかなど、必要な機能を確認しましょう。

国内取引所のみで取引件数が少ない初心者の方は、Gtaxの無料プランから始めるのがおすすめです。海外取引所も利用していて対応銘柄数を重視する方は、クリプタクトが適しています。

海外取引所やDeFi(分散型金融)を利用している場合は、それらに対応したツールを選ぶ必要があります。

クリプタクトはDeFi取引を自動識別する機能を搭載

クリプタクトは、DeFi取引を自動識別する機能を搭載しており、複雑なDeFi取引にも対応しています。Gtaxでも、DeFi取引データの登録・管理機能が用意されています。

海外取引所の場合、日本の税務に適合した年間取引報告書が発行されないため、取引履歴をCSVでダウンロードして損益計算ツールにアップロードする必要があります。主要な海外取引所(Binance、Bybitなど)には多くのツールが対応していますが、マイナーな取引所の場合は対応していないこともあります。

対応していない取引所の場合でも、カスタムファイル機能を使えば手動でデータを入力して計算できます。ただし、手間がかかるため、できる限り対応している取引所を選ぶか、複数のツールを試してみることをおすすめします。

確定申告書への記入方法と税理士への相談タイミング

損益計算が完了したら、確定申告書を作成して税務署に提出します。ここでは記入方法と税理士相談のポイントを解説します。

仮想通貨の所得は原則として雑所得に分類されます。確定申告書の「雑所得」の欄に記入しましょう。

確定申告書の記入手順

損益計算ツールで作成した報告書を参考資料として保管しておきましょう

損益計算ツールで作成した「年間取引報告書」や「損益計算書」を参考資料として添付することもできます。ただし、添付は必須ではなく、税務調査で求められた際に提示できるよう保管しておけば十分です。

e-Taxを利用すれば、パソコンやスマートフォンから確定申告書を作成・提出できます。マイナンバーカードがあれば、税務署に行かずに自宅で手続きを完結できるため便利です。

以下のような場合は、税理士への相談を検討しましょう。

取引が複雑で自分で計算できない

複数の取引所、DeFi、NFT、マイニング報酬など、多様な取引を行っている場合は、専門家のサポートが必要になることがあります。

取得単価が不明で5%特例を使うべきか判断できない

5%特例を使うべきか、代替証拠で取得価額を推定すべきか判断に迷う場合は、税理士に相談することで適切なアドバイスを得られます。

過去の確定申告に誤りがあった

過去の申告で取得単価を間違えていたことが判明した場合、修正申告や更正の請求が必要になります。手続きが複雑なため、税理士に依頼するのが安心です。

税務調査の通知が来たらすぐに専門家に相談しましょう

税務調査の通知が来た

税務署から税務調査の通知が来た場合は、すぐに仮想通貨税務に詳しい税理士に相談しましょう。適切な対応をしないと、追徴課税や加算税が発生する可能性があります。

仮想通貨の税務は通常の所得税とは異なる専門知識が必要なため、仮想通貨税務に詳しい税理士に依頼することが重要です。

費用相場

・確定申告のみ:3万円〜10万円程度

・損益計算代行込み:5万円〜20万円程度

・税務調査対応:10万円〜30万円程度

費用は取引量や複雑さによって大きく変わります。取引件数が少なく、国内取引所のみの場合は比較的安価ですが、海外取引所やDeFi取引が多い場合は高額になる傾向があります。

税理士費用は確定申告の経費として計上できます

仮想通貨税務専門の税理士は、インターネットで検索するか、損益計算ツールの運営会社が提携している税理士を紹介してもらう方法があります。複数の税理士に見積もりを依頼して、費用とサービス内容を比較検討しましょう。

税理士費用は確定申告の経費として計上できるため、実質的な負担は軽減されます。自分で対応する時間と手間を考えると、専門家に依頼する方がコストパフォーマンスが高い場合もあります。

取得単価が判明している場合でも、5%特例を使うことは可能です。ただし、実際の取得価額が売却価額の5%よりも高い場合は、5%特例を使うと税額が増えてしまうため、通常は実際の取得価額を使う方が有利です。

逆に、実際の取得価額が5%よりも低い場合は、5%特例を使った方が税額を抑えられます。どちらが有利かは、実際の数値を比較して判断しましょう。

マイニングやステーキングで取得した仮想通貨の取得単価は、取得時点の時価となります。つまり、報酬を受け取った時点での市場価格が取得価額として扱われます。

報酬を受け取った時点で所得が発生し、その後売却した場合は、受け取り時の時価を取得価額として譲渡所得を計算します。損益計算ツールを使えば、これらの計算も自動で行ってくれます。

海外取引所の取引履歴は、各取引所のマイページや取引履歴メニューからCSV形式でダウンロードできることが多いです。ただし、取引所によってダウンロード方法や保存期間が異なるため、各取引所の公式サイトで確認しましょう。

海外取引所の場合、日本語対応していないことも多いため、英語の取引履歴を損益計算ツールにアップロードして自動翻訳・計算する方法が便利です。主要な海外取引所(Binance、Bybitなど)は、多くの損益計算ツールが対応しています。

取引履歴や確定申告に関する書類は、原則として7年間保存する義務があります。これは、税務調査が過去7年分まで遡って行われる可能性があるためです。

取引履歴をPDF化してクラウドストレージに保存するか、損益計算ツールの有料プランに加入してデータを保存しておくことをおすすめします。紙で保存する場合は、劣化や紛失に注意しましょう。

過去の確定申告で取得単価を間違えていた場合、以下の方法で修正できます。

税額が少なかった場合(修正申告)

実際よりも少ない税額で申告していた場合は、「修正申告」を行います。修正申告書を税務署に提出し、不足分の税額と延滞税を納付します。

税額が多かった場合(更正の請求)

実際よりも多い税額で申告していた場合は、「更正の請求」を行います。請求が認められれば、払いすぎた税金が還付されます。更正の請求は、申告期限から5年以内に行う必要があります。

いずれの場合も、正しい取得単価を証明する資料(取引履歴、損益計算書など)が必要です。手続きが複雑な場合は、税理士に相談することをおすすめします。

仮想通貨の取得単価に関するよくある質問をまとめました。

仮想通貨の取得単価がわからない場合でも、段階的に対処すれば適切に確定申告を進められます。まずは取引所から年間取引報告書や取引履歴を取得し、損益計算ツールを活用して自動計算を試みましょう。

取引所が閉鎖している場合は、ブロックチェーン記録やメール・スクリーンショットなどの代替証拠を探すことが重要です。それでもどうしても取得単価がわからない場合は、みなし取得原価5%特例を利用できますが、税額が大きくなる可能性があるため最終手段として検討しましょう。

総平均法と移動平均法は、計算の簡便さと正確性が異なります。初心者は総平均法を選ぶのが無難ですが、一度選択すると原則3年間変更できないため、自分の取引スタイルに合った方法を慎重に選びましょう。

複雑な取引や高額な利益がある場合は税理士への相談を検討してください

複雑な取引や高額な利益がある場合は、仮想通貨税務に詳しい税理士への相談も検討してください。専門家のサポートを受けることで、適切な申告と節税対策が可能になります。取引履歴は7年間保存する義務があるため、定期的にダウンロードして保管しておくことをおすすめします。

確定申告の期限は毎年3月15日です

確定申告の期限は毎年3月15日です。早めに準備を始めて、余裕を持って申告を完了させましょう。

| 順位 | 取引所 | 手数料 | 通貨数 | 特徴 | 口座開設 |

|---|---|---|---|---|---|

| 1 | GMOコイン | 無料 | 26種類 |

|

口座開設 |

| 2 | コインチェック | 無料 | 29種類 |

|

詳細を見る |

| 3 | SBI VCトレード | 無料 | 23種類 |

|

詳細を見る |

PR | 情報は2026年2月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!