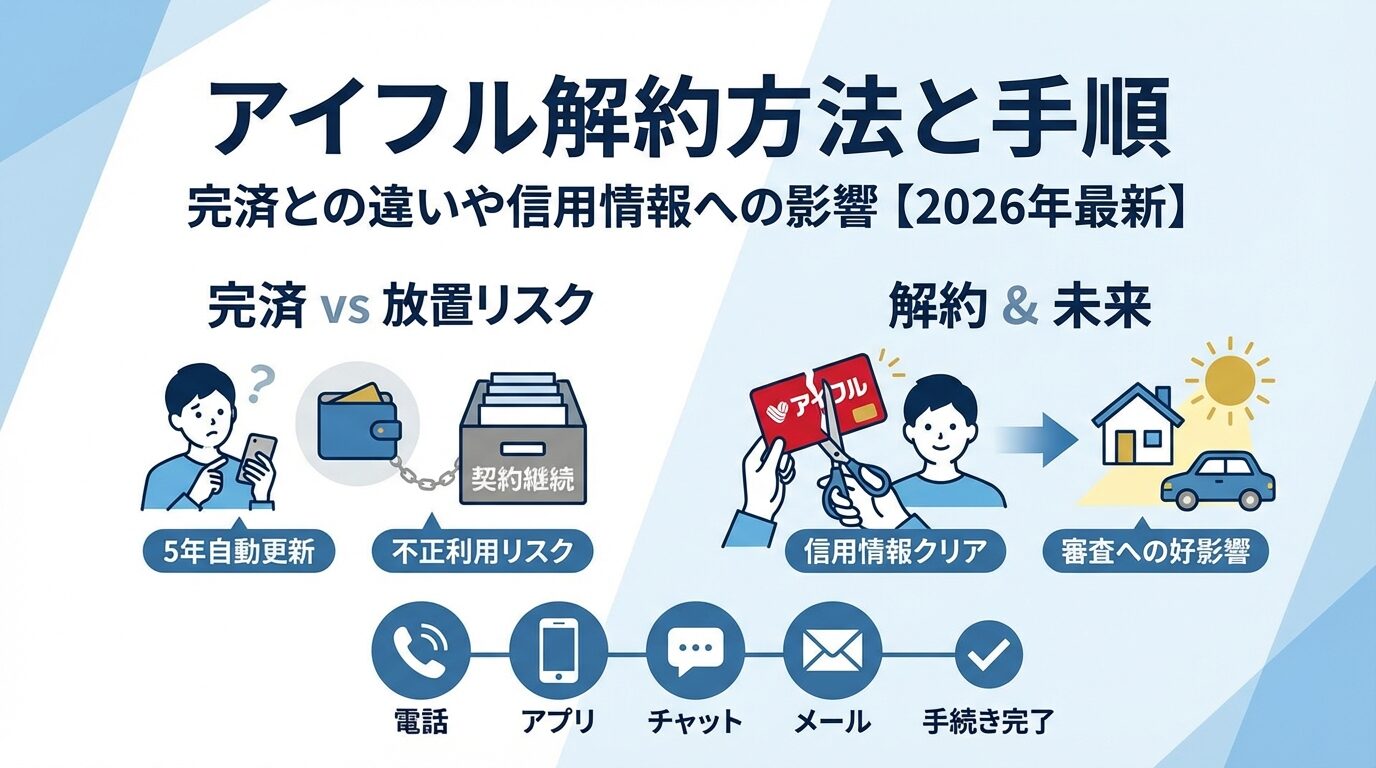

アイフル解約方法と手順|完済との違いや信用情報への影響【2026年】

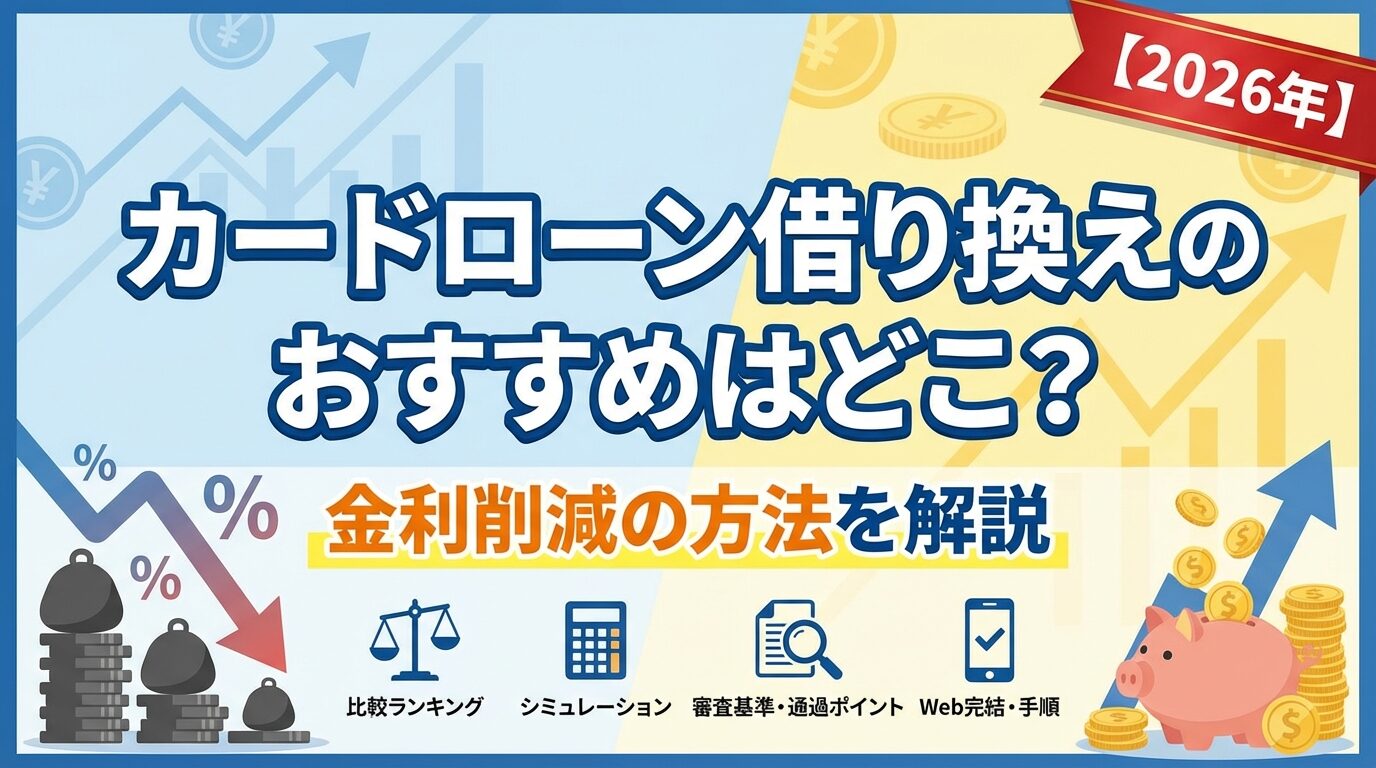

複数のカードローンを利用していて毎月の返済が負担になっている方や、高金利のローンを低金利に見直したい方に向けて、カードローン借り換えの全知識を解説します。借り換えによって金利を下げることで利息負担を軽減でき、複数の借入れを一本化することで返済管理もシンプルになります。

この記事では、借り換えに適したカードローン会社の選び方、審査通過のポイント、実際の返済シミュレーション、注意点まで徹底解説します。金融庁や日本貸金業協会の公式情報に基づき、正確で信頼性の高い情報をお届けしますので、借り換えを検討している方はぜひ参考にしてください。

目次

カードローン借り換えとは、現在利用しているカードローンやキャッシングを、より条件の良い別のカードローンに切り替えることを指します。主な目的は金利を下げて利息負担を軽減することや、複数の借入れを一本化して返済管理をシンプルにすることです。

例えば、金利年18.0%のカードローンで50万円借りている場合、年14.0%のカードローンに借り換えることで、年間2万円の利息削減が可能になります。また、複数のカードローン会社から借入れがある場合、返済日や返済額がバラバラで管理が大変ですが、借り換えによって返済を一本化できます。

借り換えと一本化(おまとめローン)は似ていますが、目的と仕組みに違いがあります。借り換えは単一または複数の借入れを別のカードローンに切り替えることで、金利削減や返済条件の改善を目指します。一方、おまとめローンは複数の借入れを専用ローン商品でまとめることに特化しており、追加借入ができない商品が多いのが特徴です。

借り換えの場合は通常のカードローンを利用するため、限度額内で追加借入が可能ですが、おまとめローンは返済専用となるケースがほとんどです。ご自身の状況に応じて、どちらが適しているか検討しましょう。

借り換えには審査が必要で、現在の借入状況や返済状況によっては審査に通らない場合があります。また、借り換え後に元のカードローンを解約しないまま追加借入をしてしまうと、かえって借入総額が増えてしまうリスクがあります。借り換え先の金利が低くても、返済期間が長くなると総返済額が増える可能性もあるため、事前にシミュレーションを行うことが重要です。

借り換えが向いているのは、現在の金利が高く利息負担を減らしたい方、複数の借入れがあり返済管理を一本化したい方、安定した収入があり審査に通過できる見込みがある方です。一方、借り換えが向いていないのは、既に低金利のカードローンを利用している方、返済期間を大幅に延長してしまう可能性がある方、借り換え後に追加借入をしてしまう可能性が高い方です。

ご自身の状況を客観的に見極め、借り換えが本当に有利になるかどうかを慎重に判断しましょう。

借り換えに適したカードローン会社を選ぶ際は、金利の低さ、限度額の大きさ、審査スピード、借り換え専用プランの有無などを総合的に比較することが重要です。ここでは、借り換えにおすすめのカードローン会社をランキング形式でご紹介します。

| カードローン会社 | 金利(年率) | 限度額 | 審査時間 | 特徴 |

| 三菱UFJ(バンクイック) | 1.4-14.6% | 800万円 | 審査回答:最短当日 融資:翌営業日以降 |

業界最低水準の金利 |

| 三井住友銀行 | 1.5-14.5% | 800万円 | 審査回答:最短当日 融資:審査完了後 |

低金利で郵送物なし |

| みずほ銀行 | 2.0-14.0% | 800万円 | 審査回答:最短当日(口座保有者) 融資:審査完了後 |

低金利で郵送物なし |

| 楽天銀行 | 1.9-14.5% | 800万円 | 最短即日 | 低金利で即日融資対応 |

| 住信SBIネット銀行 | 1.99-14.79% | 1000万円 | 数日 | 高額融資対応 |

| 三菱UFJ(バンクイック)の基本情報 | |

| 実質年率 | 1.4-14.6% |

| 限度額 | 1〜800万円 |

| 融資スピード | 最短当日 |

| 申込年齢 | 満20歳以上65歳未満 |

| 在籍確認 | - |

| 郵送物 | 選択可 |

| 無利息期間 | なし |

| 借入方法 | 振込,ATM |

三菱UFJ(バンクイック)の特徴

業界最低水準の金利(年1.4-14.6%)で利息負担を大幅削減

最大800万円まで借入可能で高額借り換えにも対応

審査回答は最短当日、融資は翌営業日以降でスピーディーな借り換えが実現

在籍確認の電話は相談可能でプライバシーに配慮

自宅への郵送物なしで利用可能

三菱UFJ(バンクイック)は、メガバンクである三菱UFJ銀行が提供するカードローンで、金利年1.4-14.6%という業界最低水準の低金利が最大の魅力です。消費者金融系カードローンの上限金利が年18.0%であるのに対し、年14.6%という低金利で借り換えることで、大幅な利息削減が期待できます。

また、限度額が最大800万円と高額で、複数の借入れを一本化する際にも十分な枠を確保できます。審査回答は最短当日で、Web完結で申込から契約まで来店不要で手続きが可能です。在籍確認の電話についても相談できるため、職場への連絡が心配な方にも安心です。

| 三井住友銀行の基本情報 | |

| 実質年率 | 1.5-14.5% |

| 限度額 | 1〜800万円 |

| 融資スピード | 最短即日 |

| 申込年齢 | 満20歳以上69歳以下 |

| 在籍確認 | 電話確認あり |

| 郵送物 | カードレス可 |

| 無利息期間 | なし |

| 借入方法 | 振込,ATM,アプリ |

三井住友銀行の特徴

業界最低水準の金利(年1.5-14.5%)で利息負担を軽減

最大800万円まで借入可能

審査回答は最短当日、融資は審査完了後

自宅への郵送物なしで利用可能

来店不要・Web完結で申込可能

三井住友銀行カードローンは、メガバンクの信頼性と金利年1.5-14.5%という低金利を両立したカードローンです。バンクイックと同様に、消費者金融系の金利年18.0%と比較して大幅な利息削減が可能です。

限度額は最大800万円で、複数の借入れをまとめる際にも十分な枠があります。審査回答は最短当日で、Web完結で来店不要で契約できます。また、ローン契約機を利用すればカードの即日発行も可能です。自宅への郵送物もなしで利用できるため、家族に知られずに借り換えを進めたい方にもおすすめです。

| みずほ銀行の基本情報 | |

| 実質年率 | 2.0-14.0% |

| 限度額 | 1〜800万円 |

| 融資スピード | 最短当日(みずほ銀行の口座あり) |

| 申込年齢 | 満20歳以上66歳未満 |

| 在籍確認 | 電話確認あり(オリコ/アイフル) |

| 郵送物 | カード郵送あり |

| 無利息期間 | なし |

| 借入方法 | 振込,ATM,アプリ |

みずほ銀行の特徴

低金利(年2.0-14.0%)で利息負担を軽減

最大800万円まで借入可能

審査回答は最短当日(口座保有者)、融資は審査完了後

郵送物なしで契約可能(兼用型)

来店不要・Web完結で申込可能

みずほ銀行カードローンは、金利年2.0-14.0%という低金利が魅力のカードローンです。上限金利が年14.0%と他のメガバンクよりもさらに低く、借り換えによる利息削減効果が大きくなります。

限度額は最大800万円で、審査回答は最短当日です(口座保有者の場合)。みずほ銀行のキャッシュカードに借入機能を付ける「兼用型」を選択すれば、専用のローンカードが発行されないため郵送物もなく、家族に知られるリスクを最小限に抑えられます。Web完結で来店不要で申込が可能です。

PR:みずほ銀行

| 楽天銀行の基本情報 | |

| 実質年率 | 1.9-14.5% |

| 限度額 | 1〜800万円 |

| 融資スピード | 最短当日〜2営業日 |

| 申込年齢 | 満20歳以上62歳以下 |

| 在籍確認 | 電話確認あり(非通知・個人名) |

| 郵送物 | カード郵送あり(振込融資可) |

| 無利息期間 | なし |

| 借入方法 | 振込,ATM,アプリ |

楽天銀行の特徴

低金利(年1.9-14.5%)で利息負担を軽減

最大800万円まで借入可能

即日融資に対応

キャンペーンで無利息期間あり

来店不要・Web完結で申込可能

楽天銀行スーパーローンは、金利年1.9-14.5%という低金利に加えて、楽天会員ランクに応じた審査優遇や、キャンペーンによる無利息期間などの特典が魅力です。

限度額は最大800万円で、即日融資にも対応しています。楽天銀行の口座を持っていれば24時間いつでも振込融資が可能で、急ぎの借り換えにも対応できます。Web完結で来店不要で申込が可能で、楽天ポイントが貯まる特典もあります。

| 住信SBIネット銀行の基本情報 | |

| 実質年率 | 2.49-14.79% |

| 限度額 | 1〜1000万円 |

| 融資スピード | 最短数日 |

| 申込年齢 | 満20歳以上65歳以下 |

| 在籍確認 | 電話確認あり |

| 郵送物 | 既存カードに付帯(新規カードなし) ✓ |

| 無利息期間 | なし |

| 借入方法 | 振込,ATM |

住信SBIネット銀行の特徴

低金利(年1.99-14.79%)で利息負担を軽減

最大1000万円の高額融資に対応

審査期間:数日

電話なし・書類での在籍確認

自宅への郵送物なしで利用可能

住信SBIネット銀行カードローンは、金利年1.99-14.79%という低金利に加えて、最大1000万円という高額融資に対応している点が特徴です。複数の高額借入れを一本化したい方に特におすすめです。

在籍確認は電話ではなく書類で行われるため、職場への電話連絡を避けたい方に適しています。審査には数日かかりますが、自宅への郵送物もなく、Web完結で契約できます。専用アプリから借入・返済の管理も簡単に行えます。

カードローン借り換えの最大のメリットは、金利を下げることで利息負担を軽減できることです。ここでは、具体的な金利削減の仕組みと、実際のシミュレーション例をご紹介します。

カードローンの金利は、利息制限法によって上限が定められています。借入金額が10万円未満の場合は年20.0%、10万円以上100万円未満の場合は年18.0%、100万円以上の場合は年15.0%が上限です。[出典:金融庁:貸金業法について:https://www.fsa.go.jp/policy/kashikin/index.html]

消費者金融系カードローンの多くは上限金利年18.0%ですが、銀行系カードローンは年14.0-15.0%程度に設定されていることが多く、借り換えることで金利を下げられる可能性があります。また、借入金額が大きくなるほど適用金利が低くなる傾向があるため、複数の借入れを一本化することでも金利削減効果が期待できます。

具体的な借り換えシミュレーションを見てみましょう。以下の条件で借り換えを行った場合の利息削減効果を計算します。

| 項目 | 借り換え前 | 借り換え後 |

| 借入金額 | 50万円 | 50万円 |

| 金利(年率) | 18.0% | 14.0% |

| 返済期間 | 36ヶ月 | 36ヶ月 |

| 毎月返済額 | 約18,076円 | 約17,118円 |

| 総返済額 | 約650,736円 | 約616,248円 |

| 利息総額 | 約150,736円 | 約116,248円 |

この例では、金利を年18.0%から年14.0%に下げることで、利息総額が約34,488円削減されます。毎月の返済額も約958円減少し、家計の負担が軽くなります。

次に、複数のカードローンを一本化した場合のシミュレーションを見てみましょう。

| 項目 | 借り換え前 | 借り換え後 |

| A社借入 | 30万円(年18.0%) | – |

| B社借入 | 20万円(年18.0%) | – |

| C社借入 | 30万円(年18.0%) | – |

| 一本化後 | – | 80万円(年14.0%) |

| 合計借入額 | 80万円 | 80万円 |

| 返済期間 | 36ヶ月 | 36ヶ月 |

| 毎月返済額 | 約28,922円 | 約27,389円 |

| 総返済額 | 約1,041,192円 | 約986,004円 |

| 利息総額 | 約241,192円 | 約186,004円 |

複数の借入れを一本化することで、利息総額が約55,188円削減され、毎月の返済額も約1,533円減少します。さらに、返済日が1つにまとまることで返済管理も簡単になります。

借り換えによって金利が下がった分、返済期間を短縮することでさらに利息を削減できます。

| 項目 | 36ヶ月返済 | 24ヶ月返済 |

| 借入金額 | 50万円 | 50万円 |

| 金利(年率) | 14.0% | 14.0% |

| 毎月返済額 | 約17,118円 | 約24,173円 |

| 総返済額 | 約616,248円 | 約580,152円 |

| 利息総額 | 約116,248円 | 約80,152円 |

返済期間を36ヶ月から24ヶ月に短縮することで、利息総額が約36,096円削減されます。毎月の返済額は増えますが、早期完済を目指す方には効果的な方法です。

ただし、返済期間を短縮する際は、毎月の返済額が増加するため、ご自身の返済能力に合わせて無理のない計画を立てることが重要です。返済シミュレーションは各カードローン会社の公式サイトでも利用できますので、借り換え前に必ず確認しましょう。

カードローン借り換えを行うには、借り換え先のカードローン会社の審査に通過する必要があります。ここでは、審査で重視される項目と、審査通過のポイントを解説します。

カードローン審査では、申込者の返済能力を総合的に判断します。特に重視されるのが年収と勤続年数です。安定した収入があり、長期間同じ職場で働いている方は審査に有利になります。

また、他社借入状況も重要な審査項目です。借入件数が多い場合や、借入総額が年収に対して高い場合は、審査に通りにくくなります。貸金業法の総量規制により、消費者金融系カードローンでは年収の3分の1を超える借入れが原則禁止されています。[出典:金融庁:貸金業法について:https://www.fsa.go.jp/policy/kashikin/index.html]

信用情報とは、個人のローンやクレジットカードの利用履歴を記録した情報で、指定信用情報機関(CIC、JICC、KSC)に登録されています。カードローン会社は審査の際に必ず信用情報を照会します。

過去に返済の延滞や債務整理を行った記録がある場合、審査に通りにくくなります。特に、延滞が3ヶ月以上続いた場合や、債務整理を行った場合は、信用情報に「異動情報」として記録され、5年から10年間残ります。借り換えを検討する前に、ご自身の信用情報を確認しておくことをおすすめします。

審査に落ちた場合は、まず原因を分析することが重要です。他社借入件数が多い場合は、少額の借入れを完済してから再度申し込むことを検討しましょう。信用情報に延滞記録がある場合は、延滞を解消してから申し込むことが必要です。

また、審査基準はカードローン会社によって異なるため、別のカードローン会社に申し込むことで審査に通過できる可能性もあります。ただし、短期間に複数社に申し込むと「申込ブラック」と判断されるリスクがあるため、申込は計画的に行いましょう。

カードローン借り換えをスムーズに進めるために、申込から契約までの流れと必要書類を確認しておきましょう。

本人確認書類は必須ですが、収入証明書類は借入希望額が一定額(消費者金融系の場合は50万円、銀行系の場合は各社で異なる)を超える場合に提出が必要になります。借り換えの場合は既存の借入額と合わせて高額になることが多いため、収入証明書類を事前に準備しておくとスムーズです。

多くのカードローン会社では、Web完結で申込から契約まで完了できます。スマートフォンやパソコンから公式サイトにアクセスし、必要事項を入力します。本人確認書類はスマートフォンで撮影してアップロードするだけで提出できます。

審査結果はメールや電話で通知され、審査に通過すれば契約手続きに進みます。契約もWeb上で完結し、カードレス契約を選択すれば郵送物もなく、家族に知られずに借り換えを進められます。借入れは銀行振込やスマホアプリで受け取ることができます。

借り換え先から借入れを実行したら、速やかに既存のカードローンを完済します。完済方法は、銀行振込、ATM入金、インターネット返済などがあります。完済後は、カードローン会社から完済証明書を発行してもらい、契約を解約するかどうかを決めます。

既存のカードローンを解約せずに残しておくと、追加借入の誘惑に負けてしまい、かえって借入総額が増えてしまうリスクがあります。借り換えの目的が返済負担の軽減である場合は、完済後に解約することをおすすめします。

カードローン借り換えには多くのメリットがありますが、注意すべき点やリスクも存在します。借り換えを成功させるために、事前に確認しておきましょう。

借り換えによって金利が下がっても、返済期間を延長すると総返済額が増えてしまう可能性があります。例えば、金利が年18.0%から年14.0%に下がっても、返済期間を36ヶ月から60ヶ月に延長すると、毎月の返済額は減りますが、利息総額は増加します。

借り換え前に必ず返済シミュレーションを行い、総返済額が増えないように注意しましょう。可能であれば、返済期間を延長せず、金利削減の効果を最大限に活かすことが重要です。

借り換え後に元のカードローンを解約せずに残しておくと、追加借入の誘惑に負けて借入総額が増えてしまうリスクがあります。また、借り換え先のカードローンも限度額内で追加借入が可能なため、安易に借入れを増やさないように注意が必要です。

借り換えの目的が返済負担の軽減である場合は、借り換え後は追加借入を避け、計画的に返済を進めることが重要です。

借り換え先のカードローン審査に通らない場合、既存の借入れがそのまま残ることになります。審査に落ちた履歴は信用情報に記録されるため、短期間に複数社に申し込むと「申込ブラック」と判断され、さらに審査に通りにくくなるリスクがあります。

審査に通る可能性を高めるために、事前に他社借入件数を減らす、延滞を解消するなどの対策を行いましょう。

一部のカードローンでは、繰上返済や一括返済を行う際に手数料や違約金が発生する場合があります。借り換え前に、既存のカードローンの契約内容を確認し、手数料や違約金が発生しないかをチェックしましょう。

また、借り換え先のカードローンでも、将来的に繰上返済を行う際に手数料が発生しないかを確認しておくことが重要です。

消費者金融系カードローンでは、貸金業法の総量規制により、年収の3分の1を超える借入れが原則禁止されています。[出典:金融庁:貸金業法について:https://www.fsa.go.jp/policy/kashikin/index.html]

既存の借入総額が年収の3分の1に近い場合、消費者金融系カードローンへの借り換えは難しくなります。この場合は、総量規制の対象外である銀行系カードローンへの借り換えを検討しましょう。

借り換えは単一または複数の借入れを別のカードローンに切り替えることで、金利削減や返済条件の改善を目指します。一方、おまとめローンは複数の借入れを専用ローン商品でまとめることに特化しており、追加借入ができない商品が多いのが特徴です。借り換えの場合は通常のカードローンを利用するため、限度額内で追加借入が可能です。

借り換えによる金利削減効果は、現在の金利と借り換え先の金利によって異なります。例えば、消費者金融系カードローンの金利年18.0%から銀行系カードローンの金利年14.0%に借り換えた場合、年4.0%の金利削減が可能です。50万円の借入れで36ヶ月返済の場合、利息総額が約34,488円削減されます。

借り換えの審査は、新規申込と同様に行われます。年収、勤続年数、他社借入状況、信用情報などが審査されます。複数の借入れがある場合や、過去に延滞履歴がある場合は審査に通りにくくなります。審査通過のポイントとして、他社借入件数を減らす、延滞を解消する、申込情報を正確に記入することが重要です。

借り換えの目的が返済負担の軽減である場合は、既存のカードローンを解約することをおすすめします。解約せずに残しておくと、追加借入の誘惑に負けて借入総額が増えてしまうリスクがあります。ただし、将来的に緊急時の備えとして残しておきたい場合は、解約せずに残すことも可能です。

借り換えにかかる期間は、カードローン会社によって異なります。消費者金融系カードローンの場合は最短即日、銀行系カードローンの場合は数日から1週間程度が一般的です。Web完結で申込を行い、必要書類をスムーズに提出できれば、短期間で借り換えを完了できます。

借り換えによって金利が下がっても、返済期間を延長すると総返済額が増えてしまう可能性があります。借り換え前に必ず返済シミュレーションを行い、総返済額が増えないように注意しましょう。可能であれば、返済期間を延長せず、金利削減の効果を最大限に活かすことが重要です。

消費者金融系カードローンでは、貸金業法の総量規制により、年収の3分の1を超える借入れが原則禁止されています。既存の借入総額が年収の3分の1に近い場合、消費者金融系カードローンへの借り換えは難しくなります。この場合は、総量規制の対象外である銀行系カードローンへの借り換えを検討しましょう。

カードローン会社によって在籍確認の方法は異なります。多くの消費者金融系カードローンでは、原則電話での在籍確認なしで審査を行っています。銀行系カードローンでは在籍確認の電話がある場合もありますが、事前に相談できるカードローン会社もあります。申込前に公式サイトで確認しましょう。

カードローン借り換えは、金利を下げることで利息負担を軽減し、複数の借入れを一本化することで返済管理をシンプルにできる有効な方法です。借り換えに適したカードローン会社を選ぶ際は、金利の低さ、限度額の大きさ、審査スピードを総合的に比較しましょう。

審査では年収、勤続年数、他社借入状況、信用情報が重視されます。審査通過のポイントとして、他社借入件数を減らす、申込情報を正確に記入する、短期間に複数社に申し込まないことが重要です。借り換え後は、既存のカードローンを解約し、追加借入を避けて計画的に返済を進めましょう。

借り換えには返済期間の延長による総返済額の増加や、追加借入による借入総額の増加といったリスクもあります。借り換え前に必ず返済シミュレーションを行い、ご自身の返済能力に合わせた無理のない計画を立てることが大切です。なお、借入れは計画的にご利用ください。返済シミュレーションを活用し、無理のない返済計画を立てましょう。

※本記事の情報は2026年1月時点のものです。金利、限度額、審査時間等の条件は金融情勢により変更される場合があります。最新の情報は各金融機関の公式サイトでご確認ください。

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!