TMF ETFのチャート分析とは?見方と活用法を解説【2026年】

「複数の証券会社で同じ株を買えば、株主優待を2倍もらえるのでは?」と考えたことはありませんか。

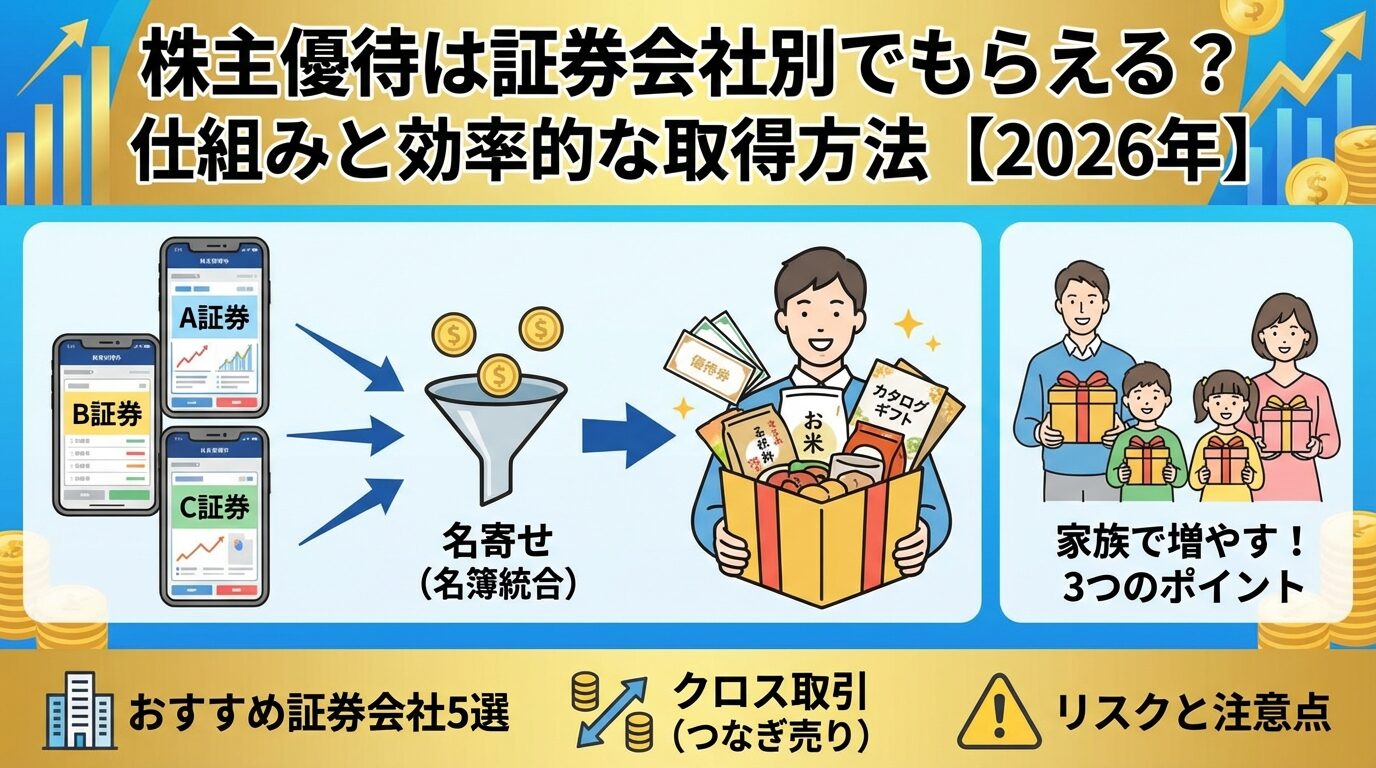

実は、同じ名義で複数の証券会社に口座を持っていても、株主優待は1回しかもらえません。

これは株主名簿の「名寄せ」という仕組みによって、同一人物の保有株数が自動的に合算されるためです。

しかし、家族名義を活用すれば、効率的に株主優待を増やすことができるんです。

この記事では、株主優待の判定ルールから家族名義での倍増方法、証券会社の選び方まで、優待投資に必要な情報をすべて解説します。

目次

結論から言うと、同じ名義で複数の証券会社に同じ株を保有しても、株主優待は1回しかもらえません。

例えば、A証券で100株、B証券で100株を同じ銘柄で購入した場合でも、株主優待は合計200株分として1回だけ送られてきます。

この仕組みの理由は、株主優待の判定が「証券会社単位」ではなく「株主名簿単位」で行われるためです。

日本では2009年の株券電子化以降、すべての株式は証券保管振替機構(通称「ほふり」)で一元管理されています。ほふりは、複数の証券会社に分散している同一人物の株式を自動的に合算する「名寄せ」という処理を行います。

名寄せは、氏名、住所、生年月日、マイナンバーなどの情報をもとに、複数の口座が同一人物のものかどうかを判定します。

そのため、証券会社を変えても、同じ名義である限り株主優待を複数もらうことはできないのです。

株主優待を複数回取得したい場合は、証券会社を分けるのではなく、家族など別の名義で株を保有する必要があります。

次のセクションで、株主名簿と名寄せの仕組みをより詳しく解説します。

株主名簿と名寄せの仕組み

株主優待の判定には、株主名簿と名寄せという2つの重要な仕組みが関わっています。

これらを理解することで、なぜ複数の証券会社で株を買っても優待が1回しかもらえないのかが明確になります。

株主名簿とは、企業が株主の情報を管理するための台帳です。

株主の氏名、住所、保有株数などが記載されており、株主優待や配当金の送付先を決定する基準となります。株券電子化以降、この株主名簿の情報は証券保管振替機構(ほふり)を通じて管理されています。

投資家が株式を購入すると、証券会社からほふりに株主情報が通知されます。

ほふりはその情報を集約し、各企業の株主名簿管理人(信託銀行など)に株主情報を提供します。この一連の流れは電子的に処理されるため、投資家が特別な手続きをする必要はありません。

株主名簿への登録は、権利確定日の2営業日前(権利付最終日)に株式を保有していることが条件です。

この日に株主として登録されることで、株主優待や配当金を受け取る権利が確定します。

名寄せとは、投資家が複数の証券会社に口座を開設している場合に、氏名、住所などの情報をもとに同一人物と判定し、保有株数を合算する処理のことです。

この名寄せは、ほふりが銘柄に関係なく一元的に行っています。

名寄せの目的は、株主の保有する株式数を正確に把握することです。

例えば、投資家が同一銘柄の株式を複数の証券会社の口座に分けて保有している場合、名寄せによって企業は株主総会の議決権や少数株主権などの株主の権利の有無や数を適切に把握できます。

名寄せの判定には、氏名、住所、生年月日に加えて、マイナンバーまたは法人番号も利用されます。

証券会社に届け出た情報は一定のルールに基づいて標準化された上でほふりに通知され、既存の情報と照合されます。住所の表記揺れ(「1丁目」と「1-」など)も自動的に補正されるため、表記の違いで別人と判定されることはほとんどありません。

名寄せの仕組みがあるため、同じ名義で複数の証券会社から同じ銘柄を購入しても、株主優待は1回しかもらえません。

具体例を見てみましょう。

例えば、ある企業の株主優待が「100株以上保有で3,000円相当のカタログギフト」という内容だとします。

この場合、SBI証券で100株、楽天証券で100株を保有していても、ほふりの名寄せによって合計200株として扱われ、株主優待は1回(3,000円相当)しか送られてきません。

この仕組みは、株主優待だけでなく配当金や議決権の計算にも適用されます。

ただし、配当金は保有株数に比例して支払われるため、複数の証券会社に分散していても合計額は変わりません。一方、株主優待は保有株数が増えても比例して増えないケースが多いため、同一名義での分散保有はメリットがないのです。

それでは、株主優待を効率的に複数取得するにはどうすればよいのでしょうか。次のセクションで、家族名義を活用した優待倍増方法を解説します。

家族名義で株主優待を増やす方法

同一名義では株主優待を複数もらえませんが、家族それぞれの名義で株を保有すれば、家族の人数分だけ株主優待を取得できます。

ただし、法令を遵守した正しい方法で行う必要があります。

家族名義で株主優待を増やすには、家族それぞれが自分名義の証券口座を開設し、各自の口座から株式を購入する必要があります。

例えば、4人家族(父、母、子2人)がそれぞれ100株ずつ保有すれば、合計400株でも株主優待は4回(4人分)受け取れます。

具体例を見てみましょう。ある企業の株主優待が「100株以上で3,000円相当、200株以上で4,000円相当」という内容の場合、1人で200株保有すると4,000円相当の優待しかもらえません。

しかし、家族2人がそれぞれ100株ずつ保有すれば、3,000円×2人=6,000円相当の優待を取得できます。同じ投資金額でも、家族で分散することで優待の価値が1.5倍になるのです。

家族口座の開設手続きは、通常の口座開設と同じです。

家族それぞれが本人確認書類とマイナンバーを用意し、各自で申し込みを行います。最近では、オンラインで完結する証券会社も多く、スマートフォンだけで手続きできるケースもあります。

多くの証券会社では、未成年者(0歳から)の口座開設も可能です。

未成年口座を開設する場合、親権者が法定代理人として手続きを行いますが、口座名義は子供本人となります。これにより、子供名義でも株主優待を取得できるのです。

未成年口座の開設には、子供の本人確認書類(健康保険証、マイナンバーカードなど)と親権者の本人確認書類が必要です。

また、親権者が同じ証券会社に口座を持っていることが条件となる場合もあります。

未成年口座を活用すれば、家族全員で効率的に株主優待を取得できます。

例えば、5人家族(両親+子供3人)で未成年口座を含めて5つの口座を開設すれば、同じ銘柄で5倍の株主優待を受け取ることも可能です。ただし、次のセクションで説明する借名取引の禁止には十分注意する必要があります。

法令諸規則により、仮名・借名取引は厳格に禁止されています。

借名取引とは、他人の名義を借りて取引を行うことで、たとえ家族間であっても違法行為に該当します。

証券口座の開設、入金、株式の売買注文は、必ず口座名義人本人が行わなければなりません。

具体的には、以下のような行為は借名取引とみなされる可能性があります。

借名取引が発覚した場合、口座の凍結や解約、金融商品取引法違反として罰則を受ける可能性もあります。

家族名義で株主優待投資を行う場合は、必ず家族本人の同意を得て、本人が口座開設や取引の意思決定を行うようにしてください。

未成年者の場合、親権者がサポートしながら取引を行うことは問題ありませんが、あくまで未成年者本人の財産として管理し、本人のための投資であることが前提です。

家族で協力しながら、法令を遵守した正しい方法で株主優待投資を楽しみましょう。

株主優待を探しやすい証券会社の選び方

株主優待投資を効率的に行うには、証券会社選びが重要です。

特に、優待銘柄を探しやすい検索機能や取引コストの低さは、投資成果に大きく影響します。

株主優待を実施している企業は約1,500社以上あり、その中から自分に合った銘柄を探すには、検索機能が充実している証券会社を選ぶことが重要です。

基本的な検索条件としては、権利確定月(いつ優待がもらえるか)、優待内容(食品、金券、割引券など)、最低投資金額(いくらから購入できるか)の3つがあります。

さらに、優待利回りでの絞り込みや、長期保有条件の有無、複数条件の同時選択ができる証券会社もあります。

例えば、「4月と5月の権利確定で、食料品と商品券、10万円以下で購入できる銘柄」といった複雑な条件でも一度に検索できると、効率的に銘柄を探せます。

検索結果の表示方法も重要です。一覧画面で優待内容や最低投資金額、優待品の画像まで表示される証券会社なら、いちいち詳細画面を開く手間が省けます。

株主優待を低リスクで取得する方法として「クロス取引(つなぎ売り)」があります。

これは、現物買いと信用売りを同時に行うことで株価変動リスクを抑える手法です。このクロス取引を行う際、一般信用取引が利用できる証券会社を選ぶことが重要です。

信用取引には「制度信用取引」と「一般信用取引」の2種類があります。

制度信用取引では「逆日歩」という追加コストが発生する可能性があり、場合によっては数千円から数万円の負担となることもあります。一方、一般信用取引では逆日歩が発生しないため、コストを事前に把握できます。

主要なネット証券では、SBI証券、楽天証券、三菱UFJeスマート証券、松井証券などが一般信用取引の売り建てに対応しています。

ただし、一般信用取引で売り建てできる銘柄数や在庫状況は証券会社によって異なるため、自分が欲しい優待銘柄が取引可能かを確認しましょう。

株主優待投資では、株式の購入と売却を繰り返すため、取引手数料が投資成果に大きく影響します。

手数料が安い証券会社を選ぶことで、優待取得のコストを最小限に抑えられます。

現物取引の手数料体系には、「1約定ごと」と「1日定額」の2種類があります。

1約定ごとのプランは、1回の取引ごとに手数料が発生します。一方、1日定額プランは、1日の取引合計額に応じて手数料が決まります。多くの証券会社では、1日の取引額が50万円または100万円以下の場合、手数料が無料になるプランを提供しています。

株主優待銘柄の多くは100株あたり50万円以下で購入できるため、1日定額プランを選択すれば手数料無料で取引できるケースが多いです。

自分の取引スタイルに合わせて、最もコストが低くなる手数料プランを選びましょう。

家族名義で株主優待を増やす場合、家族口座の開設がスムーズにできる証券会社を選ぶと便利です。

特に、未成年口座の開設に対応しているか、家族紹介プログラムがあるかなどを確認しましょう。

未成年口座の開設条件は証券会社によって異なります。0歳から開設可能な証券会社もあれば、一定の年齢制限がある場合もあります。

また、親権者が同じ証券会社に口座を持っていることが条件となるケースもあるため、事前に確認が必要です。

家族紹介プログラムがある証券会社では、既存の口座保有者が家族を紹介することで、ポイントや現金がもらえる特典があります。

これらのサポートが充実している証券会社を選ぶことで、家族全員での株主優待投資をよりスムーズに始められます。

株主優待を探しやすいおすすめの証券会社5社

株主優待投資に適した証券会社を5社厳選してご紹介します。

それぞれの特徴を理解して、自分に合った証券会社を選びましょう。

| 項目 | 内容 |

|---|---|

| 口座数 | 約15,000,000口座 ※2025年11月25日時点(SBIネオモバイル証券など含む) |

| 取引手数料 | 【スタンダードプラン(1注文ごと)】 取引金額に関係なく0円【アクティブプラン(1日定額制)】 1日100万円以下の取引:0円※現物取引・信用取引・単元未満株(S株)もすべて対象です。 |

| NISA対応 | 〇※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(259銘柄)※2025年3月3日時点※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 外国株 / 投資信託(約1,329銘柄 ※2025年3月3日時点)※現物取引のみ |

| 投資信託 | 約2,550本 ※2025年3月3日時点 |

| 外国株 | 8カ国/米国株式(5,000銘柄)※現物取引のみ |

| 取引ツール(PC) | HYPER SBI 2 / HYPER SBI / SBI CFDトレーダー |

| スマホアプリ | SBI証券 株アプリ / 米国株アプリ / かんたん積立 / HYPER FX / HYPER 先物 / HYPER CFD |

| 提携銀行口座 | SBI新生銀行 / 住信SBIネット銀行 |

| ポイント投資・付与 | Pontaポイント / dポイント / Vポイント(クレカ積立)※現物取引のみ |

| 口座開設スピード | 最短 翌営業日 |

SBI証券は、株主優待検索機能が最も充実している証券会社です。

権利確定月、優待内容、最低投資金額はもちろん、優待利回りや長期保有条件など、細かい条件を指定して銘柄を探せます。複数条件の同時選択も可能なため、「3月と9月の権利確定で、食料品または商品券、投資金額20万円以下」といった複雑な検索もスムーズです。

SBI証券の特徴

投資信託の取扱本数は約2,600本と業界トップクラスで、NISA口座での株主優待投資にも対応しています。

株主優待投資を本格的に始めたい方には、まずSBI証券の口座開設をおすすめします。

| 項目 | 内容 |

|---|---|

| 口座数 | 約13,000,000口座 ※2025年11月時点 |

| 取引手数料 | 【ゼロコース】 国内株式(現物・信用):0円 かぶミニ®(単元未満株):0円 投資信託:0円 ※ゼロコース選択時。 ※一部、スプレッドや信託財産留保額が発生する場合があります。 |

| NISA対応 | 〇(新NISA対応)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 251銘柄 ※2025年2月28日時点 ※現物取引のみ |

| 成長投資枠対象商品 | 国内株式 / 外国株式 / 投資信託(約1,345銘柄)※現物取引のみ |

| 投資信託 | 約2,550本 ※2025年4月24日時点 |

| 外国株 | 6カ国/米国株式(約4,500銘柄)※現物取引のみ |

| 取引ツール(PC) | マーケットスピード / マーケットスピード II / 楽天MT4 |

| スマホアプリ | iSPEED / iSPEED for iPad / iSPEED FX / iSPEED 先物 |

| 提携銀行口座 | 楽天銀行(マネーブリッジ) |

| ポイント投資・付与 | 楽天ポイント(投資信託 / 国内株式 / 米国株式<円貨決済>)※現物取引のみ |

| 口座開設スピード | 最短 翌営業日 |

楽天証券は、楽天経済圏を活用したい方に最適な証券会社です。

株式取引や投資信託の保有で楽天ポイントが貯まり、貯まったポイントで株式を購入することもできます。楽天カードで投資信託を積み立てれば、最大1%のポイント還元も受けられます。

楽天証券の特徴

取引ツール「MARKET SPEED Ⅱ」は高機能で、リアルタイムの株価情報や詳細なチャート分析が可能です。

楽天グループのサービスを日常的に利用している方なら、楽天証券を選ぶことでポイントを効率的に貯めながら株主優待投資を楽しめます。

| 項目 | 内容 |

|---|---|

| 口座数 | 約1,800,000口座 ※2025年2月時点 |

| 取引手数料 | 【ワンショット手数料コース】 約定代金5万円以下:55円(税込) 約定代金50万円超:1,070円(税込)【一日定額手数料コース】 1日100万円まで:0円 1日300万円まで:2,750円(税込) 以降300万円ごとに:2,750円(税込)加算 |

| NISA対応 | 〇(日本株・米国株・投資信託の売買手数料が無料)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 251銘柄(2025年4月時点)※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 米国株 / 投資信託(1,155銘柄)※現物取引のみ |

| 投資信託 | 約1,853本(購入時手数料すべて無料) |

| 外国株 | 米国株:約1,050銘柄(2025年4月時点)※現物取引のみ |

| 取引ツール(PC) | kabuステーション / 銘柄スカウター |

| スマホアプリ | 三菱UFJ eスマート証券アプリ / 米国株アプリ / 投信アプリ |

| 提携銀行口座 | 三菱UFJ銀行 / auじぶん銀行 |

| ポイント投資・付与 | Pontaポイント(投資信託の積立に利用可能)※現物取引のみ |

| 口座開設スピード | 最短翌営業日(スマートフォンによるオンライン申込) |

三菱UFJeスマート証券(旧auカブコム証券)は、株主優待検索の画面が見やすく、初心者にも使いやすい証券会社です。

検索結果の一覧画面で優待内容や最低投資金額、優待品の画像まで表示されるため、詳細画面をいちいち開く手間が省けます。

三菱UFJeスマート証券の特徴

株主優待の「自動優待取得設定」機能もあり、貸株サービス利用中でも権利付最終日に自動的に株を返却して優待を取得できます。

三菱UFJフィナンシャル・グループの一員として信頼性も高く、安心して取引できる証券会社です。

| 項目 | 内容 |

|---|---|

| 口座数 | 約2,700,000口座 ※2025年2月時点 |

| 取引手数料 | 【取引毎手数料コース】

|

| NISA対応 | 〇(日本株・米国株・中国株・投資信託の売買手数料が無料)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(銘柄数は公式サイトで確認)※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 米国株 / 中国株 / 投資信託(約1,750本以上)※現物取引のみ |

| 投資信託 | 約1,800本(購入時手数料すべて無料) |

| 外国株 | 2カ国/米国株:約5,000銘柄以上(2025年1月27日時点)※現物取引のみ |

| 取引ツール(PC) | マネックストレーダー / 銘柄スカウター |

| スマホアプリ | マネックス証券アプリ / 米国株アプリ / 投信アプリ |

| 提携銀行口座 | マネックス証券専用銀行口座(詳細は公式サイトで確認) |

| ポイント投資・付与 | マネックスポイント / dポイント(投資信託の積立に利用可能)※現物取引のみ |

| 口座開設スピード | オンライン申込で最短翌営業日 |

マネックス証券は、米国株投資にも強みを持つ証券会社です。

米国株の取扱銘柄数は約5,000銘柄と業界トップクラスで、米国株の配当情報も充実しています。国内株の株主優待検索機能も、通常の銘柄検索(スクリーニング)機能と統合されており、株価指標や財務指標と組み合わせた詳細な検索が可能です。

マネックス証券の特徴

IPO(新規公開株)の取扱実績も年間54銘柄(2024年)と豊富で、株主優待投資と並行してIPO投資を楽しみたい方にもおすすめです。

株主優待だけでなく、幅広い投資スタイルに対応できる証券会社です。

| 項目 | 内容 |

|---|---|

| 口座数 | 約1,670,000口座 ※2025年3月時点 |

| 取引手数料 | 【ボックスレート(1日定額制)】 1日の約定代金合計50万円まで:0円 50万円超:1,000円(税込1,100円)~※25歳以下なら約定代金に関わらず手数料無料 |

| NISA対応 | 〇(日本株、米国株、投資信託すべて売買手数料無料)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 〇(銘柄数は公式サイトで確認)※現物取引のみ |

| 成長投資枠対象商品 | 国内株 / 米国株 / 投資信託(約1,800本以上)※現物取引のみ |

| 投資信託 | 約1,900本以上(購入時手数料すべて無料) |

| 外国株 | 米国株:約4,900銘柄(2025年4月23日時点)※現物取引のみ |

| 取引ツール(PC) | ネットストック・ハイスピード(無料) |

| スマホアプリ | 日本株アプリ / 投信アプリ / 米国株アプリ(すべて無料) |

| 提携銀行口座 | MATSUI Bank(松井証券専用銀行) |

| ポイント投資・付与 | 松井証券ポイント(投資信託の積立に利用可能)※現物取引のみ |

| 口座開設スピード | 最短即日(スマートフォンによるオンライン申込) |

松井証券は、1日の取引金額が50万円以下なら手数料無料という魅力的な手数料体系を持つ証券会社です。

株主優待銘柄の多くは100株あたり50万円以下で購入できるため、手数料を気にせず取引できます。さらに、25歳以下の方は取引金額に関係なく手数料無料です。

松井証券の特徴

株主優待検索機能では、長期保有条件での絞り込みが可能で、長期保有で優待内容がグレードアップする銘柄を探しやすくなっています。

創業100年以上の歴史を持つ老舗証券会社で、サポート体制も充実しています。コストを抑えて株主優待投資を始めたい方には、松井証券が最適です。

クロス取引で株主優待を取得する方法

クロス取引は、株価変動リスクを抑えながら株主優待を取得できる手法です。

ただし、仕組みを正しく理解し、リスクを把握した上で実践する必要があります。

クロス取引とは、現物買いと信用売りを同時に行うことで、株価変動リスクを相殺しながら株主優待の権利だけを取得する手法です。別名「つなぎ売り」とも呼ばれます。

通常、株主優待を取得するには権利付最終日に株を保有し、権利落ち日以降に売却する必要があります。

しかし、多くの優待銘柄は権利落ち日に株価が下落する傾向があり、優待価値以上の損失が出る可能性があります。

クロス取引では、権利付最終日に「現物買い」と「信用売り」を同じ株数、同じ価格で発注します。

これにより、株価が上がっても下がっても、現物買いの損益と信用売りの損益が相殺されます。権利落ち日以降に「現渡」(保有している現物株を信用売りの決済に充当する方法)を行えば、株価変動の影響を受けずに優待だけを取得できるのです。

クロス取引を行う際は、「一般信用取引」で売り建てができる証券会社を選ぶことが重要です。

信用取引には「制度信用取引」と「一般信用取引」の2種類があり、それぞれ特徴が異なります。

制度信用取引では、証券会社が証券金融会社を通じて株を調達します。人気の優待銘柄では権利付最終日に向けて売り建てが集中し、株の調達が困難になると「逆日歩」という追加コストが発生します。

逆日歩は取引後にならないと金額が分からず、場合によっては優待価値を大きく上回るコストになることもあります。

一方、一般信用取引では、証券会社が自社で調達した株を貸し出すため、逆日歩が発生しません。

貸株料は制度信用よりやや高めですが、コストを事前に把握できるため安心です。主要なネット証券では、SBI証券、楽天証券、三菱UFJeスマート証券、松井証券などが一般信用取引の売り建てに対応しています。

逆日歩とは、制度信用取引で株の調達が困難になった際に発生する追加コストです。

「1株あたり1日につき○円」という形で計算され、保有日数分が加算されます。権利確定日をまたぐ場合、土日を含めて3日分以上の逆日歩が発生することもあります。

逆日歩は取引が終了するまで金額が判明しないため、予想外の高額コストになるリスクがあります。

過去には、3,000円相当の優待を取得するために数万円の逆日歩を支払ったケースも報告されています。特に、12月の権利確定銘柄は年末年始の休場により逆日歩日数が5日分以上になるため、注意が必要です。

逆日歩を回避する最も確実な方法は、一般信用取引を利用することです。

一般信用取引では逆日歩が発生しないため、コストを完全に把握した上でクロス取引ができます。

ただし、一般信用取引で売り建てできる銘柄は限られており、人気銘柄は在庫が早期になくなることもあります。欲しい優待銘柄がある場合は、早めに在庫状況を確認し、計画的にクロス取引を実行しましょう。

株主優待取得で気をつけたい3つのこと

株主優待投資は魅力的ですが、リスクやデメリットも存在します。

投資判断を行う前に、以下の点をしっかり理解しておきましょう。

株主優待投資でも、株式投資である以上、株価変動により元本割れのリスクがあります。

優待内容が魅力的でも、株価が大きく下落すれば、優待価値以上の損失が出る可能性があります。

特に、権利落ち日には株価が下落する傾向があります。これは、優待目的で権利付最終日まで株を保有していた投資家が、権利確定後に一斉に売却するためです。

優待利回りが高い銘柄ほど、権利落ち日の下落幅が大きくなる傾向があります。

株価変動リスクを抑えるには、クロス取引の活用や、長期保有を前提とした銘柄選びが有効です。

また、企業の業績や財務状況を確認し、優待がなくても投資したいと思える企業を選ぶことも重要です。優待だけに注目せず、株式としての投資価値も総合的に判断しましょう。

株主優待は企業が任意で実施している制度であり、業績悪化や経営方針の変更により、優待内容が変更されたり廃止されたりするリスクがあります。

実際に、長年人気を誇っていたオリックスが2024年3月に株主優待を廃止したことは、多くの投資家に衝撃を与えました。

優待廃止が発表されると、優待目的で保有していた投資家からの売りが殺到し、株価が急落するケースが一般的です。

1つの銘柄に集中投資していると、優待廃止による株価下落で大きな損失を被る可能性があります。

このリスクを軽減するには、複数の銘柄に分散投資することが重要です。

異なる業種、異なる権利確定月の銘柄を組み合わせることで、1つの銘柄で優待廃止があっても、ポートフォリオ全体への影響を最小限に抑えられます。

また、企業の業績や財務状況を定期的にチェックし、優待廃止の兆候がないか注意を払うことも大切です。

株主優待を取得するには、株式の購入と売却(またはクロス取引)が必要で、取引手数料や信用取引のコストが発生します。

これらのコストが優待価値を上回ってしまうと、実質的に損失となります。

例えば、1,000円相当の優待を取得するために、往復の取引手数料が500円、クロス取引の貸株料が300円かかった場合、実質的な優待価値は200円まで減少します。

さらに、制度信用取引で逆日歩が発生すれば、優待価値を完全に相殺してしまう可能性もあります。

手数料負担を最小限に抑えるには、手数料が安い証券会社を選ぶこと、1日定額プランで無料枠を活用すること、一般信用取引を利用して逆日歩リスクを回避することが重要です。

また、優待価値に対してコストが高すぎる銘柄は避け、費用対効果を考えた銘柄選びを心がけましょう。

よくある質問(Q&A)

株主優待投資に関する、よくある質問にお答えします。

はい、NISA口座で購入した株式でも株主優待はもらえます。

NISA口座は配当金や売却益が非課税になる制度ですが、株主優待の取得には影響しません。権利付最終日にNISA口座で株式を保有していれば、通常の口座と同様に株主優待を受け取れます。

ただし、NISA口座で購入した株式はクロス取引の「現渡」に使用できません。

クロス取引で優待を取得したい場合は、特定口座または一般口座で現物買いを行う必要があります。NISA口座は長期保有を前提とした優待投資に適しています。

信用取引の「買い建て」で保有している株式は、株主優待の対象外です。

株主優待を受け取るには、現物株式を保有している必要があります。これは、信用買いの場合、実際の株主は証券会社や証券金融会社であり、投資家本人ではないためです。

ただし、信用取引でも配当金相当額(配当落調整金)は受け取れます。

株主優待を目的とする場合は、必ず現物株式で投資することを忘れないようにしましょう。クロス取引では、現物買いと信用売りを組み合わせることで、株主優待を取得できます。

長期保有優遇制度は、企業が株主番号の継続性で判定しています。

証券会社を変更しても、株主番号が変わらなければ長期保有期間は継続されます。ただし、株式を一度売却してから別の証券会社で買い直すと、株主番号が変更される可能性があります。

証券会社を変更する際は、「株式移管」の手続きを利用すれば、株式を売却せずに別の証券会社に移すことができます。

この場合、株主番号は維持されるため、長期保有期間も継続されます。ただし、移管手数料がかかる場合があるため、事前に確認しましょう。

株主優待は税法上「雑所得」として扱われますが、一般的なサラリーマンの場合、年間の雑所得が20万円以下であれば確定申告は不要です。

ただし、高額な優待を多数取得している場合や、他の雑所得と合わせて20万円を超える場合は、確定申告が必要になります。

株主優待の評価額は、企業が設定した優待品の価値(カタログギフトなら記載金額、商品券なら券面額)で計算します。

複数の銘柄で優待を取得している場合は、すべての優待の合計額で判定します。税務については専門家に相談することをおすすめします。

家族で優待投資を始める手順は以下の通りです。

重要なのは、口座開設から取引まで、必ず本人の意思で行うことです。

借名取引は法令で禁止されているため、家族であっても他人の名義を勝手に使用してはいけません。家族で協力しながら、法令を遵守した正しい方法で株主優待投資を楽しみましょう。

株主優待は、同一名義で複数の証券会社に株を保有しても1回しかもらえません。

これは、証券保管振替機構(ほふり)が行う「名寄せ」により、同一人物の保有株数が自動的に合算されるためです。しかし、家族それぞれの名義で株を保有すれば、家族の人数分だけ株主優待を取得できます。

家族名義で優待を増やす際は、借名取引の禁止に注意し、必ず本人の意思で口座開設と取引を行いましょう。

未成年者の口座開設も可能なため、家族全員で協力すれば効率的に優待を取得できます。

証券会社選びでは、株主優待検索機能の充実度、一般信用取引の取扱い、手数料の安さ、家族口座開設のサポートを重視しましょう。

SBI証券、楽天証券、三菱UFJeスマート証券、マネックス証券、松井証券は、いずれも株主優待投資に適した証券会社です。

クロス取引を活用すれば、株価変動リスクを抑えながら優待を取得できます。ただし、一般信用取引を利用して逆日歩リスクを回避することが重要です。

なお、投資には元本割れのリスクがあります。株主優待はあくまで企業からの株主還元の一つであり、優待内容は変更・廃止される可能性があります。最終的な投資判断はご自身の責任で行ってください。不明な点があれば、各証券会社や専門家にご相談されることをおすすめします。

| 順位 | 証券会社 | 特徴 | 手数料 | 口座開設 |

|---|---|---|---|---|

| 1 | SBI証券 おすすめ |

|

0円 | 口座開設 |

| 2 | 楽天証券 |

|

0円 | 詳細を見る |

| 3 | moomoo証券 |

|

0円 | 詳細を見る |

PR | 情報は2026年2月時点

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!