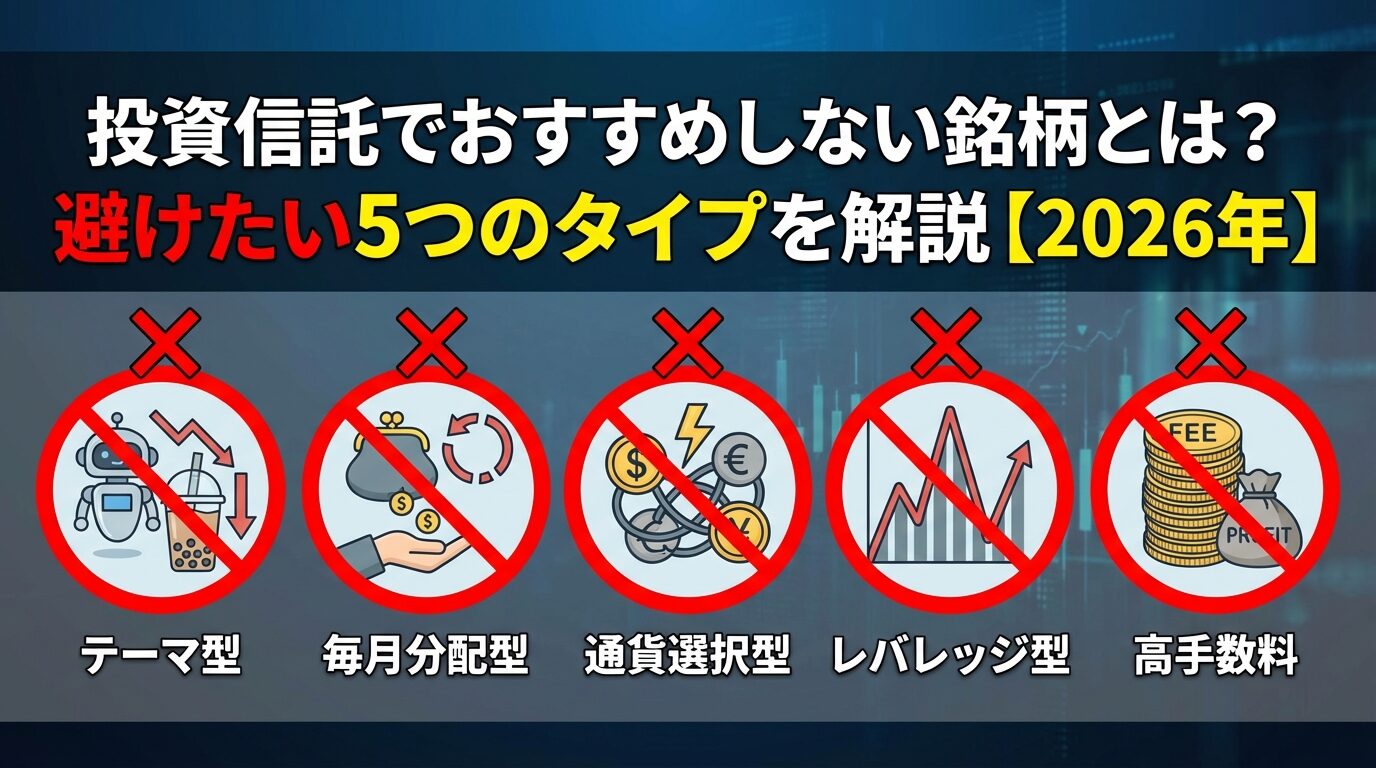

投資信託でおすすめしない銘柄とは?避けたい5つのタイプを解説【2026年】

投資を始めたいけれど、ネットだけでは不安という方は多いのではないでしょうか。

窓口がある証券会社なら、専門家に直接相談しながら資産運用を進められます。

この記事では、対面サポートが受けられる主要証券会社5社の特徴を比較し、あなたに合った証券会社の選び方を詳しく解説します。

手数料は高めでも、専門家のアドバイスを受けながら安心して投資したい方に向けた情報をお届けします。

窓口証券を選ぶポイントから、実際の相談の流れ、良い担当者の見極め方まで、初めての方でもわかりやすくご紹介します。

証券口座を開設するならSBI証券がおすすめ

※最短5分で申込完了 ※口座開設・維持費無料

目次

窓口がある証券会社とは

窓口がある証券会社とは、実店舗を構えて対面での相談サービスを提供する証券会社のことです。担当者と直接顔を合わせて投資の相談ができるため、投資初心者や、まとまった資金を運用したい方に適しています。

ネット証券が普及した現在でも、全国に店舗網を持つ大手証券会社は根強い人気があります。特に退職金の運用や相続対策など、人生の大きな決断を伴う資産運用では、専門家のアドバイスを直接受けられる安心感が重視されているんです。

窓口証券とネット証券の最も大きな違いは、担当者による対面サポートの有無です。窓口証券では専任の担当者がつき、投資の相談から商品の提案、売買の手続きまで、きめ細かなサポートを受けられます。

一方、ネット証券は店舗を持たず、インターネット上ですべての取引が完結します。そのため運営コストを抑えられ、手数料が大幅に安くなっています。例えば20万円の株式を売買する場合、窓口証券では2,000円以上の手数料がかかることもありますが、ネット証券なら無料から数百円程度です。

ただし、ネット証券では投資判断をすべて自分で行う必要があります。商品選びから売買のタイミングまで、自分で情報を集めて決断しなければなりません。窓口証券は手数料が高い分、この判断をプロにサポートしてもらえるという価値があるわけです。

5大証券会社とは、国内で長い歴史と実績を持つ大手対面証券会社のことを指します。具体的には、野村證券、大和証券、SMBC日興証券、みずほ証券、三菱UFJモルガン・スタンレー証券の5社です。

これらの証券会社は、全国に数百の店舗を展開し、豊富な商品ラインナップと充実したサポート体制を誇ります。特に野村證券は業界最大手として、預かり資産や店舗数で圧倒的な存在感を示しています。大和証券も170以上の店舗を持ち、地方都市にも積極的に出店しているのが特徴です。

5大証券会社はいずれも金融庁に登録された第一種金融商品取引業者であり、投資者保護基金にも加入しています。万が一証券会社が破綻した場合でも、1,000万円までの資産が保護される仕組みがあるため、安心して資産を預けられます。

また、メガバンクグループの傘下にある証券会社も多く、企業の信用力という点でも信頼性が高いと言えるでしょう。

窓口がある証券会社おすすめ5社

ここからは、窓口サポートが充実している主要証券会社5社の特徴を詳しくご紹介します。それぞれの強みや店舗網、サービス内容を比較することで、あなたに合った証券会社が見つかるはずです。

| 項目 | 内容 |

|---|---|

| 口座数 | 約550万口座 |

| 取引手数料 | 現物取引:152円~78,571円 信用取引:1注文あたり524円 |

| 投資信託 | 約900本 |

| ミニ株(単元未満株) | 対応(まめ株) ※詳細不明 |

| NISA対応 | 対応(つみたて投資枠・成長投資枠)※現物取引のみ |

| 外国株 | 4カ国 米国株:約850銘柄※現物取引のみ |

| IPO取扱実績 | 年間46銘柄(2024年実績) |

| IPO主幹事件数 | 年間16社(2024年実績) |

| ポイントサービス | 野村ポイント※現物取引のみ |

| 口座開設スピード | 最短5営業日 |

| 取引ツール(PC) | Webアプリ |

| スマホアプリ | Webアプリ |

野村證券の特徴

野村證券は、国内証券業界のトップに君臨する最大手の証券会社です。全国に約150の店舗を展開し、預かり資産は約153兆円と圧倒的な規模を誇ります。長年培ってきた信頼と実績があり、「証券会社といえば野村」というイメージを持つ方も多いでしょう。

野村證券の強みは、豊富な商品ラインナップと高度な情報提供力にあります。国内外の株式はもちろん、債券、投資信託、保険商品まで幅広く取り扱っており、一つの窓口で資産全体の相談ができます。特にIPO(新規公開株)では主幹事を務めることが多く、年間16社の主幹事実績があります。有望な新規上場株に投資したい方には大きな魅力です。

また、野村證券は調査・分析力にも定評があります。アナリストによる企業分析レポートや市場見通しなど、質の高い投資情報を顧客に提供しています。担当者を通じて、個人ではなかなか入手できない情報にアクセスできるのは大きなメリットと言えるでしょう。

手数料水準は5社の中でも高めに設定されています。現物株式の売買では、約定金額に応じて最低152円から最高78,571円の手数料がかかります。コストよりもサービスの質や情報の価値を重視する方に向いている証券会社です。

大和証券の特徴

大和証券は、野村證券に次ぐ業界第2位の大手証券会社です。全国に170以上の店舗を展開しており、地方都市にも積極的に出店しているのが特徴です。近年は小規模な営業所を増やす戦略を取っており、より身近な場所で相談できる環境を整えています。

大和証券の魅力は、きめ細かなサポート体制にあります。店舗数が多いため、自宅や職場から通いやすい立地に店舗がある可能性が高く、気軽に相談に行けるのが利点です。営業担当者の教育にも力を入れており、初心者にもわかりやすい説明を心がけているという評判があります。

取扱商品も充実しており、投資信託は約900本、外国株式は米国を中心に4カ国の銘柄に投資できます。IPOでは年間46銘柄を取り扱い、主幹事も一定数務めているため、新規公開株への投資機会も豊富です。また、証券担保ローンなど、保有資産を活用した資金調達サービスも提供しています。

手数料体系は野村證券と同程度の水準です。ただし、大和証券は以前提供していたポイントサービスを終了しており、現在はポイント還元による実質的なコスト削減ができない点には注意が必要でしょう。

| 項目 | 内容 |

|---|---|

| 口座数 | 約400万口座 |

| 取引手数料 | ダイレクトコース:137円~27,500円 総合コース:1,925円〜192,500円 |

| 投資信託 | 約1,000本 |

| ミニ株(単元未満株) | 非対応 |

| NISA対応 | 対応(つみたて投資枠・成長投資枠)※現物取引のみ |

| 外国株 | 2カ国以上 米国株:約2,200銘柄※現物取引のみ |

| IPO取扱実績 | 年間52銘柄(2024年実績) |

| IPO主幹事件数 | 年間22社(2024年実績) |

| ポイントサービス | Vポイント / dポイント※現物取引のみ |

| 口座開設スピード | 最短即日 |

| 取引ツール(PC) | パワートレーダー / BRiSK |

| スマホアプリ | SMBC日興証券アプリ |

SMBC日興証券の特徴

SMBC日興証券は、三井住友フィナンシャルグループ傘下の大手証券会社です。全国に約90の店舗を展開し、三井住友銀行との連携による総合的な金融サービスを提供しています。銀行と証券の窓口が近い場合も多く、預金と投資を一体的に相談できるのが特徴です。

SMBC日興証券の強みは、IPOの取扱実績の豊富さです。年間52銘柄のIPOを取り扱い、主幹事も22社と5大証券の中でトップクラスの実績を誇ります。新規公開株は公募価格から初値が大きく上昇することも多いため、IPO投資に興味がある方には特におすすめです。

また、ダイレクトコースと総合コースの2つのコースを用意しており、利用スタイルに応じて選べるのも魅力です。ダイレクトコースはオンライン取引専用で手数料が抑えられ、総合コースは対面サポートを受けられる代わりに手数料が高めに設定されています。状況に応じて使い分けることで、コストとサービスのバランスを取ることができます。

ポイントサービスも充実しており、Vポイントやdポイントが貯まります。貯まったポイントは投資信託の購入に使えるため、実質的なコスト削減につながります。三井住友カードを利用している方なら、ポイント経済圏を活用した効率的な資産運用が可能です。

| 項目 | 内容 |

|---|---|

| 口座数 | 約170万口座 |

| 取引手数料 | 現物取引:1,045円〜84,480円 信用取引:無料 |

| 投資信託 | 約100本 |

| ミニ株(単元未満株) | 対応(詳細不明) |

| NISA対応 | 対応(つみたて投資枠・成長投資枠)※現物取引のみ |

| 外国株 | 6カ国 米国株:約6,500銘柄※現物取引のみ |

| IPO取扱実績 | 年間43銘柄(2024年実績) |

| IPO主幹事件数 | 年間19社(2024年実績) |

| ポイントサービス | なし |

| 口座開設スピード | 最短3営業日 |

| 取引ツール(PC) | Webアプリ |

| スマホアプリ | みずほ証券 株アプリ |

みずほ証券の特徴

みずほ証券は、みずほフィナンシャルグループの証券部門を担う大手証券会社です。全国に約80の店舗を展開し、みずほ銀行の支店内に併設されているケースも多く見られます。銀行との連携により、預金、ローン、保険、証券を一つの窓口で相談できる総合力が魅力です。

みずほ証券の特徴は、外国株式の取扱国数の多さです。米国、中国、香港など6カ国の株式に投資でき、特に米国株は約6,500銘柄と5大証券の中で最も充実しています。グローバルな分散投資を考えている方には適した選択肢と言えるでしょう。

IPOの取扱実績も豊富で、年間43銘柄を取り扱い、主幹事は19社と高い水準を維持しています。大手企業の新規上場では主幹事を務めることも多く、注目度の高いIPOに参加できる機会があります。

ただし、みずほ証券は2020年にポイントサービスを終了しており、現在はポイント還元による実質的なコスト削減ができません。また、投資信託の取扱本数は約100本と、他の4社と比べるとやや少なめです。株式投資を中心に考えている方や、みずほ銀行をメインバンクとして利用している方に向いている証券会社です。

| 項目 | 内容 |

|---|---|

| 口座数(残あり口座) | 約105.3万口座 ※2025年3月末時点 |

| 取引手数料 | 【国内株式】 約定代金 × 最大1.265%(税込) ※最低手数料2,750円(税込) 【米国株式】 約定代金 × 0.495%(税込) ※最低手数料22米ドル(税込) ※手数料は取引チャネルや銘柄により異なります。 |

| NISA対応 | 〇(新NISA:つみたて投資枠・成長投資枠ともに対応)※現物取引のみ |

| つみたて投資枠取扱銘柄数 | 29銘柄 ※2025年時点 ※現物取引のみ |

| 成長投資枠対象商品 | 国内株式(約4,000銘柄) / 米国株式 / 投資信託(約285本)※現物取引のみ |

| 投資信託 | 約4,054本 ※2025年7月時点 |

| 外国株 | 米国株:約4,500銘柄 その他外国株:取扱限定的 ※現物取引のみ |

| 取引ツール(PC) | オンライントレード(WEB) 専用取引アプリ(PC版) |

| スマホアプリ | 三菱UFJモルガン・スタンレー証券アプリ(iOS / Android対応) |

| 提携銀行口座 | 三菱UFJ銀行(即時入出金サービス対応) |

| ポイント投資・付与 | なし(ポイント投資制度は未対応) |

| 口座開設スピード | 通常2〜3営業日 ※オンライン申込後、書類提出状況により変動 |

三菱UFJモルガン・スタンレー証券の特徴

三菱UFJモルガン・スタンレー証券は、三菱UFJフィナンシャル・グループと米国の名門投資銀行モルガン・スタンレーの合弁による証券会社です。全国に約70の店舗を展開し、国内外のネットワークを活かした情報提供力が強みとなっています。

最大の特徴は、モルガン・スタンレーの国際的な情報網を活用できることです。海外市場の分析や外国企業の調査レポートなど、グローバルな投資情報にアクセスできます。外国株式は14カ国と5大証券の中で最も多く、世界中の市場に投資したい方には魅力的な選択肢です。

IPOでは年間21銘柄を取り扱い、主幹事も9社務めています。特に大型のIPOや国際的な案件に強みがあり、注目度の高い新規公開株に投資できる機会があります。また、投資信託は約750本と幅広く取り揃えており、国内外の多様な商品から選べます。

三菱UFJ銀行との連携も強みの一つです。銀行の支店と近い場所に店舗があることも多く、預金、ローン、証券を総合的に相談できます。三菱UFJ銀行をメインバンクとして利用している方なら、一体的な資産管理がしやすいでしょう。

ただし、ポイントサービスは提供していないため、ポイント還元を重視する方には向いていません。

窓口証券を選ぶ5つのポイント

窓口がある証券会社を選ぶ際には、いくつかの重要なポイントがあります。手数料の安さだけでなく、自分の投資スタイルや生活環境に合った証券会社を選ぶことが、長く付き合っていく上で大切です。ここでは、証券会社選びの5つの判断基準を詳しく解説します。

窓口証券を選ぶ上で最も基本的なポイントは、店舗の立地です。自宅や職場から通いやすい場所に店舗があるかどうかを確認しましょう。定期的に相談に行くことを考えると、駅から近い、自宅から30分以内など、アクセスの良さは重要な判断材料になります。

大和証券は全国に170以上の店舗を展開しており、地方都市でも店舗を見つけやすいのが特徴です。一方、三菱UFJモルガン・スタンレー証券は約70店舗と少なめなので、地方在住の方は近くに店舗があるか事前に確認する必要があるでしょう。各社の公式サイトには店舗検索機能があるので、まずは自分の生活圏内に店舗があるかチェックしてみてください。

窓口証券では担当者との関係が投資の成否を左右します。担当者の専門知識や提案力はもちろん、あなたの話をよく聞いてくれるか、リスクをきちんと説明してくれるかといった姿勢も重要です。

証券会社によっては、証券アナリストやファイナンシャルプランナーなどの資格保有者が多く在籍しているところもあります。野村證券や大和証券は社員教育に力を入れており、専門性の高い担当者が多いと言われています。ただし、最終的には個々の担当者との相性もあるため、初回相談時にしっかりと見極めることが大切です。

窓口証券の手数料は、ネット証券と比べると高めに設定されています。しかし、証券会社によって手数料体系は異なるため、自分の取引スタイルに合った料金プランを選ぶことが重要です。

例えば、SMBC日興証券はダイレクトコースと総合コースを用意しており、対面相談が必要な時だけ総合コースを利用するといった使い分けができます。また、野村證券やSMBC日興証券はポイントサービスを提供しており、取引に応じてポイントが貯まるため、実質的なコスト削減につながります。手数料の絶対額だけでなく、受けられるサービスの内容とのバランスで判断しましょう。

証券会社によって取り扱う商品の種類や数は大きく異なります。国内株式だけでなく、外国株式、投資信託、債券、IPOなど、自分が投資したい商品を取り扱っているか確認しましょう。

外国株式への投資を考えているなら、三菱UFJモルガン・スタンレー証券の14カ国やみずほ証券の6カ国は魅力的です。IPO投資に興味があるなら、SMBC日興証券の年間52銘柄、主幹事22社という実績は見逃せません。投資信託の本数では野村證券の約900本が充実しています。自分の投資目的に合わせて、必要な商品を取り扱っている証券会社を選びましょう。

窓口証券の価値は、手厚いサポートにあります。どのようなサポートが受けられるのか、事前に確認しておくことが大切です。定期的な運用報告や市場動向の情報提供、資産全体のポートフォリオ分析など、証券会社によってサービス内容は異なります。

また、営業時間も重要なポイントです。平日の日中しか営業していない店舗が多いため、仕事をしている方は相談に行きづらいかもしれません。最近は事前予約制を導入している証券会社も増えており、野村證券では来店予約システムを活用することで、待ち時間なくスムーズに相談できます。電話やオンラインでの相談に対応しているかも確認しておくと良いでしょう。

窓口証券のメリット3つ

窓口がある証券会社を選ぶ最大の理由は、対面でのサポートが受けられることです。手数料が高くても多くの人が窓口証券を選ぶのには、明確な理由があります。ここでは、窓口証券ならではの3つのメリットを詳しく見ていきましょう。

窓口証券の最大のメリットは、専門家に直接相談できる安心感です。投資初心者にとって、どの商品を選べばいいのか、いつ買えばいいのか、リスクはどの程度なのかといった判断は難しいものです。窓口証券なら、経験豊富な担当者が一緒に考えてくれます。

特に退職金や相続で得たまとまった資金を運用する場合、失敗は許されません。自分一人で判断するのは不安が大きいため、プロのアドバイスを受けながら慎重に進めたいと考える方が多いんです。担当者は市場の動向や商品の特性を熟知しているため、あなたの状況に合わせた提案をしてくれます。

また、対面で話すことで、細かいニュアンスや不安な点をしっかり伝えられるのも大きな利点です。メールやチャットでは伝わりにくい微妙な疑問も、顔を見ながら話すことで解消できます。投資は長期的な取り組みなので、信頼できる相談相手がいることは、精神的な支えにもなるでしょう。

投資には、複雑な商品や煩雑な手続きがつきものです。窓口証券なら、こうした面倒な部分を担当者がサポートしてくれます。例えば、NISA口座の開設手続きや、相続時の口座移管、確定申告に必要な書類の準備など、初めての方には難しい手続きも、担当者が丁寧に案内してくれます。

また、債券や仕組債、デリバティブ商品など、仕組みが複雑な金融商品を理解するのは容易ではありません。ネットの情報だけでは理解しきれない部分も、担当者が図や具体例を使って説明してくれるため、納得した上で投資判断ができます。リスクについても、どのような状況で損失が出るのか、最悪のケースではどうなるのかといった点を、わかりやすく説明してもらえます。

さらに、誤発注のリスクを避けられるのも窓口証券の利点です。ネット証券では、銘柄コードの入力ミスや注文数量の桁間違いなど、操作ミスによる誤発注が起こる可能性があります。窓口証券では担当者が注文内容を確認してから執行するため、こうしたミスを防げるんです。

窓口証券の担当者は、長期的な資産形成のパートナーとなってくれます。一度きりの取引ではなく、何年、何十年と続く関係の中で、あなたのライフステージに合わせた提案をしてくれるのが特徴です。

例えば、30代で積立投資を始めた方が、40代で住宅購入資金の相談をし、50代で教育資金の運用を考え、60代で退職金の運用と相続対策を検討する、といった具合に、人生の節目ごとに適切なアドバイスを受けられます。担当者はあなたの資産状況や家族構成、将来の目標などを把握しているため、その時々に最適な提案ができるわけです。

また、市場が大きく変動した時にも、担当者からタイムリーな情報提供や対応策の提案を受けられます。リーマンショックやコロナショックのような大きな下落局面では、不安になって狼狽売りをしてしまいがちですが、担当者のサポートがあれば冷静な判断を保ちやすくなります。長期的な視点で資産形成を考えるなら、信頼できるパートナーの存在は大きな価値があると言えるでしょう。

窓口証券で気をつけたい3つのこと

窓口証券には多くのメリットがある一方で、注意すべき点もあります。これらのデメリットを理解した上で、自分に合っているかどうかを判断することが大切です。ここでは、窓口証券を利用する際に気をつけたい3つのポイントをご紹介します。

窓口証券の最大のデメリットは、手数料の高さです。ネット証券と比べると、取引コストは大きく異なります。例えば、20万円分の国内株式を売買する場合、窓口証券では2,000円から3,000円程度の手数料がかかりますが、ネット証券なら無料から数百円程度で済みます。

この差は、取引回数が増えるほど大きくなります。年間10回取引すれば、手数料の差だけで2万円以上になることもあります。長期的に見ると、この手数料の差が運用成果に大きく影響してくるため、無視できない要素です。

ただし、手数料が高い分、専門家のアドバイスや手厚いサポートが受けられるという価値があります。手数料を単なるコストと見るか、サービスの対価と見るかで判断が分かれるところです。特に投資初心者や、まとまった資金を運用する方にとっては、多少コストがかかっても安心感を得られる方が重要かもしれません。自分の投資スタイルや知識レベルに応じて、コストとサービスのバランスを考えましょう。

窓口証券の多くは、平日の日中のみ営業しています。一般的には平日の9時から15時、または17時頃までの営業が中心で、土日祝日は休業です。そのため、平日に仕事をしている方は、相談に行くのが難しいという問題があります。

仕事を休んで相談に行くか、昼休みを利用するか、あるいは退職後まで待つかといった選択を迫られることになります。最近は一部の店舗で営業時間を延長したり、土曜日に営業したりするケースも出てきていますが、まだ一般的ではありません。

この問題への対策として、事前予約制を活用する方法があります。野村證券など多くの証券会社では、来店予約システムを導入しており、希望の日時に担当者との面談を設定できます。また、電話やオンラインでの相談に対応している証券会社もあるので、仕事で忙しい方はこうしたサービスを活用すると良いでしょう。ただし、やはり対面での相談ほど細かいニュアンスは伝わりにくいため、重要な判断をする際は実際に店舗を訪れることをおすすめします。

窓口証券では担当者との相性が非常に重要です。どんなに大手の証券会社でも、担当者の質や相性が合わなければ、満足のいくサービスを受けられません。担当者によって、知識レベル、提案力、コミュニケーション能力は大きく異なります。

特に注意したいのが、強引な営業をする担当者です。手数料を稼ぐために、頻繁に売買を勧めてきたり、リスクの高い商品を強く推奨したりするケースがあります。あなたの利益よりも、自社や自分の営業成績を優先する担当者には注意が必要です。

また、担当者の異動や退職も考慮すべき点です。せっかく信頼関係を築いた担当者が異動になってしまい、新しい担当者との関係を一から構築しなければならないことがあります。引き継ぎがうまくいかず、これまでの相談内容や投資方針が十分に伝わらないこともあるんです。

こうしたリスクを避けるためには、初回相談時にしっかりと担当者を見極めることが大切です。あなたの話をよく聞いてくれるか、リスクを隠さず説明してくれるか、強引な勧誘をしないかといった点をチェックしましょう。もし相性が合わないと感じたら、担当者の変更を申し出ることも検討してください。多くの証券会社では、担当者変更の希望に応じてくれます。

窓口での相談はこんな流れ

窓口証券に興味はあるけれど、実際にどんな流れで相談が進むのか不安という方も多いでしょう。ここでは、初めて窓口証券を訪れる際の流れを、予約から口座開設まで順を追って解説します。事前に流れを知っておくことで、安心して相談に臨めるはずです。

窓口証券を初めて訪れる際は、事前に予約をすることをおすすめします。野村證券をはじめ多くの証券会社では、来店予約システムを導入しており、公式サイトや電話から予約ができます。予約をすることで、待ち時間なくスムーズに相談できますし、担当者も事前に準備をして迎えてくれます。

予約の際には、相談したい内容を簡単に伝えておくと良いでしょう。「投資を始めたい」「退職金の運用を相談したい」「NISAについて知りたい」など、大まかな目的を伝えることで、適切な担当者が対応してくれます。

口座開設をその場で行う場合は、これらの書類が必要になります。また、現在の資産状況がわかる書類(他の金融機関の残高証明書など)があると、より具体的な相談ができるでしょう。服装は特に決まりはありませんが、ビジネスカジュアル程度がおすすめです。

初回面談では、まず担当者があなたの状況をヒアリングします。投資経験の有無、運用可能な資金の額、投資の目的(老後資金、教育資金、余裕資金の運用など)、リスク許容度などを質問されます。これらの情報は、適切な商品を提案するために必要なものなので、正直に答えましょう。

特に重要なのがリスク許容度の確認です。「元本割れは絶対に避けたい」「多少のリスクは取れる」「積極的にリスクを取って高いリターンを目指したい」など、あなたの考え方を伝えてください。これによって、提案される商品の内容が大きく変わります。

また、投資期間も重要なポイントです。「すぐに使う予定のない資金」「5年後に使う予定」「10年以上運用したい」など、資金の性格によって適した商品が異なります。例えば、短期で使う予定の資金なら元本割れリスクの低い商品、長期運用なら株式中心の商品といった具合です。担当者はこれらの情報を総合的に判断して、あなたに合った投資プランを提案してくれます。

ヒアリングの後、担当者から具体的な商品の提案があります。投資信託、国内株式、外国株式、債券など、あなたの状況に合わせた商品を複数提案してくれるでしょう。それぞれの商品について、特徴、期待できるリターン、リスク、手数料などを詳しく説明してもらえます。

この時、必ずリスクについても説明があります。最悪のケースではどの程度の損失が出る可能性があるのか、過去にどのような値動きをしたのかといった情報を確認しましょう。リスクを隠したり、メリットばかりを強調したりする担当者には注意が必要です。

提案された商品について、わからないことがあれば遠慮なく質問してください。「この商品はなぜおすすめなのか」「他の商品との違いは何か」「手数料は年間でいくらかかるのか」など、納得できるまで説明を求めることが大切です。その場で即決する必要はありません。資料を持ち帰って、家族と相談したり、自分で調べたりする時間を取ることをおすすめします。

商品に納得して投資を始めることにしたら、口座開設の手続きを行います。必要な書類は、本人確認書類(運転免許証、マイナンバーカード、パスポートなど)、マイナンバーがわかる書類(マイナンバーカード、通知カードなど)、印鑑、金融機関の口座情報です。

口座には、総合口座、NISA口座、特定口座などの種類があります。総合口座は通常の投資を行う口座、NISA口座は非課税で投資できる口座、特定口座は確定申告が簡単になる口座です。担当者が各口座の特徴を説明してくれるので、自分に必要な口座を選びましょう。多くの場合、総合口座と特定口座(源泉徴収あり)、NISA口座を同時に開設することをおすすめされます。

口座開設には審査があり、通常は数日から1週間程度かかります。審査に通過すると、口座番号や取引に必要なパスワードが郵送で届きます。その後、資金を入金すれば、いよいよ投資を始められます。初回の投資は担当者が丁寧にサポートしてくれるので、安心して進められるはずです。

良い担当者を見極める5つのチェックポイント

窓口証券を利用する上で、担当者の質は投資成果に直結する重要な要素です。良い担当者と出会えるかどうかで、投資の満足度は大きく変わります。ここでは、信頼できる担当者を見極めるための5つのチェックポイントをご紹介します。初回面談の際に、これらの点を意識して観察してみてください。

良い担当者の第一条件は、説明がわかりやすいことです。専門用語を多用せず、初心者にも理解できる言葉で説明してくれる担当者は信頼できます。複雑な金融商品も、図や具体例を使って丁寧に説明してくれるかどうかをチェックしましょう。

また、あなたの理解度を確認しながら話を進めてくれるかも重要です。「ここまでで何か質問はありますか」「この部分はわかりにくかったですか」と聞いてくれる担当者は、顧客目線で対応していると言えます。逆に、一方的に専門用語を並べて、理解しているかどうか確認せずに話を進める担当者は避けた方が良いでしょう。わからないことを質問した時の反応も見てください。丁寧に答えてくれるか、面倒そうな態度を取らないかを観察しましょう。

信頼できる担当者は、商品のメリットだけでなく、リスクやデメリットもきちんと説明します。「この商品は元本割れのリスクがあります」「過去にはこれだけの下落がありました」「手数料は年間でこれくらいかかります」といった、投資判断に必要な情報を隠さず伝えてくれるかどうかは重要なポイントです。

特に注意したいのが、リスクを軽視したり、曖昧にしたりする担当者です。「ほとんど下がることはありません」「今なら確実に儲かります」といった断定的な表現をする担当者は危険です。投資に「確実」はありませんし、リスクのない金融商品は預金以外にはほとんどありません。

また、最悪のシナリオについても説明してくれるかを確認しましょう。「もし市場が大きく下落したらどうなりますか」「損失が出た場合、どの程度になりますか」といった質問に対して、具体的な数字や事例を示しながら説明してくれる担当者は信頼できます。リスクを正直に伝えることは、顧客の利益を第一に考えている証拠です。

良い担当者は、自分が話すよりも、あなたの話をよく聞きます。投資の目的、家族構成、将来の計画、不安に思っていることなど、あなたの状況や考えを丁寧にヒアリングしてくれるかどうかをチェックしましょう。一方的に商品を勧めてくるのではなく、まずはあなたのニーズを理解しようとする姿勢が大切です。

また、あなたの価値観や投資方針を尊重してくれるかも重要です。例えば「リスクは取りたくない」と伝えたのに、ハイリスク・ハイリターンの商品を強く勧めてくる担当者は、あなたの意向を無視していると言えます。逆に、「そういうお考えなら、こちらの商品の方が合っているかもしれません」と、あなたの方針に沿った提案をしてくれる担当者は信頼できます。

さらに、質問や疑問に対して真摯に向き合ってくれるかも見極めポイントです。どんな質問にも丁寧に答えてくれる、わからないことは正直に「確認します」と言ってくれる、後日きちんと回答してくれる、といった対応ができる担当者は信頼に値するでしょう。

強引な勧誘をしない担当者を選ぶことは非常に重要です。「今日中に決めないと損します」「この商品はすぐに売り切れます」といった煽り文句で即断を迫る担当者には注意してください。投資は重要な判断なので、じっくり考える時間が必要です。

また、頻繁に売買を勧めてくる担当者にも警戒が必要です。「この銘柄はもう売って、別の銘柄に乗り換えましょう」と頻繁に提案してくる場合、手数料稼ぎが目的の可能性があります。短期的な売買を繰り返すと、手数料がかさんで利益が減ってしまいます。長期的な視点で投資を考えてくれる担当者の方が信頼できます。

さらに、断った時の反応も重要です。「今回は見送ります」と伝えた時に、しつこく食い下がったり、不機嫌になったりする担当者は避けるべきです。逆に、「わかりました。また何かあればご相談ください」と快く受け入れてくれる担当者なら、今後も安心して相談できるでしょう。あなたの判断を尊重し、無理に勧誘しない姿勢が、良い担当者の証です。

信頼できる担当者は、短期的な利益ではなく、長期的な資産形成を重視した提案をします。「この商品で一攫千金」といった話ではなく、「10年後、20年後を見据えて、こういう運用をしていきましょう」という視点で話をしてくれるかどうかをチェックしましょう。

また、市場が下落した時の対応も重要です。株価が下がった時に「すぐに売りましょう」と慌てて提案するのではなく、「長期的に見れば回復する可能性があります。今は様子を見ましょう」と冷静なアドバイスをしてくれる担当者は頼りになります。短期的な値動きに一喜一憂せず、長期的な視点を持っている担当者と付き合うことが、資産形成の成功につながります。

さらに、定期的なフォローアップをしてくれるかも大切です。投資を始めた後も、定期的に運用状況を報告してくれたり、市場環境の変化を伝えてくれたりする担当者なら、長期的なパートナーとして信頼できます。一度商品を売ったら終わりではなく、継続的にサポートしてくれる姿勢があるかどうかを見極めましょう。

こんな人は窓口証券がおすすめ

窓口証券とネット証券、どちらを選ぶべきか迷っている方も多いでしょう。ここでは、窓口証券が特に向いている人のタイプを4つに分けてご紹介します。自分がどのタイプに当てはまるかチェックして、証券会社選びの参考にしてください。

投資経験がまったくない方には、窓口証券が特におすすめです。投資の基本的な仕組みから、リスクとリターンの関係、商品の選び方まで、一から丁寧に教えてもらえます。専門用語も多く、最初は戸惑うことばかりですが、担当者が噛み砕いて説明してくれるので安心です。

また、口座開設の手続きや、初めての売買注文など、わからないことだらけの段階では、対面でサポートを受けられる環境が心強いでしょう。ネット証券では自分ですべて調べて判断しなければなりませんが、窓口証券なら担当者が手取り足取り教えてくれます。

投資初心者が陥りがちな失敗を避けるためにも、プロのアドバイスは有効です。「リスクの高い商品に手を出してしまった」「分散投資をせずに一つの銘柄に集中してしまった」といった初心者特有のミスを、担当者が事前に指摘してくれます。多少手数料が高くても、失敗による損失を避けられることを考えれば、十分に価値があると言えるでしょう。

退職金や相続で得た資金など、数百万円から数千万円のまとまった金額を運用する場合は、窓口証券の利用を検討すべきです。大きな金額の運用では、失敗した時の損失も大きくなるため、慎重な判断が必要です。プロのアドバイスを受けながら、リスクを抑えた運用計画を立てることが重要になります。

また、まとまった資金があれば、債券や仕組債など、一般的にはあまり知られていない商品にも投資できます。こうした商品は仕組みが複雑なため、担当者の説明を受けながら理解することが大切です。窓口証券なら、あなたの資産規模に応じた多様な商品を提案してもらえます。

さらに、資産が一定額以上になると、富裕層向けの専門サービスを受けられる証券会社もあります。専任の担当者がつき、より高度な資産運用の提案や、税金対策、相続対策まで総合的にサポートしてもらえます。大切な資産を守りながら増やしていくためには、専門家の力を借りることが賢明な選択と言えるでしょう。

相続対策や贈与を検討している方にも、窓口証券は適しています。相続や贈与には複雑な税制が関わってくるため、専門的な知識が必要です。窓口証券の担当者は、こうした相談にも対応してくれます。

例えば、生前贈与を活用した資産承継の方法や、相続時の証券口座の手続き、相続税の計算に必要な評価額の確認など、様々な場面でサポートを受けられます。証券会社によっては、税理士や弁護士と連携して、より専門的なアドバイスを提供してくれるところもあります。

また、家族全体の資産管理を相談できるのも窓口証券の強みです。自分の資産だけでなく、配偶者や子どもの資産運用も含めて、一つの窓口で総合的に相談できます。家族の将来を見据えた長期的な資産計画を立てる際には、信頼できる担当者の存在が大きな助けとなるでしょう。

パソコンやスマートフォンの操作に不慣れな方には、窓口証券が断然おすすめです。ネット証券では、口座開設から売買注文、資産管理まで、すべてをオンラインで行う必要があります。操作ミスによる誤発注のリスクもあるため、デジタル機器に慣れていない方には不安が大きいでしょう。

窓口証券なら、担当者に電話や対面で注文を伝えるだけで、売買を執行してもらえます。複雑な操作は一切不要で、安心して取引ができます。また、運用状況の確認も、定期的に郵送される報告書や、担当者からの説明で把握できるため、わざわざオンラインにログインする必要がありません。

特に高齢の方にとっては、対面でのサポートは大きな安心材料です。わからないことがあればすぐに相談でき、詐欺などのトラブルからも守ってもらえます。デジタル化が進む時代だからこそ、アナログなサービスの価値が見直されているとも言えるでしょう。

窓口がある証券会社は、専門家に直接相談しながら投資ができる安心感が最大の魅力です。野村證券、大和証券、SMBC日興証券、みずほ証券、三菱UFJモルガン・スタンレー証券の5大証券会社は、それぞれに特徴があり、店舗網の充実度や取扱商品、IPO実績などで違いがあります。

窓口証券を選ぶ際は、店舗の通いやすさ、担当者の質、手数料体系、取扱商品の豊富さ、サポート内容の5つのポイントを総合的に判断することが大切です。手数料はネット証券より高めですが、複雑な商品の説明や手続きのサポート、長期的な資産形成のパートナーとして価値があります。

一方で、手数料の高さ、営業時間の制約、担当者との相性といった注意点もあります。良い担当者を見極めるには、説明のわかりやすさ、リスク説明の丁寧さ、傾聴姿勢、強引な勧誘の有無、長期的視点の有無をチェックしましょう。

投資初心者、まとまった資金を運用したい方、相続や贈与を検討している方、ネット操作に不安がある方には、窓口証券が特におすすめです。自分の投資スタイルや生活環境に合わせて、最適な証券会社を選んでください。

なお、投資には元本割れのリスクがあります。最終的な投資判断はご自身の責任で行ってください。詳しくは各証券会社にご確認ください。

この記事のキーワード

キーワードがありません。

この記事と同じキーワードの記事

まだ記事がありません。

キーワードから探す

カンタン1分登録で、気になる資料を無料でお取り寄せ

そんなお悩みをお持ちの方は、まずはお問い合わせください!